"보험사 유동성비율 현실반영 개정필요" 더벨 서베이결과 70% '제도개선 필요'…재보험미수금 인정 논란

안영훈 기자공개 2012-09-04 11:44:47

이 기사는 2012년 09월 04일 11시44분 thebell에 표출된 기사입니다

금융감독원이 최근 생·손보협회를 통해 지난 12년간 유지돼 온 보험사 유동성 비율 제도에 대한 업계 의견을 수렴 중이다. 보험 소비자 보호와 건전성 규제 강화에 나서는 한편 한쪽에선 저금리로 인해 어려움을 겪고 있는 보험사의 자산운용 애로점 해소방안 모색에 나선 것이다. 이에 자본시장 미디어 머니투데이 더벨에서도 주요 보험사의 유동성 비율 제도에 대한 의견을 수렴하고자 8월 29~31일간 설문조사를 진행했다.설문 결과 보험사의 단기 지급여력 잣대인 유동성 비율이 제대로 된 효용성을 갖기 위해선 현실을 반영한 제도개선이 필요하다는 지적이 많았다.

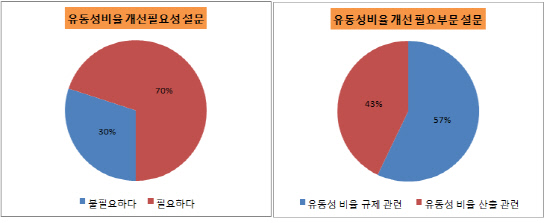

자본시장 미디어 머니투데이 더벨이 국내 주요 생·손보사 10곳을 대상으로 실시한 '보험사 유동성 비율 개선 방안 서베이' 결과, 전체 응답자의 70%가 현행 제도의 개선이 필요하다고 답했다. 현재 경영실태 평가 및 자회사 소유요건 등을 규제하는 '유동성 비율 규제'와 '유동성 비율 산출 방식' 모두 일부 문제점이 있다고 판단했기 때문이다.

|

제도개선이 필요하다고 답한 응답자 가운데 유동성 비율 규제 자체에 문제를 제기한 답변도 57%나 됐다. △생·손보 업계별 차이 미반영 △실질적인 현금흐름 위주의 관리 필요 △스트레스 테스트와의 연관성 부재 등이 주요 문제점으로 지적됐다.

업계 관계자는 "생·손보는 각각 정액지급과 실손지급 위주로 보험금이 지급됨에도 불구하고 동일한 기준을 적용하는 것 자체가 문제"라고 답했다. 다른 관계자는 "정확한 유동성 규제 비율이 없어 회사별로 자율적인 기준점을 가지고 있다"고 지적했다.

개선방향과 관련해선, 유동성이 문제가 되는 상황은 위기상황인 만큼, 유동성 비율 관리를 위기상황 분석(Stress Test)과 연계해서 관리해야 한다고 주장했다. 또 실질적인 회사의 유동성 평가를 위해선 유동성 비율보단 현금흐름 위주로 관리체계를 전환해야 한다는 의견도 있었다.

◇비율 산출시 과소·과대 문제 해소 필요

제도 자체의 개선과 함께 현행 유동성 비율 산출방식에 대해서도 자산별 과소·과대 계상 문제 해소가 필요하다는 주장이다.

응답자의 50%가 문제를 제기한 부분은 재보험미수금(3개월 이내 회수 확정 기준)의 인정 여부다.

회사의 문제가 아닌 시장의 문제로 유동성 문제가 부각될 경우 재보험미수금 회수가 어려울 수 있고, 회수에 문제가 없다고 해도 재보험미지급금과의 상계로 인해 과대계상 문제가 발생한다는 지적이다.

일반적으로 원수보험사와 재보험사는 거래대금 정산을 일정 시기에 일괄적으로 처리한다. 당장 재보험금 지급사유가 발생해도 일정 기간 후에 정산하는 셈인데, 이때 원수보험사는 재보험사에게 받을 돈 외에 지불하는 재보험미지급금도 같이 정산한다. 하지만 현행 유동성 비율에선 받을 돈만 계산하고 줄 돈은 생각하지 않고 있다.

한 관계자는 "보험사 입장에선 재보험미수금을 유동성 자산으로 인정하지 않을 경우 비율이 떨어질 것이 불가피하다"면서도 "하지만 유동성 비율이 단기 지급여력 지표로 효용성을 지니기 위해선 누구나 수긍할 수 있는 원칙이 필요하다"고 말했다.

재보험미수금과 함께 응답자의 25%는 잔존만기 3개월 초과 유가증권 중 단기매매 채권만을 인정하는 데 대해 이의를 제기했다.

유동성 비율이 현실을 반영하기 위해선 자산의 만기보단 실질적으로 유동성 문제가 발생했을 때 처분가능 여부를 기준으로 삼아야 한다는 것이다. 업계 관계자는 "현재 유동성 자산에서 제외된 일부 유가증권의 경우 시장에서 거래가 활발히 이뤄지고 있다"며 "전체를 인정하긴 힘들지만 비상시 할인처분이 가능하다는 점을 반영해 일정비율 반영해야 한다"고 주장했다.

하지만 업계의 주장을 그대로 받아들이기는 쉽지 않은 상황. 특히 3개월 초과 유가증권 인정 범위 확대는 건전성 제도인 위험기준자기자본제도(RBC제도)와의 충돌문제로 많은 협의가 필요하다는 지적이다.

RBC제도에선 매도가능 채권은 보험사가 장기 부채에 대비해 보유하고 있다고 인정, 단기매매 채권으로 보유할때보다 RBC비율 산출시 유리하게 평가하고 있다. 금감원이 매도가능채권에 대해 협의가 필요하다고 지적하는 부분은 업계 일각의 주장을 그대로 받아들이면 RBC비율 산출시엔 매도가능 채권을 '장기 보유 자산'으로, 유동성 비율 산출시엔 매매를 전제로 하는 '단기성 자산'으로 인정해야 이중 원칙을 적용해야 하기 때문이다.

금감원 관계자는 "유동성 비율 제도 개선을 위해 일부 회사의 주장이 아닌 업계의 전체적인 의견 수렴에 나선 것은 12년간 유지해 온 제도를 바꾸는 것이 쉽지 않기 때문"이라며 "가장 합리적인 방안 도출을 위해선 업계와 감독당국이 머리를 맞대고 지혜를 짜내야 된다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [thebell interview]황민영 부대표 “AI 검증 돕는 세계적 기업 되겠다”

- [thebell interview]"사제파트너스, 글로벌 파워 갖춘 K-커뮤니티 꿈꿔"

- [thebell interview]"클레이디스, AI로 3D 쉽게 생성…1분만에 뚝딱"

- 에트리홀딩스, 윤상경 대표 곧 임기만료…공모 돌입

- 산은 미국법인, 프라임마스에 70억 베팅

- ' VC협회장사' 퀀텀벤처스, 과기부 AI GP는 따낼까

- 한국벤처투자 신임 대표에 이대희…첫 '관 출신' 사례

- [thebell interview]황건필 대표 “미국에 햄버거 조리 로봇 도입할 것”

- 신스타프리젠츠, 30억 시리즈A 익스텐션 라운드 시동

- 어니스트벤처스, 과기부 SaaS 재도전 성공할까