두산건설 ABCP, 리테일시장서 인기 SK證 6.5~7.5% 금리로 판매...약 1000억원 판매

이상균 기자공개 2013-04-11 15:38:16

이 기사는 2013년 04월 11일 15시38분 thebell에 표출된 기사입니다

두산건설이 발행한 자산유동화기업어음(ABCP)이 리테일 시장에서 높은 인기를 누리고 있다. 발행한지 한 달 만에 1000억 원 이상이 팔린 것으로 전해졌다. 저금리가 지속되는 와중에 상대적으로 높은 7%대의 금리를 책정한 덕분으로 파악된다. 반면 지역금융기관들은 두산건설의 리스크가 여전히 높다고 판단해 투자에 나서지 않고 있다.

|

ABCP의 발행금리와 판매금리 간 격차는 100bp가 일반적이란게 업계의 설명이다. 투자리스크가 높기 때문에 회사채(10~15bp)에 비해 격차가 더 크다. 증권사 채권영업팀 관계자는 "두산건설의 최근 상황을 감안하면 금리 수준이 그다지 높다고 볼 수도 없다"고 평가했다.

리테일 시장의 반응은 좋은 편이다. SK증권 관계자는 "발행물량 1500억 원 중 70% 이상을 이미 리테일 시장에서 소화한 상태"라며 "7%대의 금리 덕분에 투자자들의 문의가 많다"고 말했다. 최근 회사채 금리가 4%에도 미치지 못하는 것과 비교하면 상대적으로 고금리 상품이라는 설명이다. 투자자들은 대부분 고액자산가들 혹은 일반 법인인 것으로 전해졌다. 이번 ABCP의 최소 투자금액은 1억 원 이상이다.

그동한 리테일 시장에서 활발한 움직임을 보인 새마을금고와 신협 등 지역금융기관들은 투자에 거의 나서지 않고 있다. ABCP의 신용등급이 A3+(sf)에 불과한 탓이다. 회사채 신용등급으로는 BBB~BBB+에 해당하는 수준이다. 지난해까지만 해도 BBB+급 회사채 인수에 적극적이었던 모습과는 상반된다.

|

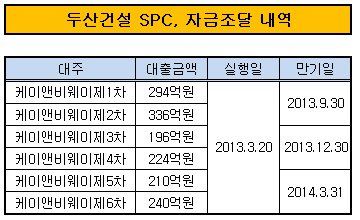

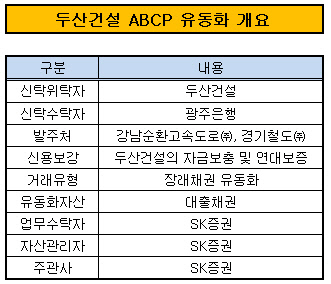

앞서 두산건설은 지난 3월20일 대출채권을 기초자산으로 ‘케이앤비웨이 제1~6차' 등 6개 SPC를 통해 1500억 원 규모의 ABCP를 발행했다. 발행 규모는 1차부터 6차까지 각각 294억 원, 336억 원, 196억 원, 224억 원, 210억 원, 240억 원 등이다. 만기는 1차와 2차가 6개월, 3차와 4차가 9개월, 5차와 6차가 1년으로 나눠진다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [코스닥 유망섹터 지도]'국내 피팅 1위' 성광벤드, 북미시장 장악력 '주목'

- [BIO KOREA 2025]스탠다임, IPO 허들 '사업성' 묘수는 '파트너십과 플랫폼'

- [지배구조 분석/삼일제약]지배력 희석 대가 시설자금·재무개선 '일석이조'

- [저평가 시그널: PBR 0.3]한화솔루션, 자본확충 부작용…사업 호조로 반등 모색

- [Financial Index/신세계그룹]주요 계열사 저평가…신세계I&C 나홀로 개선

- [감액배당 리포트]콜마BNH 2년연속 재원 확보…"중장기적 주주환원 일환"

- [Financial Index/신세계그룹]상장사 6곳 중 4곳 ROE 후퇴…푸드·I&C '선방'

- [Financial Index/SK그룹]SK렌터카 '통큰' 매각, SK네트웍스 재무개선 성공

- [Financial Index/SK그룹]SK이노-SK하이닉스 '상환능력' 엇갈린 명암

- [사외이사의 투자성과]SK하이닉스 RSU 효과…하영구 전 의장 '일석이조'