롯데건설, 최대 3000억원 RCPS 사모발행 추진 대우·KB 등 5~6개 증권사가 투자자 모집中…난항 예상

이 기사는 2013년 11월 19일 14시48분 thebell에 표출된 기사입니다

롯데건설이 최대 3000억 원 규모의 상환전환우선주(RCPS) 발행을 추진하고 있지만 투자자 모집이 쉽지 않을 것으로 전망되고 있다. 차환해야 할 1500억 원에 비해 발행규모가 훨씬 커져 투자들이 부담을 느끼는 것으로 알려졌다. 건설사의 배당능력을 의심하는 투자자들은 금리도 높은 수준을 요구하고 있다.

19일 금융투자 업계에 따르면 롯데건설은 1500억~3000억 원 어치의 RCPS 사모 발행을 추진하고 있다. 현재 대우증권 KB투자증권 NH농협증권 메리츠종금증권 신영증권 KTB투자증권 등 5~6개 증권사를 통해 투자자를 모집하고 있는 것으로 알려졌다. 지난 2011년에 발행한 1500억 원 어치의 RCPS를 조기 상환하기 위한 것이다.

롯데건설은 지난 2011년 콜옵션이 부여된 RCPS를 발행했다. 3년이 지나면 투자자가 보통주로 전환을 요구할 수 있고, 10년 후에는 보통주로 자동 전환되는 조건이었다. 자본 인정을 받기 위해 투자자가 조기상환 요구권(풋옵션)을 행사할 수 없는 구조로 발행했다. 발행 후 2년이 되는 이달부터는 롯데건설이 콜옵션을 행사해 조기상환에 나설 수 있다.

이번에 발행하는 RCPS는 발행 구조가 확정되지 않았지만 3년 후 콜옵션 행사하는 조건인 것으로 알려졌다. 콜옵션을 행사하지 않을 경우 최소 250bp(2.50%)의 폭으로 금리를 올려주는 조건이다. 증권사 관계자는 "투자자 모집 과정에서 만기 별 수요에 따라 발행 구조가 달라질 수 있다"고 말했다.

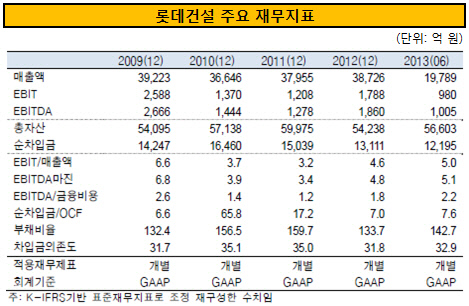

차환해야 할 물량은 1500억 원이지만 투자자가 많을 경우 발행액을 최대 3000억 원 까지 올려 잡을 계획이다. 2011년과 같이 풋옵션이 없는 구조로 발행해 추가 증자 효과를 노리기 위한 것으로 풀이된다. 롯데건설은 비상장사로 국제회계기준(IFRS)이 아닌 과거 일반기업 회계기준(K-GAAP)을 적용하고 있어 RCPS도 자본으로 계상할 수 있다.

하지만 투자자 모집이 쉽지 않은 것으로 보인다. 롯데건설이 1조 원 가량의 배당가능이익을 확보하고 있지만, 건설업계에 대한 우려의 시각이 워낙 팽배하기 때문이다.

이 때문에 투자자가 요구하는 금리 수준도 높다는 평가다. 증권사 관계자는 "대부분의 투자자가 5% 이상의 고금리를 요구하고 있다"면서 "롯데건설이 생각하는 금리 수준과는 괴리가 있다"고 전했다. 롯데건설의 신용등급은 A+로, 3년 만기 회사채가 4.30% 수준으로 평가돼 있다.

|

best clicks

최신뉴스 in 전체기사

-

- [교보생명 지주사 전환 전략 점검]9000억+α 투자, 자본관리 전략 영향은

- [교보생명 지주사 전환 전략 점검]조대규 사장, '보험 대표, 지주 TF' 도맡으며 남다른 입지

- [i-point]채비, 전자금융업 라이선스 취득

- [i-point]엑스플러스, 어린이날 맞아 '캐치! 티니핑' 굿즈 기부

- [i-point]김하용 킵스파마 대표 "삼일PwC 지정감사 이상 무"

- [thebell interview]"수익성 회복에 집중, 기업·투자금융 확대로 미래 동력 확보"

- [보험사 기본자본 점검]KB라이프, 손실흡수력 최상위…하방 압력은 큰 부담

- [Policy Radar]상호금융 PF 대출, '20% 룰' 도입되나…당국·업계 줄다리기

- [금융 人사이드]하나저축, 심사본부장에 그룹 출신 전상윤 이사 선임

- [Sanction Radar]멜라트-우리은행 손배소 판결 가른 'SDN'