'A급' 현대케피코, 1년만에 회사채 발행 3년물 500억 내달 발행‥설비투자 목적

김병윤 기자공개 2016-10-19 15:28:11

이 기사는 2016년 10월 18일 13:56 thebell 에 표출된 기사입니다.

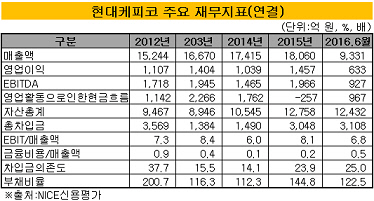

현대자동차그룹의 현대케피코(A+, 안정적)가 1년 만에 회사채 발행을 추진한다. 이번 발행은 라인 신·증설에 필요한 자금 조달을 충당하기 위한 것으로 보인다.

|

18일 투자은행(IB) 업계에 따르면 현대케피코는 3년물 500억 원어치를 발행할 예정이다. 발행 시기는 다음달 3일로 알려졌다. 대표 주관은 미래에셋대우가 맡는다.

현대케피코 관계자는 "은행 차입금 대비 회사채 조달 금리가 대략 50bp 정도 낮다"며 "금융비용 절감 차원에서 은행 차입을 줄이고 회사채 발행 추진한다"고 말했다. 이 관계자는 또 "지속적으로 투자 계획은 갖고 있다"며 "당초 올해까지 계획된 라인 신·증설 계획이 다소 연장됐다"고 말했다.

현대케피코는 지난해 11월 처음 회사채를 발행했다. 만기는 3·5년으로 구성됐다. 당시 만기가 도래하는 지급어음 결제와 고압·저압 인젝터 라인과 센서 라인 신·증설 등에 필요한 자금을 충당하기 위해 시장성 자금 조달에 나섰다. 라인 신·증설 투자금액은 1175억 원으로 투자기간은 올해 말까지다.

당초 현대케피코는 3년물과 5년물 각각 1000억 원, 500억 원 등 총 1500억 원어치 발행할 계획이었다. 하지만 기관투자자 수요예측에서 오버부킹(3년물 경쟁률 2.6대 1, 5년물 경쟁률 2.2대 1)에 성공하면서 3년물과 5년물 각각 250억 원, 50억 원 증액해 총 1800억 원어치 발행했다. 희망 금리 밴드를 개별 민평 대비 -29~+1bp 가산한 수준으로 비교적 낮게 제시했음에도, 넘치는 투자수요에 가산금리는 -29bp로 결정됐다.

업계 관계자는 "현대케피코는 계열사 수요 기반으로 안정적인 수익을 창출하고 있다"며 "A급물 중에서도 안정적인 수익을 창출하고 있어 투자 매력이 높다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Red & Blue]'500% 무증' 스튜디오미르, IP 확보 '성장동력 발굴'

- [코스닥 주총 돋보기]피엔티, 이사회서 드러난 '중국 신사업 의지'

- [thebell note]XR 기술의 사회적 가치

- [Rating Watch]SK하이닉스 글로벌 신용도 상향, 엔비디아에 달렸다?

- [IB 풍향계]'소강상태' 회사채 시장, IB들 이슈어와 스킨십 늘린다

- [Company & IB]'반도체 IPO' 붐, 존재감 드러내는 삼성증권

- [캐피탈사 글로벌 모니터]BNK캐피탈, 중앙아시아 시장 지위 확보 역점

- '화웨이 대체자' 삼성전자, 유럽 오픈랜 시장 선점 속도

- [보험 패러다임 시프트]기민한 대응 빛 본 삼성화재, 업계 유일 13조대 CSM

- [캐피탈사 글로벌 모니터]BNK캐피탈, 내실 성장 추진 글로벌 재도약 기반 마련