금호고속 여전한 '알짜' EBITDA 700억 영업이익률 13%대 전형적 캐시카우 사업…최근 부채부담 크게 감소

윤동희 기자공개 2017-02-28 09:05:52

이 기사는 2017년 02월 24일 17시32분 thebell에 표출된 기사입니다

금호고속 인수금융 모집 작업이 한창이다. 금호고속은 여전히 매년 상각전영업이익(EBITDA) 700억 원을 창출하는 알짜 회사로 투자자 관심을 이끌 전망이다.24일 업계에 따르면 금호고속 지분 콜옵션을 보유한 금호홀딩스가 케이프투자증권을 주선사로 선정, 인수금융을 모집하고 있다. 콜옵션 행사가는 4300억 원이며 인수금융 규모는 3000억 원으로 잡고 있다. 클로징 목표일은 내달 말이다.

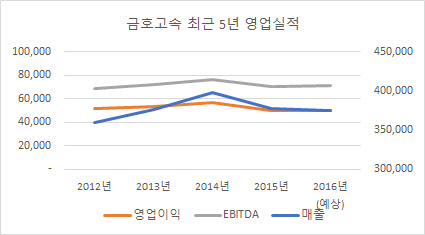

이번 인수금융 규모는 3000억 원으로 적은 금액은 아니지만 금호고속의 현금창출력을 감안했을 때 시장으로부터 인기가 있을 것으로 예상된다. 금호고속은 2011년 금호산업으로부터 2011년 11월 물적분할돼 설립됐다. 금호고속의 최근 5개년 매출액은 3700억 원대고 영업이익률은 꾸준히 13~14%대를 기록 중이다.

금호고속의 지난해 EBITDA는 개별기준 700억 원 수준으로 파악된다. 2012년부터 지난해까지 비슷한 수준을 유지하고 있다. 가파르게 성장하는 사업은 아니지만 그렇다고 큰 낙폭은 없으면서 현금을 창출하는 전형적인 캐시카우형 사업이다.

|

금호고속은 부채비율도 개선되고 있다. 차입금에서 현금성자산 등을 제외한 금호고속의 순차입금은 1917억 원으로 2015년에는 1757억 원으로 줄었다. 지난해 자회사 매각 등으로 차입금을 더 덜어내 지난해 순차입금 규모는 1400억 원대로 감소한 것으로 알려졌다.

이 수준이라면 레버리지비율(Debt/EBITDA)도 2.5배에서 지난해 2.0배 수준으로 크게 떨어진다. 금융비용은 2014년 93억 원에서 2015년 174억 원으로 늘었지만 지난해 다시 줄어들었다. 700억 원대의 EBITDA를 감안하면 굉장히 낮은 부채수준이다.

또 EBITDA에서 금융비용과 설비투자를 대변할 수 있는 유형자산취득 금액을 제하면 실제로 회사에 잉여현금으로 남는 금액은 2015년 기준으로 356억 원이 된다. 2014년에는 468억 원이었다. 우수한 현금창출력을 바탕으로 기존의 금융비용과 설비투자 등을 그대로 집행, 정상적으로 회사를 운영하더라도 이번 인수금융으로 발생할 수 있는 금융비용을 충분히 부담할 수 있는 회사라는 분석이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [나우로보틱스 줌인]상장 승인 프리패스 원동력 '미쓰비시향 ODM 계약'

- [대진첨단소재 줌인]미국 ESS 이어 영국·독일 가전업체 '러브콜'

- [i-point]신성이엔지, 산불 피해 청송군에 기부금 전달

- [i-point]아이티센코어, 세아제강지주 준법경영시스템 구축

- '자본잠식' 해소 효성화학, 비주력사업 매각 이어간다

- '흑자전환' 세아베스틸지주, 항공방산소재 '효자' 등극

- 오일뱅크 빠졌지만…HD현대 배당재원 '조선·전력기기'

- 두산밥캣, 건설기계 불황에도 분기배당 이행

- [GM·르노·KGM 생존기]KGM, 가동률 저하 묘수 '수출'

- [감액배당 리포트]티웨이항공, 예림당이 일구고 대명소노가 챙길 '3000억'