한일, 과감한 현대시멘트 베팅…신용도 이상 無 [Rating Watch]실질 부담 약 4500억원…든든한 FI, 재무부담 최소화

이길용 기자공개 2017-03-02 10:57:43

이 기사는 2017년 02월 28일 08시13분 thebell에 표출된 기사입니다

한일시멘트가 업계 마지막 매물로 여겨졌던 현대시멘트에 과감하게 베팅했다. 재무적 투자자(FI)인 LK파트너스가 무난히 자금을 마련한다면 한일시멘트의 신용도에 미치는 영향은 크지 않을 것이란 전망이 제기된다.안정적인 현금창출력과 재무구조 덕분에 현대시멘트를 인수하더라도 한일시멘트의 재무부담은 크지 않을 것이란 분석이 나온다. 이럴 경우 신용평가사들이 제시한 하향 트리거를 건드릴 가능성이 낮아 한일시멘트의 신용도에 큰 영향을 미치지는 않을 것으로 보인다.

현대시멘트 매각 주관사인 KDB산업은행과 하나금융투자는 한일시멘트와 LK파트너스-신한금융투자 컨소시엄을 우선협상대상자로 낙점했다. 이들이 제시한 가격은 6500억 원 내외인 것으로 알려졌다. 차순위 협상자인 IMM PE는 6000억 원을 웃도는 수준에서 인수가를 적어낸 것으로 전해졌다.

한일시멘트와 LK파트너스-신한금융투자 간의 자금 조달 규모와 방법은 확정되지 않았다. 다만 한일시멘트가 우협 선정 후 냈던 공시에서 "주식회사 LK투자파트너스가 설립하는 경영참여형 사모집합투자기구 또는 동 사모투자집합기구의 투자목적회사에 출자하기로 했다"라는 구절을 보면 어느정도 해석이 가능하다. 한일시멘트가 직접 현대시멘트 지분을 인수하는 것이 아니라 LK파트너스가 설립하는 특수목적회사(SPC)에 출자하는 방식으로 인수가 이뤄질 가능성이 높다.

업계에서는 LK파트너스가 유한책임사원(LP)으로 참여하는 자금 2000억 원을 마련하고 나머지 1000억 원은 신한금융투자가 인수금융으로 지원하는 방안을 유력하게 보고 있다. 나머지 자금만 한일시멘트가 출자하는 셈이다.

한일시멘트가 현대시멘트 인수를 위해 대규모 자금을 지출해도 신용도에는 큰 영향이 없을 것으로 전망된다. 인수금융은 회계상으로는 차입금으로 처리가 되지 않지만 신용평가 관점에서는 실질적인 차입으로 보고 채무로 계상하는 게 원칙이다. 다만 한일시멘트의 현금창출력이 안정적이고 재무구조가 순현금 상태일 정도로 튼실해 인수 대금에 무난하게 대응할 것으로 예상된다.

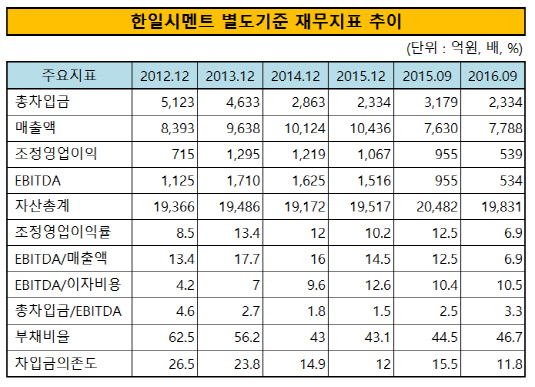

지난해 9월 말 별도 기준 한일시멘트의 현금성자산(단기금융상품 포함)은 3366억 원이다. 총차입금은 2334억 원으로 순현금이 1031억 원에 달한다. 게다가 서울 영등포 공장 매각 대금이 지난해 말 유입되는 점을 감안하면 순현금만 3000억 원이 넘는다. 4500억 원의 재무부담을 감안하면 크레딧 관점에서 순차입금 규모가 1500억 원으로 늘어나는 수준에 그친다.

한일시멘트는 한국신용평가와 NICE신용평가로부터 A+(안정적) 등급을 평정받고 있다. 한신평은 한일시멘트의 하향 재무 트리거로 순차입금/EBITDA(3년 평균)가 2배 이상 되는 경우를 제시했다. NICE는 총차입금/EBITDA 2.5배 초과, 순차입금의존도 15% 이상이 되면 등급 하향을 검토하기로 했다.

한일시멘트의 지난 3년 간 EBITDA는 1284억 원으로 추산된다. 순차입금 1500억 원을 가정해도 1배를 살짝 웃도는 수치다. 총차입금/EBITDA는 쉽사리 가늠할 수 없지만 한일시멘트가 별도 기준으로 자산규모가 2조 원에 달하는 점을 감안하면 순차입금의존도는 15%를 넘지 않을 것으로 예상된다.

신용평가사들은 아직 우선협상대상자 지위에 머물러 있고 인수 구조가 확정되지 않아 한일시멘트에 대한 별다른 입장을 내놓지 않고 있다. 다만 재무부담이 한일시멘트가 가진 체력보다는 크지 않아 등급에 미치는 영향은 크지 않을 것으로 전망된다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '비상경영체 돌입' SKT, 유심 사태 수습 '총력전'

- 위메이드 "위믹스 해킹 늑장공시 아니야…DAXA 기준 불분명"

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중