삼성중공업, BBB급 추락 채권시장 입지 좁아지나 2년간 발행 실적 없어…미상환잔량 차환 여부 관심

김병윤 기자공개 2017-04-06 14:42:03

이 기사는 2017년 04월 04일 14시09분 thebell에 표출된 기사입니다

삼성중공업의 신용등급이 급격히 추락하면서 회사채 시장 내 입지가 더욱 좁아지고 있다. 삼성중공업은 신용도 하락과 맞물려 최근 2년 동안 회사채 발행에 나서지 않고 있다. 회사채 시장과 점차 거리를 두는 삼성그룹의 기조가 더욱 강해질 수 있다는 의견이 나온다.

|

한국기업평가는 지난 3일 삼성중공업 신용등급을 A-에서 한 노치(notch) 하향했다. 등급전망은 '부정적'이다. 한기평은 2015년 AA0에서 무려 5노치나 신용등급을 낮췄다.

김광수 한기평 평가전문위원은 등급 하향에 대해 "조선 시황 침체 장기화에 따른 수주잔고 감소, 사업규모 축소 등 사업 리스크 확대와 신규수주 부진에 따른 수익성·실적 변동성 확대 등을 종합적으로 감안했다"고 밝혔다.

IMF 후 삼성그룹 비금융 계열사의 신용등급이 A급으로 밑으로 추락한 것은 이번이 세번째다. 2000년 한화종합화학(옛 삼성종합화학)의 신용등급이 BB+까지 떨어졌고, 삼성엔지니어링의 신용등급은 2003년 BBB+를 기록했다.

업계 관계자는 "삼성엔지니어링과 한화종합화학의 신용도 저하는 굉장히 오래된 일이라 최근 삼성중공업과의 비교가 어렵지만, 삼성그룹 입지를 감안하면 이번 등급 하향의 충격은 적지 않다"고 평가했다.

그는 "지난해 유상증자에 참여한 삼성전자(지난해 말 기준 16.91%) 등 최대주주와 특수관계인 지분이 23.21%나 된다"며 "삼성중공업의 등급 추락은 계열사 내 중요도가 크지 않다는 점을 반증하는 것일 수 있다"고 덧붙였다.

이번 한기평의 등급 조정으로 신용평가사 간 등급 불일치(split·스플릿)는 더욱 심화됐다. NICE신용평가는 삼성중공업에 신용등급 A0를 부여하고 있다. 등급전망은 '부정적'이다.

삼성중공업의 신용도가 떨어지면서 만기가 도래하는 회사채 상환에도 이목이 집중되고 있다. 현재 삼성중공업이 보유하고 있는 회사채는 90-2회차(2000억 원), 91회차(5000억 원)가 전부다. 90-2회차는 올 9월 만기를 맞고, 91회차는 2018년 2월 만기가 도래한다.

삼성중공업은 신용등급 하락이 본격화된 2015년 이후 회사채시장에 나타나지 않고 있다. 마지막 발행은 2015년 2월이 끝이다. 올 2월 만기도래한 4000억 원 규모의 회사채는 현금으로 대응했다.

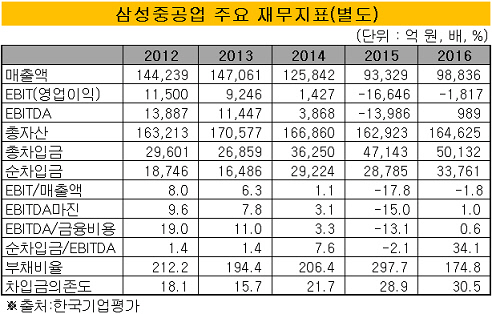

업계 관계자는 "삼성중공업은 지난해 말 기준 5조 원이 넘는 차입금을 보유하고 있고, 그중 73%가 연내 만기 도래한다"며 "1조 6000억 원의 현금성자산을 감안해도 유동성이 빠듯한 상황"이라고 말했다.

그는 "삼성중공업이 신용등급 추세를 고려해 자금조달 방안을 계획할 것으로 예상된다"며 "회사채 의존도가 더욱 낮아질 가능성이 있다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [시큐리티 컴퍼니 리포트]SGA솔루션즈, 계열사로만 키운 외형 '모회사 성장 절실'

- 미래에셋운용, 인프라 투자도 질주…AUM 8조 목전

- 삼표그룹, 사상 첫 '외국인 부회장' 영입

- '3조 클럽' 풀무원, 중국 사업 건기식→식품 재편 박차

- [사모펀드 유통 포트폴리오 점검]네파, 합병에서 기인한 상환 부담…'수익성'에 방점

- [고운세상코스메틱은 지금]지배구조 변동 전 주주 정책 변화, 대규모 배당 실시

- [Company Watch]미국 키우는 LG생활건강, '1800억' 투자 재무 영향은

- [지앤푸드는 지금]'오븐구이'로 성장한 20년, 신사업 전환점 맞나

- [레페리는 지금]'뷰티 마케팅' 특화된 MCN, 1호 상장사례 만들까

- [thebell desk]오리온의 '심장'