인터넷銀에 엇갈린 한국투자·메리츠캐피탈 [지배구조 분석]금융지주 자회사·손자회사로 개편 '반대행보'…카카오뱅크 탓

원충희 기자공개 2017-04-18 09:48:53

이 기사는 2017년 04월 17일 09시56분 thebell에 표출된 기사입니다

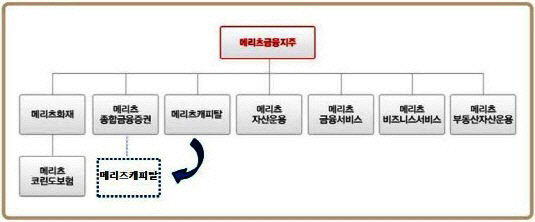

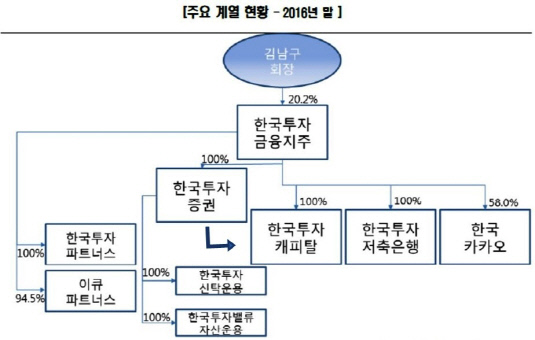

메리츠캐피탈과 한국투자캐피탈은 최근 몇 년간 고속성장을 하며 업계의 주목을 받은 국내 대표 증권계 캐피탈사들이다. 그룹의 지원, 기업금융 중심의 사업구조, 증권사와 연계된 영업형태 등 여러모로 공통점이 많은 두 회사지만 지배구조는 반대행보를 걷고 있다.한국투자캐피탈은 한국투자증권의 자회사(한국금융지주 손자회사)였다가 한국금융지주의 자회사로 편입됐다. 이와 반대로 메리츠캐피탈은 메리금융지주의 자회사로 설립됐으나 최근 메리츠종금증권 자회사(메리츠금융지주 손자회사)로 개편됐다. 두 회사의 지배구조가 엇갈린 요인은 인터넷전문은행 '카카오뱅크' 때문이다.

◇'증권계 캐피탈', 그룹 지원받아 고속성장

메리츠캐피탈과 한국투자캐피탈은 각각 2012년 3월, 2014년 11월 신설된 캐피탈사로 성장과정과 사업구조가 비슷하다. 둘 다 증권사와의 사업연계성, 기업금융의 부동산 집중도가 높은 것이 특징이다. 두 회사가 캐피탈업계에서 증권계 캐피탈사로 분류되는 이유다.

메리츠캐피탈은 2012년 말 1698억 원이었던 총자산이 지난해 말 3조 5777억 원으로, 자기자본은 390억 원에서 4250억 원, 영업이익은 마이너스(-)10억 원에서 587억 원으로 급증하는 등 설립 이후 고속성장을 거듭했다. 한국투자캐피탈 역시 총자산은 2014년 말 202억 원에서 작년 말 1조 5390억 원, 자기자본은 195억 원에서 1895억 원, 영업이익은 마이너스(-) 2억 원에서 326억 원으로 성장속도가 상당히 가파르다.

|

두 회사의 고속성장 기반에는 그룹의 전폭적인 지원이 있었다. 메리츠금융지주는 메리츠캐피탈 설립 이후 총 2500억 원을, 한국금융지주는 한국투자캐피탈에 7회에 걸쳐 총 1400억 원의 자본을 수혈해줬다. 뿐만 아니라 회사채에 권면보증도 지원했다. 자체 신용으로는 싱글 A급 수준의 신생 캐피탈사지만 지주사의 지원을 받아 AA급 채권을 발행할 수 있게 되면서 조달비용 절감 및 영업자금 확보가 수월해졌다. 이는 은행계 캐피탈사에 버금가는 수준이다.

사업 중심은 기업금융과 부동산이다. 메리츠캐피탈의 지난해 말 영업자산(총여신) 3조 678억 원 가운데 1조 3566억 원이 기업여신이며 부동산 프로젝트파이낸싱(PF) 대출이 6400억 원이다. 한국투자캐피탈은 작년 말 영업자산 1조 4377억 원의 대부분이 기업여신이며 PF대출을 포함해 약 60% 상당이 부동산관련 대출이다.

◇금융지주 손자회사 규정 따라 모회사 변경

비슷한 성장과정 및 사업구조와 달리 지배구조는 딴판으로 변했다. 한국금융지주 손자회사(한국투자증권 자회사)로 설립됐던 한국투자캐피탈은 지난 2015년 12월 자회사로 편입됐다. 인터넷전문은행 카카오뱅크의 지분 50% 이상을 소유한 한국금융지주가 은행지주로 전환될 경우에 대비한 조치다.

|

금융회사지배구조법 19조에 따르면 금융지주의 자회사는 업무 연관성이 있는 금융기관 또는 금융업 영위와 밀접한 관련이 있는 회사를 제외하고 다른 기업을 지배할 수 없도록 돼 있다. 다만 25조와 31조에 따라 금융투자지주, 보험지주 등 비은행지주는 자회사 특칙을 적용받아 캐피탈 손자회사를 거느릴 수 있다. 한국금융지주는 금융투자지주회사로 설립됐기 때문에 이 특칙을 적용 받을 수 있었으나 은행지주로 전환되면 더이상 해당되지 않는다. 지난 5일 카카오뱅크가 은행업 본인가를 받으면서 한국금융지주는 자동적으로 은행지주로 전환됐다.

이와 달리 메리츠금융지주 자회사로 설립됐던 메리츠캐피탈은 지난 3월 메리츠종금증권 자회사로 편입됐다. 메리츠금융지주의 자회사에서 손자회사가 된 셈이다. 메리츠종금증권은 최근 메리츠캐피탈 보통주 1주를 자사의 주식 2.5232069주로 바꿔주는 포괄적 주식교환을 마무리하면서 캐피탈을 100% 자회사로 만들었다.

메리츠금융 관계자는 "기업금융 연계성과 유상증자 등 재무적 지원 가능성을 고려하면 캐피탈은 지주회사보다 증권사 산하에 있는 게 더 유리하다"며 "지주사가 자회사 증자를 해주려면 외부에서 자금을 조달해야 하는 반면 증권은 현금유동성이 풍부해 자체조달이 가능하다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '비상경영체 돌입' SKT, 유심 사태 수습 '총력전'

- 위메이드 "위믹스 해킹 늑장공시 아니야…DAXA 기준 불분명"

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

원충희 기자의 다른 기사 보기

-

- [이사회 분석/한화오션]지분 파는 2대주주 산은, '의결 참여권' 향방은

- [지배구조 분석/한진칼]외부주주들 영향력 확대, '양날의 칼' 우군

- [Financial Index/금융지주]자본력 풍족한 KB, 보완자본 의존도 큰 우리

- [지배구조 분석/신영증권]자사주만 51%, 소각 못하는 이유

- 코리안리의 지배구조 시험대

- [지배구조 분석/코리안리]원종규의 오너십, 자사주+백기사 '이중방벽'

- [지배구조 분석/두산]오너 개인보다 가문…'친족경영'으로 지배력 보강

- [지배구조 분석/엔씨소프트]김택진, 지분 희석 보완책 '백기사'

- [지배구조 분석/네이버]지분에 기대지 않는 창업자 이해진

- [2025 대한민국 사외이사 인식 조사]10명 중 4명은 겸직…사외이사 인력풀 확대 필요