이 기사는 2017년 05월 23일 07시10분 thebell에 표출된 기사입니다

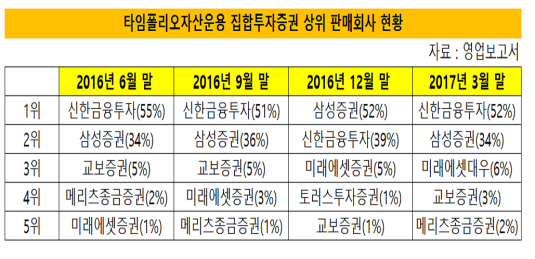

타임폴리오자산운용 헤지펀드의 성장은 삼성증권과 신한금융투자가 이끈 것으로 나타났다. 두 판매사의 비중은 운용사로 출범한 이후 꾸준히 85% 이상을 유지하고 있다. 자문사 시절부터 쌓아온 신뢰가 이어지며 확고한 메인 판매사를 확보했다는 평가다.23일 타임폴리오자산운용의 영업보고서 내 '집합투자증권 판매회사 현황'에 따르면 3월 말 기준 헤지펀드 판매 금액은 8969억 1700만 원으로 집계됐다. 지난해 말(5893억 원)과 비교해서는 판매 금액이 약 52.2% 늘었다. 판매사 수는 전분기 대비 3개가 늘어난 12개였다.

타임폴리오자산운용의 헤지펀드 판매금액은 자산운용사로 전환한 뒤 상승세를 타고 있다. 2016년 6월 말 5955억 원이던 판매 금액은 9월 말 7075억 원으로 증가했다. 지난해 12월 말에는 5893억 원으로 소폭 줄었으나 올 들어 다시 증가했다.

타임폴리오자산운용의 성장을 이끈 건 삼성증권과 신한금융투자였다. 3월 말 기준 삼성증권과 신한금융투자의 비중은 각각 34%, 52%에 달했다. 금액으로 따지면 삼성증권이 3073억 원, 신한금융투자가 4665억 8600만 원이었다.

판매사 중 두 회사의 비중은 분기별로 85%를 꾸준히 넘기고 있다. 2016년 6월 말 89%, 9월 말 87%, 12월 말 91% 등 압도적인 상황이다. 과거 타임폴리오투자자문 시절부터 맺어온 인연이 운용사로 전환한 뒤에도 이어지고 있다는 설명이다.

신한금융투자의 경우 ARS(Absolute Return Swap) 자문을 계기로 파트너가 된 뒤 지금까지 최대 판매사 역할을 하고 있다. 지난해 12월을 제외하고 신한금융투자의 비중은 매 분기 50%를 넘겼다. 최근에는 타임폴리오자산운용을 PBS 파트너로 삼으며 PBS 사업자로 진출했다.

삼성증권도 마찬가지다. 일찌감치 타임폴리오자산운용을 눈여겨보고 헤지펀드 시장에 진출할 당시 PBS 계약을 처음으로 맺었다. 타임폴리오자산운용이 헤지펀드로 전환하기 2년 전부터 공을 들여왔다는 후문이다.

한 헤지펀드업계 관계자는 "타임폴리오자산운용의 헤지펀드는 메인 판매사에서 판매되는 규모가 워낙 커 다른 증권사들은 판매사로 진입하기 어려울 정도"라며 "판매사와 운용사 간 윈윈이 이뤄진 셈"이라고 설명했다.

타임폴리오자산운용 관계자는 "삼성증권, 신한금융투자와는 오래 거래를 해왔기 때문에 판매 비중도 많다"며 "소프트클로징에 들어갔기 때문에 판매사별 비중은 크게 변하지 않을 것"이라고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은