벤처펀드 보수체계 대수술, 대형사·중소형사 희비 [모험자본 성공열쇠]성과보수 위주 개편..."관리보수 비율 유지해야" 지적도

류 석 기자공개 2018-01-31 10:56:36

이 기사는 2018년 01월 29일 16시47분 thebell에 표출된 기사입니다

올해 벤처캐피탈 업계는 보수체계에 큰 변화를 겪을 전망이다. 주요 유한책임출자자(LP)가 출자사업부터 성과보수 중심으로 보수체계를 바꾸려는 움직임을 보이고 있기 때문이다. 펀드 청산 수익률이 높은 운용사에게 더 큰 수익을 안겨주는 대신 관리보수를 점차 줄이겠다는 포석이다.현행 주요 LP의 보수체계는 성과보수와 관리보수가 일률적으로 규정돼 민간 운용사들이 모험적 투자보다 결성금액 확대에만 치중한다는 지적을 받았다.

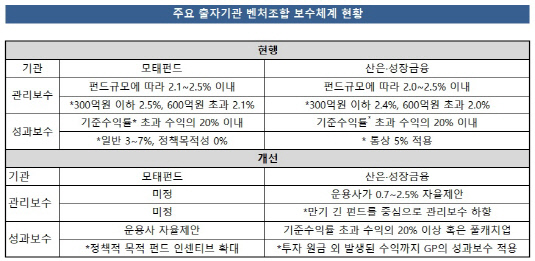

기존 한국벤처투자의 모태펀드는 펀드 규모별로 약정총액의 2.1~2.5%를 관리보수로 지급하고, 기준수익률 초과수익의 20% 이내에서 성과보수를 책정했다. KDB산업은행(산업은행)과 한국성장금융투자운용(성장금융)은 약정총액의 2~2.5%를 관리보수로 지급한다.

◇LP, 성과보수 체계 강화…민간에 자율권

LP 중 보수체계 변화를 선제적으로 진행하고 있는 곳은 산업은행과 성장금융이다. 이들은 올해 출자사업부터 성과보수 비율을 운용사들이 자율적으로 제안토록 했다. 적극적인 성과보수 비율을 제시한 운용사들에게 출자사업에서 가점을 주겠다는 방침이다. 대신 관리보수 비율은 약 0.7%에서 2.5% 범위 안에서 제안할 수 있다. 제안한 성과보수 비율이 높을수록 관리보수 비율을 낮춰야 가점을 받을 수 있을 것으로 보인다.

중소벤처기업부(중기부) 산하 한국벤처투자도 모태펀드 출자사업에서 운용사들이 자율적으로 성과보수 비율을 제안토록 하는 방안을 내놓을 예정이다. 민간에게 주도권을 주겠다는 취지로 벤처조합 성과보수와 인센티브 체계 개편을 진행하고 있다. 특히 일자리 창출 등 정책적 목적이 큰 펀드의 경우 기준수익률을 낮추고 성과보수 범위도 확대할 방침이다.

이미 성장금융은 지난해 말 진행한 '초기기업 후속투자 펀드(follow-on)' 출자사업에서 성과보수 중심의 보수체계를 선보이기도 했다. 당시 성장금융은 운용사들에게 '풀 캐치 업(Full Catch up)' 방식을 선택할 수 있도록 했다. 풀 캐치 업은 운용사가 기준 수익률을 넘어서는 성과를 거뒀을 때 투자 원금(약정총액) 외 발생 수익까지 보수 적용 범위를 확대·적용하는 방식이다. 운용사가 관리수익보다는 기준수익률 이상의 이익을 거두는 데 집중하도록 유도하는 보수체계다.

산업은행 관계자는 "성과보수보다 관리보수 중심 체계로 인해 그동안 일부 운용사들이 펀드 규모를 늘리는 데 치중하고 소극적 투자 관행을 보였다"며 "성과보수를 확대할 경우 공정성을 높이고 모험자본 투자 기본 취지도 살릴 수 있을 것"이라고 말했다.

|

◇대형사 '환영'…중·소형사 "관리보수 낮추려는 의도" 반발

일선 벤처캐피탈들은 이러한 LP들의 보수체계 변화 움직임이 달갑지 만은 않다. 운용사 규모 또는 그동안의 펀드 청산 실적에 따라 입장이 갈린다. 일부 대형사들은 보수체계 변화에 대해 크게 개의치 않고 있다. 또 기준수익률 이상 펀드 청산 경험이 있는 대형사의 경우 보수체계 변화를 반기는 양상읻.

한 대형 벤처캐피탈 대표는 "대형 펀드 결성 과정에서 LP들과 성과보수나 관리보수 체계 산정에 관해 긴밀하게 협의해 왔다"며 "해외에서도 보수체계를 민간에 자율적으로 제안하도록 하는 추세로, 우리나라도 시대에 맞게 이를 변화시킬 필요가 있다"고 말했다.

반면 중·소형 운용사들은 불만이 적지 않다. 펀드레이징 시장이 관리보수에 얽매이지 않는 대형사 위주로 '부익부 빈익빈' 현상이 더욱 심화될 것으로 내다봤다. 그동안 LP들이 여러 이유를 들어 관리보수 비율을 낮춰왔는데 추가 인하 빌미를 제공할 수 있다는 지적도 나온다.

요약하면 대형사의 경우 인력, 경험 등을 미뤄봤을 때 기준수익률 이상의 펀드 청산에 자신감을 보이고 있다. 중·소형 운용사들은 회수 시장 여건, 투자 자율성 등에 대한 개선 없이 관리보수를 낮추고, 성과보수 위주로 변화시키는 것은 앞뒤가 바뀐 것이라고 말한다.

업계 관계자는 "기준수익률 이상으로 펀드를 청산한 운용사만 성과보수 혜택이 있기 때문에 LP 입장에서 성과보수 비중을 높여도 크게 손해 볼 상황이 없다"며 "관리보수 비율을 낮추는 것은 운용사만 불리한 조치다"고 말했다. 이어 "관리보수를 당분간 그대로 두고 성과보수 체계를 먼저 변화시키는 게 옳다고 본다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 신세계그룹, ‘전략실 재편’ 제이슨황 역할 커지나

- 삼양홀딩스, 삼양바이오팜 '4년만' 다시 분할…신사업 확장 '기대'

- 전력기기 '초호황' 효성중공업, 실적·주가·배당 조건 다 갖췄다

- 폴란드법인 매출 급증…아주스틸·동국씨엠 협력 성과 본격화

- '3수만에' 유증하는 한화에어로, '세가지' 이득

- K배터리 유럽법인 적자전환, 반전카드 'LFP'

- 美 FEOC 겨냥, 포스코퓨처엠 구형흑연 4만톤 양산 목표

- 공격적 투자 세아창원특수강, '핵융합 소재' 주목

- 현대로템, '주주환원' 배당재개로 지수 편입

- [i-point]폴라리스오피스, 국민대와 AI 실무 인재 양성 ‘맞손’