두산공작기계, IPO 앞두고 '체질개선' 1년 반만에 영업익 3배로…운전자본 늘리면서 부채비율 'UP'

민경문 기자공개 2018-04-11 13:08:15

이 기사는 2018년 04월 10일 15시20분 thebell에 표출된 기사입니다

국내 기업공개(IPO) 시장에 깜짝 등장한 두산공작기계는 과연 1년 반 동안 어떻게 달라졌을까. 작년 말 기준감사보고서만 보면 최대주주인 MBK파트너스가 상장 가치를 극대화하기 위해 애쓴 흔적이 뚜렷하다. 짧은 기간 동안 부채비율 관리보다는 수익성 개선에 주력했다는 평가다. ING생명에 이어 또 한번의 '잭팟'을 터뜨릴지 관심이 쏠리고 있다.MBK파트너스가 두산공작기계(당시 두산인프라코어 공작기계사업부)를 인수한 시점은 2016년 4월이었다. 약 1조 원의 가격을 주고 분할된 회사 지분 전량을 취득했다. 이후 1년 8개월 만에 상장 주관사를 선정하고 하반기 거래소 입성을 도모하고 있다. 예상보다 발빠른 행보지만 그만큼 자신감도 엿보인다. 2016년 대비 확연히 달라진 실적이 이를 방증하고 있다.

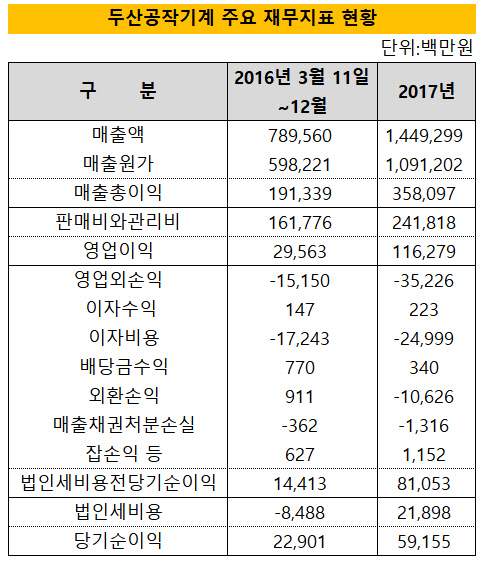

두산공작기계의 작년 감사보고서(연결 기준)에 따르면 매출액은 약 1조 4500억 원으로 전년보다 80% 이상 늘었다. 2016년 회계연도의 영업일수(약 9개월)을 감안하면 실질 성장률은 38% 정도다. 영업이익도 1160억 원으로 3배 가까이 증가했다. 순이익은 229억 원에서 590억 원으로 커졌다. 재무개선을 위해 공작기계 사업부를 어쩔 수 없이 팔아야 했던 두산인프라코어로선 아쉬울 수 있는 상황이다.

|

△글로벌 공작기계 시황 호전 △두산공작기계의 글로벌 M/S 상승 △북미지역 딜러 교체 효과 △중국 공작기계 시장 내 빠른 성장 등이 한몫한 것으로 평가된다. 매출액이 급증하면서 판매비와 관리비 부담을 상대적으로 낮출 수 있었던 점이 수익성 제고에 기여했다는 분석이다. 특히 지급수수료(판매수수료 포함)는 218억 원에서 123억 원으로 오히려 줄었다.

판관비에서 인건비 다음으로 많은 비중(25.1%)을 차지하는 무형자산상각비는 412억 원에서 606억 원으로 올랐다. 다만 영업권, 특허권 등의 잔여 상각기간을 고려할 때 2018년 495억 원, 2019년 447억 원까지 감소할 것으로 보인다. 작년 말 기준 두산공작기계의 무형자산 규모는 3210억 원이다. 영업외손익의 경우 다소 악화됐는데 106억 원의 외환 손실이 한몫을 했다는 지적이다.

영업활동현금흐름만 보면 2016년 1304억 원에서 지난해 2289억 원으로 크게 확대됐다. 당기순이익을 포함해 매입채무 및 선수금, 미지급비용 증가 등이 영향을 미쳤다. 다만 이 같은 운전자본 조달의 증가는 곧 유동부채 상승으로 이어졌다. 총차입금 감소와 현금성 자산 증가에도 부채비율이 2016년 말 150.5%에서 작년 말 163.6%로 늘어난 이유다.

시장 관계자는 "운전자본이 늘긴 했지만 매출액 상승 추이가 작년과 같은 수준을 유지한다면 현금흐름에 별 문제가 없을 것"이라며 "MBK파트너스 측이 두산공작기계 상장을 앞두고 자본구조는 다소 악화되더라도 매출 볼륨을 키우고 순익을 최대한 늘리려는 데 주력했음을 알 수 있는 대목"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [중간지주 배당수익 분석]세아베스틸지주, 배당수익 3배 급증...분할회사도 첫 기여