'BBB급' 롯데자산개발, 올해 첫 채권도 '사모' 2·3년물 총 250억…낮은 신용도, 그룹 리스크 '은둔형 조달' 지속

강우석 기자공개 2018-04-25 10:26:50

이 기사는 2018년 04월 24일 08시00분 thebell에 표출된 기사입니다

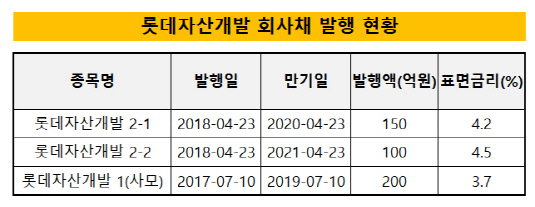

롯데자산개발(BBB+, 안정적)이 올해 첫 회사채를 사모로 발행했다. 낮은 신용등급을 고려해 공모 절차를 피한 것으로 풀이된다. 롯데자산개발은 지난해 창사 이래 처음으로 회사채 발행에 나선 바 있다. 이 때도 사모 방식의 조달이었다.롯데자산개발은 지난 23일 250억원 규모 사모사채를 발행했다. 만기를 2년, 3년으로 나눠 각각 150억원, 100억원씩 조달했다. 발행금리는 2년물 4.2%, 3년물 4.5%였다. 유안타증권이 채권발행 업무를 맡았으며 전량 인수했다.

KIS채권평가에 따르면 20일 기준 신용등급 'BBB+' 공모채 평균 민평금리는 2년물 5.468%, 3년물 6.364%다. 사모로 발행했지만 동일 신용등급 기업의 공모채보다 조달비용은 높지 않았다.

조달 자금은 차입금 상환에 쓰일 예정이다. 지난해 말 연결 기준 차입금은 총 2173억원이다. 이 중 만기가 1년 내로 돌아오는 단기차입금 비율은 99%에 달한다. 이듬해 7월 회사채 만기도 예정돼있어 간헐적인 자금수요는 이어질 전망이다.

롯데자산개발은 지난해 회사채 시장에 데뷔했다. 그 해 7월 200억원 어치를 찍었다. 만기는 2년, 표면금리는 3.7%였다. 첫 채권 역시 사모사채였으며 신한금융투자가 주관 업무를 맡았다. 낮은 신용등급을 고려해 사모시장 조달을 택한 것으로 보인다.

투자은행(IB) 업계 관계자는 "롯데그룹의 재무정책은 전반적으로 보수적이고 은둔형인 편"이라며 "수요예측 흥행이 어려운 그룹사는 사모시장에서만 연거푸 발행한다"고 말했다.

롯데자산개발의 현재 신용등급은 'BBB+, 안정적'이다. 그룹사와 연계 수준이 높아 사업안정성이 높다는 평가를 받았다. 하지만 외형 성장 대비 수익성이 낮아 BBB급으로 분류됐다. 롯데자산개발은 2012년, 2013년 영업적자를 거뒀으며 2014년 흑자전환했다.

지난해 실적은 고무적이다. 연결 기준 매출액은 6164억원, 영업이익은 333억원으로 전년 동기보다 각각 2.74배, 3.43배 늘어났다. 같은 시점 부채비율(연결 기준)도 274%로 직전연도 대비 3배 가까이 줄어들었다.

최한승 한국기업평가 수석연구원은 "최근 3년 사이 운영 및 관리 사업장이 늘어났지만 재무상태는 여전히 안정적인 편"이라며 "그룹사 지원 가능성이 높은 점도 회사 신용도에 우호적"이라고 분석했다.

롯데자산개발은 2001년 ㈜케이비수림이란 상호명으로 설립됐다. 2007년 롯데컨소시엄(롯데쇼핑·롯데건설)에 인수되면서 현재 사명을 갖게 됐다. 롯데몰 김포공항점, 베트남 하노이 롯데센터, 롯데 부여리조트 등 그룹 부동산 개발사업의 자산관리(PM) 역할을 맡고 있다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은