성신양회-페레그린, 한라엔컴 인수 밸류에이션은 에빗타멀티플 10.3배…시장 성장세 반영

박시은 기자공개 2018-09-17 08:50:55

이 기사는 2018년 09월 12일 17시21분 thebell에 표출된 기사입니다

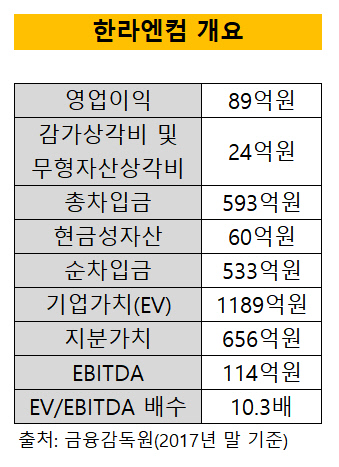

성신양회와 BCH페레그린인베스트먼트(이하 페레그린) 컨소시엄의 한라엔컴 경영권 지분 인수시 적용된 밸류에이션은 어느 수준일까.성신양회-페레그린 컨소시엄은 한라엔컴 지분 84.77%를 약 556억원 가량에 사들였다. 이를 100% 지분으로 환산하면 한라엔컴 지분 100%에 대한 가치는 656억원 수준으로 인정됐단 얘기가 된다. 여기에 총 차입금(593억원) 및 현금성자산(60억원)을 반영한 순차입금(533억원)을 적용하면 한라엔컴의 기업가치(EV, Enterprise Value)는 1189억원으로 계산된다.

한라엔컴의 작년 말 기준 영업이익(89억원)과 감가상각비 및 무형감가상각비(24억원)를 더한 상각전영업이익(EBITDA)은 약 60억원 가량으로 산출된다. 밸류에이션에 활용된 EV/EBITDA 배수를 도출하기 위해 이를 역산해보면, 한라엔컴의 기업가치에는 약 10.3배의 멀티플이 적용됐다는 것을 알 수 있다. 최근 M&A 시장에서 적용되는 평균 멀티플이 반영된 셈이다.

|

업계 평균치와 비교해보기 위해 올초 거래가 완료된 유사업체 한라시멘트의 매각가와 대조해볼 만 하다. 한라시멘트는 올초 동종업체인 아세아시멘트에 매각됐다. 아세아시멘트는 기존 소유주였던 베어링PEA로부터 한라시멘트 지분 전량을 3650억원에 사들였다. 순차입금 4800억원을 반영한 아세아시멘트의 기업가치는 8450억원이었다.

당시 한라시멘트 매각 측이 제시한 조정 EBITDA는 1020억원. 따라서 아세아시멘트가 책정한 한라시멘트의 적정 멀티플은 8.3배였단 얘기가 된다.

비즈니스 모델이 완전히 똑같은 동종업체는 아니기 때문에 밸류에이션을 비교하기에 다소 무리가 있을 수 있지만 한라엔컴이 동종·유사업체에 비해 낮지 않은 밸류를 인정받았다고 평가할 수 있다. 여기에는 업계 상위권을 점하고 있는 한라엔컴의 시장 점유율이 영향을 미친 것으로 분석된다. 한라엔컴의 기존 시장 점유율은 6위로, 성신양회는 이번 거래로 단숨에 업계 8위에서 3위로 뛰어오르게 됐다.

투자업계 관계자는 "중장기적으로 레미콘 시장은 지속적으로 성장할 것으로 전망되는 업종"이라며 "남북 관계 개선과 맞물려 토목시장 성장세가 예상되는 만큼 평균적으로 10배 수준의 멀티플이 충분히 인정될 만 하다"고 분석했다.

이번 거래로 한라그룹은 한라엔컴 지분14%만 보유하게 됐다. 당초 지분 전량을 매각할 것으로 관측됐지만 협상 과정에서 일부 지분은 남기기로 결정했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [로보락이 쏘아올린 작은 공]'샤오미·BYD도 왔다' 중국 기업의 한국 러시

- [비상장 게임사 도전기]'9배' 커진 슈퍼패스트, '운빨' 뒤에 숨겨진 시스템

- 삼성 하만, 오디오 사업 박차 '마케팅·M&A 전개'

- [삼성 바이오 재편]투자 구심점 '삼성에피스홀딩스' 신설, 확장·주가 일석이조

- [유증&디테일]조달나선 알파녹스, 자회사 투자 현금유출 '변수'

- [지배구조 분석]DKME, 잦은 대주주 교체…경영권 분쟁 일단락 '언제쯤'

- [RWA가 쏘아올린 VC 펀딩난|LP 좌담회]"곳곳서 한숨소리 체감…바젤3 해석 유연 적용해야"

- [VC 투자기업]플러그링크, '볼트온 M&A' 가속…"연내 점유율 3위 목표"

- [i-point]바이오솔루션, 환경부 동물대체시험센터에 피부·각막 모델 공급

- [i-point]테크랩스, 1분기 매출 전년 동기 대비 20% 성장