라임운용, 멀티전략 정복…수익률 68% '압도적 1위' [Hedge Fund League Table/멀티전략 수익률]단순평균 0.63%…J&J·페트라운용 '시련의 계절'

최필우 기자공개 2019-02-26 10:11:38

이 기사는 2019년 01월 11일 10시29분 thebell에 표출된 기사입니다

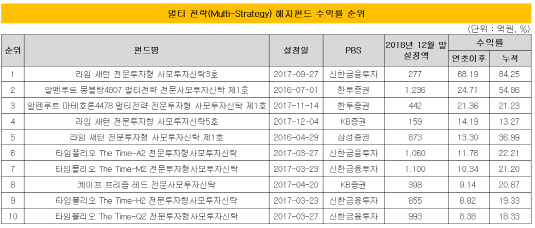

라임자산운용이 2018년 멀티 스트래티지(Multi Strategy) 헤지펀드 최강자로 군림했다. 한해 동안 68%가 넘는 수익률을 기록하며 2위와의 격차를 40%포인트 이상 벌렸다. 아울러 1위 펀드를 비롯해 총 3개 펀드를 상위 10위 안에 랭크시키는 저력을 발휘했다.알펜루트자산운용과 타임폴리오자산운용의 다수 펀드도 상위권에 포진됐다. 롱 포지션이 많았던 제이앤제이자산운용과 페트라자산운용은 증시 급락의 직격탄을 맞고 최하위권에 머물렀다.

◇라임새턴3호, 68.19% 최상위…알펜루트·타임폴리오 선전

더벨 헤지펀드 리그테이블에 따르면 2018년말 기준 68개 멀티 스트래티지 헤지펀드의 단순 평균 수익률은 0.63%였다. 35개 펀드는 플러스(+) 수익률을, 33개 펀드는 마이너스(-) 수익률을 기록했다. 운용 기간이 1년을 넘고, 설정액이 100억원 이상인 멀티 스트레티지 펀드는 총 3조6886억원으로 집계됐다. 2017년말과 비교하면 펀드수는 30개, 설정액은 1조374억원 늘었다.

리그테이블의 꼭대기에 오른 펀드는 '라임 새턴 전문투자형 사모투자신탁3호'다. 이 펀드의 수익률은 68.19%다. 새턴 시리즈는 라임자산운용의 대체투자운용본부가 운용하는 대표 펀드다. 펀드 절반 안팎의 자산을 메자닌(CB, EB, BW)에 투자하고 픽스드인컴과 롱숏 전략을 각각 20~30% 비중으로 사용한다. 다양한 전략을 구사해 증시나 특정 자산군과의 상관 관계를 낮추고, 선별적으로 투자한 메자닌을 통해 고수익을 추구하는 게 전략의 골자다.

이 펀드의 수익률을 끌어 올린 대표적인 종목이 자동차부품 제조업체 에스모와 전자정보소재 기업 네패스신소재 메자닌이다. 에스모와 네패스신소재 주가는 2018년 각각 141.7%, 392.6% 씩 올랐다. 대체투자운용본부 인력을 두배 늘리면서 투자풀과 네트워크가 풍부해진 게 경쟁력 있는 종목 선별로 이어졌다는 설명이다.

아울러 같은 본부에서 운용하는 '라임 새턴 전문투자형 사모투자신탁5호'(14.19%)와 '라임 새턴 전문투자형 사모투자신탁 제1호'(13.3%)도 두자리수 수익률을 기록하며 각각 4위와 5위 자리를 차지했다.

김창희 라임자산운용 대체투자운용본부장은 "인력 보강을 통해 메자닌 투자풀의 양과 질을 개선한 게 약세장에서 고수익을 올릴 수 있었던 요인"이라며 "픽스드인컴 전략과 롱숏 전략으로 수익률 하락 방어에 성공한 것도 상승폭을 늘리는 데 기여했다"고 말했다.

2~3위는 알펜루트자산운용의 몫이었다. '알펜루트 몽블랑4807 멀티전략 전문사모투자신탁 제1호'(24.71%)와 '알펜루트 마테호른4478 멀티전략 전문투자형 사모투자신탁 제1호'(21.36%)는 20%를 웃도는 수익률을 기록했다. 두 펀드는 상장 주식과 비상장주식, 메자닌 등에 투자한다. 비상장주식으로 수익률을 끌어 올리고, 박스권 트레이딩 전략을 통해 하락장을 방어한 게 주효했다.

타임폴리오자산운용은 4개 펀드를 상위권에 올려 놓았다. '타임폴리오 The Time-A2 전문투자형사모투자신탁'(11.76%), '타임폴리오 The Time-M2 전문투자형사모투자신탁'(10.34%), '타임폴리오 The Time-H2 전문투자형사모투자신탁'(8.82%), '타임폴리오 The Time-Q2 전문투자형사모투자신탁'(8.38%)'은 8~12% 수준의 준수한 수익률을 기록했다. 상위 10위권에 들지 못한 나머지 6개 펀드도 2017년에 이어 평균 이상의 수익률을 기록하며 꾸준한 면모를 자랑했다.

|

◇J&J운용, 수익률 부진·설정액 감소 '이중고'

2017년 상승장에서 30%를 웃도는 수익률을 기록했던 제이앤제이자산운용은 꼴찌로 내려 앉았다. '제이앤제이파트너베타전문투자형사모투자신탁제1호'와 '제이앤제이파트너알파전문투자형사모투자신탁제1호'의 수익률은 각각 -19.6%, -18.3%였다.

제이앤제이자산운용은 자사 모델 포트폴리오를 기반으로 롱(Long) 전략을 펼치고, 시장 흐름에 따라 코스피 200선물을 활용한 숏 비중을 탄력적으로 조절하고 있다. 여기에 이벤트 드리븐 전략이 일부 가미된다. 멀티 전략을 표방하고 있지만 롱 포지션 중심 투자를 이어가면서 약세장에서 직격탄을 맞은 것으로 보인다. 특히 투자 비중이 높은 IT 섹터와 중국 관련 소비재가 전반적으로 부진한 게 수익률 하락에 영향을 미쳤다.

수익률 부진은 자금 이탈로 이어졌다. 제이앤제이파트너베타펀드와 제이앤제이파트너알파펀드 설정액은 각각 179억원, 226억원 씩 감소했다. 펀드가 심한 기복을 보이자 증시 상황에 관계 없이 꾸준한 수익을 원하는 투자자들이 환매를 선택한 것으로 보인다.

'페트라 코리아 밸류 멀티스트래티지 전문투자형 사모투자신탁 제1호'도 최하위권에 머물렀다. 이 펀드는 수익률 -16.03%를 기록했다. 마찬가지로 높은 롱 비중에 발목을 잡힌 것으로 보인다. 2017년 IT와 서비스업종에 집중 투자해 수익률 17.86%를 기록했으나 1년 만에 상승분을 대부분 반납했다.

이밖에 디에스자산운용도 고전을 면치 못했다. '디에스 Beyond.W 전문투자형 사모증권투자신탁(주식)'과 '디에스 Beyond.M 전문투자형 사모증권투자신탁(주식)'은 각각 -15.71%, -15.22%를 기록했다. 리그테이블에 처음 진입한 마이퍼스트에셋자산운용은 6개 펀드를 추가했지만 수익률 -13.2~-10.53%를 기록하며 아쉬움을 남겼다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [AACR 2025]제이인츠 임상의가 본 JIN-A02 기술이전 전략 "타깃 구체화"

- [i-point]메타약품, 분기 기준 '역대 최대 실적' 달성

- [Company Watch]1년만에 IR 무대 선 세아메카닉스, ESS 부품 수주 예고

- 휴온스랩, 92억 투자 유치…반년만에 밸류 두배 껑충

- [HB그룹은 지금]알짜빌딩에 세종 신사옥까지, 그룹 안전판 '부동산'

- [코스닥 유망섹터 지도]'보냉재 강자' 동성화인텍, 시장확대 수혜 전망

- [Company Watch]한중엔시에스, 미국 생산거점 확보 나선다

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

- [모태 2025 2차 정시출자]에이벤처스, 'Co-GP' 몰린 스케일업서 승기 잡을까

- [모태 2025 2차 정시출자]'출자 감소' 사이버보안, 린벤처스 2연속 도전 눈길

최필우 기자의 다른 기사 보기

-

- 하나금융, 절묘한 RWA 관리 '밸류업 행보' 지속

- [금융사 KPI 점검/하나은행]영업점에 수익 확대보다 '고객 만족' 강조한다

- [BNK금융 인사 풍향계]하나·KB금융 출신 전문가 영입 '리스크관리·디지털' 강화

- [우리금융 인사 풍향계]IB 임원 겸직 체제 도입, 임종룡 회장 우투증권 힘싣기

- 우리은행, '위기기업 대응 조직' 신설 자본비율 관리 고삐

- iM금융, 성공적 RWA 관리 'CET1 12%' 고지 올랐다

- [컨콜 Q&A 리뷰]신한금융, 속도감 있는 주주환원율 제고 '자신감'

- 신한은행, 자금세탁방지부 '본부 격상·경영진 배치' 배경은

- 삼양사의 JB금융 지분 매각이 남긴 것

- [컨콜 Q&A 리뷰]우리금융, 올해 안정적 자본비율 관리 '최우선 과제'