실리콘웍스, LG 'OLED 전환'의 마지막 퍼즐 [팹리스 리포트]②업계 부진 속 실적 반등…LG전자 T-Con자산도 양수

윤필호 기자공개 2019-04-29 08:20:23

[편집자주]

메모리반도체에 치우친 국내 반도체 업계에 변화의 조짐이 나타나고 있다. 비메모리반도체에 대한 중요도가 커지며 팹리스, 파운드리 업종도 부활의 몸짓을 보이고 있다. 중국의 공세에 어려움을 겪고 있는 국내 팹리스 업체들의 현주소를 분석해본다.

이 기사는 2019년 04월 23일 10시54분 thebell에 표출된 기사입니다

높아진 위상은 실적이 증명한다. 지난해 국내 팹리스 업체들이 전반적으로 부진한 가운데 실리콘웍스는 실적 반등에 성공했다. LG디스플레이라는 단단한 토양과 함께 중국 최대 디스플레이 업체인 BOE를 대상으로 한 매출의 성장세가 핵심축이 됐다. 올해 1분기 다소 부진한 기록이 예상되지만 2분기부터 다시 회복세로 돌아설 전망이다.실리콘웍스는 LG디스플레이의 유기발광다이오드(OLED) 사업 확대 계획의 키플레이어로 조명받고 있다. 최근 디스플레이 패널(Display Panel) 사업이 액정표시장치(LCD)에서 유기발광다이오드(OLED)로의 전환이 속도를 내는 가운데 구동 회로칩을 공급하는 실리콘웍스의 중요성이 커지고 있다.

◇팹리스업계 부진 속 실적 반등

지난해 국내 팹리스(fabless) 기업들은 중국의 공세에 밀려 적자를 기록했다. 상장사 24개 가운데 전체의 50%가 넘는 13개 기업이 영업손실을 냈다. 팹리스 매출액 상위 7개 기업만이 흑자를 냈다.

국내 1위 팹리스 기업 실리콘웍스는 지난해 실적 반등에 성공했다. 실리콘웍스는 지난해 연결기준 영업이익과 당기순이익은 각각 전년 대비 22.6%, 4% 증가한 558억원, 490억원을 기록했다. 같은 기간 매출액도 14.3% 증가한 7918억원으로 집계됐다. 저가 제품을 앞세운 중국 팹리스 업체들의 거센 공세와 북미향(向) 플렉시블 OLED 공급 지연 이슈까지 겹친 가운데 거둔 성과다.

실적 개선에 LG디스플레이가 미친 영향력은 절대적이다. 계열사 편입으로 확실한 고객을 확보한 점이 안정된 실적으로 이어졌다. 최근 LG전자로부터 인수한 타이밍 컨트롤러(T-con) 사업도 기여했다. 지난해 전체 매출액 가운데 LG디스플레이의 비중은 90% 가까이 차지하고 있다. T-con 칩은 디스플레이 패널이 구동할 수 있도록 각종 제어신호와 데이터를 생성하는 역할을 한다. 그동안 생산하던 드라이버 IC(구동칩·Drive IC)가 영상을 표현하는 픽셀(화소)를 제어하는데 그쳤다면 T-con은 이를 통제한다.

회사에 따르면 지난해 T-con 사업에서 발생한 매출액은 대략 270억~300억원 가량이다. 실리콘웍스가 LG전자로부터 사업을 양수해 본격적으로 매출이 발생한 것은 작년 하반기부터인 만큼, 절반으로 단순 계산할 경우 대략 130억~150억원 이상을 벌어들였다.

중국 BOE 대상 매출도 390억~400억원 수준으로 발생했다. 회사 관계자는 "중국 매출은 2017년에 처음 발생했고 전체 매출의 5% 정도를 차지했다"며 "올해 좀 더 늘어나서 잘 풀릴 경우 10%까지 확장될 것으로 기대하고 있다"고 설명했다.

◇1분기엔 아이폰 발 부진 우려…사업 다각화 추진

다만 올해 1분기 아이폰 애플의 수요부진에 따라 LG디스플레이에서 실리콘웍스로 이어지는 재고 이슈가 실적 부진을 예고하고 있다. OLED 패널 구동칩 공급 지연이 결국 재고손실로 이어졌고 가격까지 하락했다.

유종우 한국투자증권 연구원은 "1분기 매출액은 1849억원으로 당초 예상했던 수준과 비슷하겠지만, 영업이익은 15억원으로 크게 감소할 것"이라며 "주요 고객에게 OLED 패널용 부품이 공급되지 못하면서 1회성 재고손실이 발생하기 때문"이라고 설명했다. 판매 가격 하락, 계절적 수요 감소 등도 악재로 작용했다.

2분기부터 회복세가 점쳐진다. 유종우 연구원은 "2분기부터는 BOE향 물량과 계절적 수요 증가로 인한 매출액 증가로 수익성이 회복될 것"이라며 "하반기에는 LG디스플레이의 아이폰향 패널공급도 기대할 수 있어 이익은 더 큰 폭으로 증가할 것"이라고 했다. 업계에서는 중국 패널업체들의 대형 LCD 팹(fab)과 소형 OLED 팹 가동이 전년대비 증가할 것이라고 내다봤다.

실리콘웍스는 해외 시장의 비중을 점차 높이며 LG디스플레이 쏠림 현상 해소도 꾀하고 있다. 특히 중국 BOE 등의 비중을 늘리며 해외 시장 다각화를 통해 수익성을 회복시킬 계획이다. 올해 중국 스마트폰 업체의 플렉시블(flexible) OLED 패널 채택이 증가함에 따라 중국 기여도가 높아질 것이란 기대가 크다.

향후 패널 고객사와의 긴밀한 협력을 통해 디스플레이 외에도 배터리, 가전, 자동차 등 새로운 영역으로 사업을 확장할 계획이다. 회사 관계자는 "가전에서는 마이크로 컨트롤러 유닛(MCU), 배터리 쪽은 배터리 매니지먼트 시스템 IC(BMS IC)을 각각 연구개발(R&D)을 하고 있다"며 "개발을 시작한지는 오래됐고 본격적인 매출 가시성은 향후 5년을 내다보고 있다"고 언급했다.

|

◇OLED 전환 전략의 열쇠…영업권 양수에 자산 증가

실리콘웍스는 최대 고객사 LG디스플레이가 진행하는 LCD에서 OLED로의 전환 전략에 '키플레이어' 역할을 맡았다. LG그룹은 실리콘웍스에 반도체 사업 일원화를 통해 맞춤형 디스플레이 패널 제작과 조달이 가능한 체계를 구축했다. 실리콘웍스를 통해 OLED 생산 체제가 완성되는 셈이다.

LG디스플레이는 최근 포화된 LCD 시장에서 벗어나 OLED로 전환하기 위해 투자를 확대하며 조직적 대응에 나섰다. 프리미엄 TV 시장에서 OLED TV 비중은 지속적으로 증가하고 있다. 국내는 물론 중국에서도 제품 차별화 전략으로 OLED 패널을 선택한 TV 세트 업체의 수가 늘어나면서 성장세를 이끌고 있다. LG디스플레이는 OLED 전환이라는 전략적 기조를 세우고 크리스탈 사운드(Crystal Sound) OLED와 월페이퍼 등 차별화 제품을 통해 수익성 확보에 집중하고 있다.

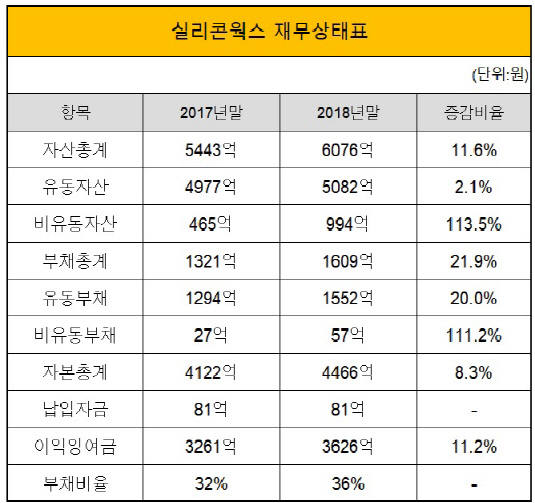

실리콘웍스는 이 같은 전환 전략의 수혜를 받았다. 회사는 LG전자로부터 2015년과 지난해 각각 디스플레이 칩 설계사업과 OLED TV용 T-con 사업을 양수받으며 덩치를 키웠다. T-con 사업 양수를 진행하면서 영업권까지 넘겨 받았다. 영업권 양수를 통해 비유동자산이 증가하면서 총 자산도 늘어났다. 연결기준 지난해 비유동자산은 전년 대비 113.5% 증가한 994억원을 기록했다. 작년 총 자산도 11.6% 늘어난 6076억원으로 집계됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은