'허남권 체제' 3년 신영운용, 증시부진에 '실적주춤' [자산운용사 경영분석]①상반기 순익 67억, 전년비 8.2%↓…"배당수익률 높은 우량주 적극 투자"

이민호 기자공개 2019-10-01 13:00:00

이 기사는 2019년 09월 24일 15시06분 thebell에 표출된 기사입니다

|

하지만 지난해 하반기부터 이어진 증시 부진으로 올해 상반기 실적도 직격탄을 맞았다. 허 대표는 현재 시점이 오히려 배당수익률이 높은 우량주를 매입할 기회로 보고 적극적으로 투자를 집행할 방침이다.

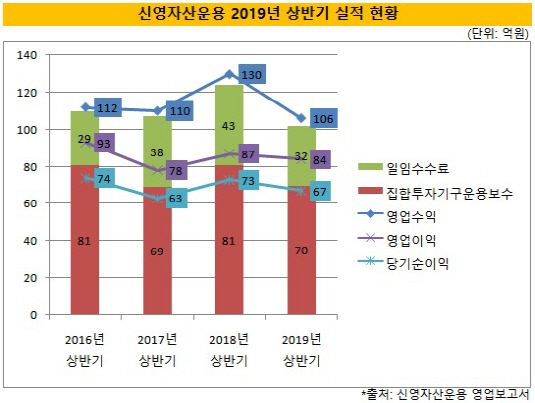

24일 신영자산운용 영업보고서에 따르면 신영자산운용의 2019년 상반기 순이익은 67억원으로 지난해 상반기보다 8.2% 감소했다. 영업수익은 106억원으로 이 기간 18.5% 줄었고 영업이익은 84억원으로 3.4% 감소했다.

허 대표는 국내 가치투자 1세대로 신영자산운용을 가치주·배당주 명가로 끌어올린 인물이다. 현재 최고투자책임자(CIO)까지 겸임하며 경영과 운용을 모두 손에 쥐고 있어 운용업계에서는 '허 대표가 곧 신영자산운용'이라는 인식이 통용될 정도다. 신영증권에서 영업과 상품운용 업무를 담당하다 신영자산운용으로 자리를 옮긴 허 대표는 2017년 5월 부사장에서 사장으로 승진하며 대표이사에 올랐다.

2017년 상반기 63억원이었던 신영자산운용 순이익은 허 대표 취임 만 1년째인 지난해 상반기 73억원으로 크게 늘었다. 이 시기 주식 시장도 좋아 국내주식 투자가 각광받으며 신영자산운용 실적도 크게 증가했다.

하지만 코스피지수가 지난해 하반기에만 10.1% 크게 하락한 영향으로 펀드 설정액이 감소하자 운용보수에도 악영향을 미쳤다. 여기에 일임재산이 줄어들며 일임수수료 감소도 겹쳤다. 이 여파는 코스피지수가 6.0% 상승하며 소폭 회복을 보인 올해 상반기에도 지속됐다. 개인투자자와 기관투자자 전반에서 국내주식 투자비중을 줄이고 해외주식과 해외 대체투자 비중을 적극적으로 늘린 영향도 작용했다.

지난해 상반기말 7조4415억원까지 늘었던 신영자산운용의 펀드 설정액은 올해 상반기말 7조727억원으로 감소했다. 이 영향으로 펀드 운용보수는 13.6% 감소한 70억원으로 주저앉았다. 펀드 유형별로 고른 설정액 감소세를 보였고 특히 주력상품인 주식형펀드 설정액이 5조788억원으로 1286억원 줄어든 영향이 컸다.

|

theWM에 따르면 신영자산운용의 대표펀드인 '신영밸류고배당[자](주식)' 설정액은 지난해 상반기말 2조6045억원에서 올해 상반기말 2조4645억원으로 1400억원 줄었다. 이 기간 대표펀드(C클래스) 기준 수익률은 마이너스(-) 5.33%다. 동일유형(배당주식) 평균 수익률인 -4.18%보다 낮다. 지난해 상반기말 8908억원이었던 '신영마라톤(주식)' 설정액도 올해 상반기말 8887억원으로 소폭 감소했다. 올해 5월 허 대표가 야심차게 내놓은 '신영베테랑[자](주혼)'도 설정액 증가가 미미하다. 23일 기준 이 펀드의 설정액은 16억원에 그쳤다. 이 펀드는 허 대표가 직접 책임운용을 맡고 있다.

지난해 상반기 5조1878억원이었던 일임재산은 올해 상반기 4조3554억원까지 감소했다. 보험 특별계정과 연기금의 이탈이 두드러졌다. 이 때문에 일임수수료는 이 기간 25.6% 줄어든 32억원으로 내려앉았다. 허 대표는 오히려 현재 시점을 투자 기회로 보고 정면돌파하겠다는 의지가 강하다. 기준금리가 연 1%대로 하락한 상황에서 배당수익률이 높은 우량기업 주식에 대한 투자가 유망할 것이라는 전망이다.

허 대표는 "기준금리가 1%대인 반면 현재 '신영밸류고배당' 펀드의 배당수익률은 3.2~3.3% 정도"라며 "올해 말까지 약 3개월만 지나면 기준금리보다 훨씬 높은 수익률을 낼 수 있는 셈"이라고 말했다. 이어 "배당수익률 4~5% 수준을 낼 수 있는 우량주식은 모두 담는다는 적극적인 투자전략을 유지할 것"이라며 "저PER, 저PBR, 고ROE, 고배당의 조합이 가능한 우량주식은 추후 10년 동안 한국에서 가장 훌륭한 투자자산이 될 전망"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'

- [교보생명 SBI저축 인수]1위 저축은행 PBR 0.95배, 상상인그룹은 '난색'

- [Policy Radar]금융당국, SKT 사태 '비상대응본부' 구성

- [은행경영분석]농협금융, 예대업 약화…낮아진 비은행 기여도 '설상가상'

- [여전사경영분석]우리금융캐피탈, 대손비용 부담 확대로 실적 개선 제동

- [금융 人사이드]캠코 사장 단독후보에 정정훈 전 세제실장…'자본확충' 첫 시험대

- [은행경영분석]제주은행, 90% 넘는 지역 의존도…가파른 연체율 상승세

- [은행경영분석]BNK금융, 건전성 지표 저하 '밸류업 복병' 부상

- [금융사 KPI 점검/하나은행]본사 정책 평가 강화, '건전성·손님만족' 항목 힘줬다

- [Policy Radar]보험업법 규제 기준 킥스비율 130%로 낮아진다

이민호 기자의 다른 기사 보기

-

- [Financial Index/SK그룹]'미국 매출' 업은 SK바이오팜, 돋보인 ROE 개선

- [조선업 리포트]HD한국조선해양 이사회, '오너 대표이사' 권한 분산

- [조선업 리포트]신성장사업 투자 속도내는 HD한국조선해양

- [조선업 리포트]중간지주사 HD한국조선해양, 어떻게 현금을 쌓았나

- [머니체인 리포트]CJ제일제당, 자회사 출자 부담 상쇄한 유휴자산 매각

- [머니체인 리포트]'10배' 더 쓴 CJ제일제당, 지주사 역할 분담

- [머니체인 리포트]자체 조달 CJ 자회사들, 추가 차입 여력은

- [밸류업 성과 평가]LG그룹 전반적 부진, 주가지표 부진

- [밸류업 성과 평가]'유일' 두산밥캣 중위권…두산그룹 밸류업 향방 '안갯속'

- [밸류업 성과 평가]통신 3사 밸류업 '대장'은 SK텔레콤