SK에어가스 지분 매각설 왜 흘러나왔나 설비투자로 자금 수요 높아져…FI 유치 가능성 여전

조세훈 기자공개 2019-10-15 10:11:31

이 기사는 2019년 10월 14일 11시34분 thebell에 표출된 기사입니다

SK머티리얼즈의 공식 부인에도 자회사 SK에어가스 지분 매각설이 흘러나오는 이유는 뭘까. 시장에서는 SK에어가스의 급증하는 설비투자 비용에 주목하고 있다. SK에어가스는 최근 몇 년 간 시설투자로 부채가 치솟은 데다 내년까지 SK하이닉스 신공장 가스공급시설 신설로 수천억원의 비용이 추가로 발생한 상황이다. 모회사인 SK머티리얼즈 역시 자회사 인수, 연구개발(R&D)로 자금 동원 여력이 떨어진 상황이다. 이를 인식한 재무적투자자(FI)들이 투자 의사를 먼저 밝히자, 자금 조달이 시급한 SK그룹과의 이해가 맞아떨어져 논의가 진행된 것으로 해석된다.SK에어가스는 SK머티리얼즈의 자회사로 울산에 거점을 둔 산업용 가스 제조업체다. 2016년 SK머티리얼즈가 SKC의 보유 지분 80%를 인수했고, 지난해 타이요닛산 보유 지분 20%를 추가 인수하면서 100% 자회사로 편입됐다.

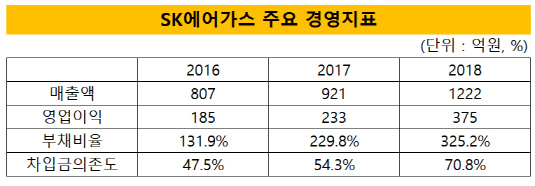

SK 편입 직후 SK에어가스는 고속 성장을 이어갔다. 지난해 매출과 영업이익은 1222억원, 375억원으로 2016년 말 대비 매출은 1.5배, 영업이익은 2배 늘어났다. 지난해 영업이익률은 처음으로 30%를 돌파하며 '알짜' 회사로 거듭났다. 올 상반기에는 완공된 플랜트가 가동됨에 따라 매출은 795억원, 당기순이익은 192억원을 기록하며 가파른 성장을 이어가고 있다.

이같은 성장은 SK그룹의 안정적 수요처를 확보한 덕분이다. 통상 산업용 가스는 초기 설비투자가 완료되면 공급업체 변경에 비용 부담이 생겨 진입장벽이 높은 산업군으로 분류된다. 국내 산업용 가스 시장은 대성산업가스와 글로벌 업체인 에어프로덕츠코리아, 에어리퀴드코리아, 프렉스에어코리아, 린데코리아 등 5개 업체가 장악하고 있다.

후발주자인 SK에어가스는 SK에너지, SK이노베이션, SK케미칼 등 그룹 계열사를 토대로 안정적인 가스 공급처를 확보하며 업계 6위 업체로 발돋움했다. 특히 그룹 계열 반도체부문의 사업 확대로 SK하이닉스, SK실트론 매출이 크게 증가해 지난해 말 계열 매출비중이 80%에 육박하고 있다.

캡티브 마켓(계열내 시장)이 확대되면서 투자도 늘어났다. SK에어가스는 에어프로덕츠코리아로부터 SK하이닉스의 청주공장 플랜트를 141억원에 인수했다. 이어 SK하이닉스의 이천공장(M14 Phase2)과 청주공장(M15 Phase1) 플랜트 시설투자(CAPEX)로 지난 2년간 약 2600억원이 소요됐다.

|

다만 대부분 차입으로 자금을 조달하며 부채가 급증했다. SK에어가스의 차입급은 2016년 말 711억원에서 지난해 말 3018억원으로 급증하면서 부채비율은 300%를 훌쩍 뛰어넘었다. 여기에 내년까지 SK하이닉스 이천공장(M16 Phase1) 플랜트 증설 등으로 3000억원이 넘는 시설투자 비용이 발생할 전망이다. 미확정 투자프로젝트가 진행되면 투자부담은 가중될 수도 있다. 그러나 이미 차입 규모가 커 더 이상 부채를 늘리는 것은 부담스러운 상황이다.

모회사인 SK머티리얼즈의 재무상황도 넉넉하지는 않다. SK머티리얼즈는 SK에어가스 인수와 SK쇼와덴코 설립 등으로 재무 부담이 가중되는 형국이다. 올 상반기 부채비율은 2015년 말 보다 156%포인트 높아진 232.7%를 기록했다. 자회사 SK에어가스에 자본확충 등을 제공하는 게 부담스러운 상황이다.

이 때문에 국내외 FI의 투자 제안을 손쉽게 거절하기는 정황상 어려울 것으로 관측된다. 복수의 사모펀드(PEF) 운용사는 SK그룹에 SK에어가스의 구주와 신주 지분을 인수하는 방향을 타진한 것으로 알려졌다. SK그룹 측도 자본 유치의 필요성을 고려해 복수의 PE와 물밑 협상을 진행해오고 있는 것으로 전해진다. SK에어가스의 자본 유치가 필요하다는 점에서 구주보다는 신주 거래에 방점이 찍힐 것으로 보인다.

FI 유치 시기는 다소 지연될 수 있다는 전망이 나온다. 투자은행(IB) 관계자는 "당초 올해 말 공개매각 프로세스를 밟을 가능성이 높았다"며 "다만 SK그룹이 공시를 통해 '공식 부인'을 한 상황이기에 투자 유치 시기는 다소 지연될 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]'턴어라운드' 가온그룹, 와이파이7 선점 효과

- [i-point]라온메타-마인즈AI, 의사 국가고시 실기시험 제공

- [레페리는 지금]기업가치 산정 '고차방정식', 성장성 인정받을까

- [지앤푸드는 지금]계열 리스크 일단락…비상장사 관리 숙제 여전

- '지분 수증' 신세계 정유경 회장, 남매의 뚜렷한 '대비'

- [지배구조 분석]지주사 체제 정비 삼양식품, 중장기 승계 포석

- [지배구조 분석]삼양라운드스퀘어, 416억 지분 매입 '보유 현금' 활용

- [주주 프렌드십 포커스]현대지에프홀딩스, TSR 40% 육박…플러스 전환 성공

- 젝시미스, 중국 공략 가속화…매장 4곳 추가 오픈

- [코스닥 유망섹터 지도]'국내 피팅 1위' 성광벤드, 북미시장 장악력 '주목'