현대위아, 회사채 현금상환…차입금 감축 무게 11월말 600억 만기 도래…올해 영업수익성 개선 뚜렷

심아란 기자공개 2019-11-25 16:18:10

이 기사는 2019년 11월 22일 14시15분 thebell에 표출된 기사입니다

현대위아(AA-, 안정적)가 이달 만기 도래하는 공모 회사채의 현금 상환에 나선다. 올해 영업수익성을 끌어 올리면서 재무 상황이 개선된 점을 감안해 차입금 감축에 무게를 실은 모습이다.22일 금융투자협회에 따르면 오는 27일 600억원 규모의 현대위아 공모채 만기가 돌아온다. 이는 2014년에 발행한 회사채로 표면금리는 2.47%였다.

현대위아 관계자는 "회사채 만기가 올 때마다 재무 상태에 따라 차환 발행, 현금 상환 등을 결정한다"라며 "이번에는 재정 상황이 나쁘지 않아서 600억원 회사채를 현금 상환하게 됐다"라고 밝혔다.

실제로 현대위아는 올해 실적 개선에 힘입어 재무 구조가 눈에 띄게 개선되고 있다. 올해 9월 말 연결기준 현대위아의 순차입금은 1조234억원으로 작년 같은 기간(1조2557억원)과 비교해 18% 가량 줄었다. 3분기까지 400억원어치의 순이익을 올리며 흑자 전환에 성공한 점이 주효했다. 지난해 같은 기간에는 314억원의 당기순손실을 기록했다.

현대위아는 회사채 수요예측 제도가 도입된 2012년 이후 매년 장기금융시장을 찾아 자금을 조달하고 있다. 2013년 이후 기업어음(CP), 전자단기사채 등 단기물은 찍지 않고 있다.

지난 4월에도 현대위아는 공모 회사채를 찍어 1900억원을 마련했다. 당초 계획했던 물량은 1200억원이었으나 수요예측에서 4800억원어치 매수주문이 들어오면서 증액 발행했다. 당시 조달한 자금은 거래처 자재 대금, 운송비용 등 운영자금으로 활용했다.

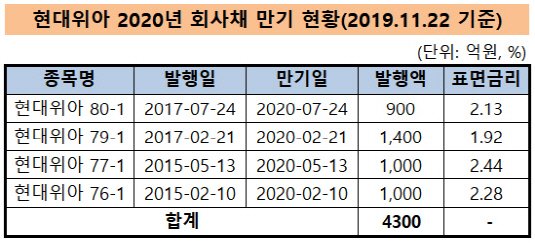

현대위아는 내년에는 회사채 발행을 재개할 것으로 관측된다. 내년 2월~7월 사이 네 차례에 걸려 총 4300억원어치의 공모채 만기가 도래한다.

현대위아의 신용등급은 AA-(안정적)이다. 지난해 완성차 업체의 부진으로 현대자동차(AAA)의 아웃룩(Outlook)이 '부정적'으로 바뀌자 현대위아의 신용등급도 AA0에서 한 노치(Notch) 강등됐다. 현대위아 매출의 80% 이상이 자동차 부품에서 나오는 가운데 현대·기아차에 대한 의존도가 절대적이었던 탓이다. 올해는 글로벌 시장에서 SUV용 4륜 구동 부품의 판매가 확대된 덕분에 수익성 개선에 성공했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 한국GM, 내수부진에 자산 매각…철수설 재등장하나

- 나이벡, 美 바이오사에 '계약금 109억' 섬유증 물질 기술이전

- 현대차, 아이오닉 시리즈 50만대 벽 넘었다

- [i-point]그리드위즈, 2024년 ESG 보고서 공개 "탄소배출 감축 성과"

- [i-point]빛과전자, 삼성전자 우수협력사 우수상 수상

- [코스닥 상장사 매물 분석]KH그룹, 대양금속 손 떼고 빛과전자 인수 선회

- [i-point]투비소프트, 자연어 모델 활용 프로그램 생성 특허 획득

- [i-point]ICTK, 양자 기술 기업 BTQ와 전략적 MOU

- 한투운용 'ACE 빅테크7+커버드콜', 두자릿수 배당률 눈길

- 이지스운용, 스페인 '네슬레 HQ' 매각…손절 선택