[하우스 분석]메리츠증권, 사업군 조정에도 사상 최대 실적2년 연속 순이익 5000억 돌파, 2021년 경영목표 ROE 10%…IB·운용 핵심

이지혜 기자공개 2021-04-12 13:26:32

이 기사는 2021년 04월 08일 14시50분 thebell에 표출된 기사입니다

메리츠증권이 사상 최대 실적을 경신했다. ‘종금’ 타이틀을 뗀 데다 코로나19 사태로 우려를 받았지만 기우였다. 5600억원이 넘는 순이익을 벌어들였다. 2년 연속 사상 최대 실적을 경신했다.IB 등 기업금융사업을 선방한 데다 자산운용, 위탁매매, 자산관리사업 실적이 골고루 늘었다. 지난해 해외 대체투자, 부동산금융 업황이 나빴다는 점을 고려해 내부적으로 양호하다는 평가를 내리는 분위기다. 올해는 ROE(자기자본이익률) 10%를 다시 넘어서겠다는 목표를 세웠다.

◇사상 최대 순이익, IB ‘선방’ 평가

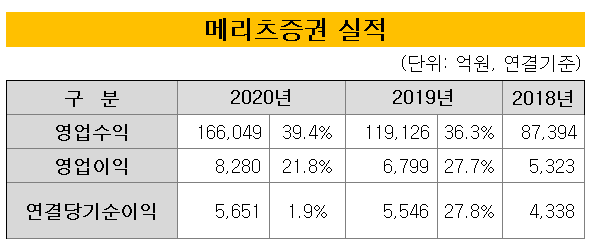

메리츠증권이 2020년 연결기준으로 영업수익 16조6049억원, 영업이익 8280억원을 냈다. 2019년과 비교해 영업수익은 39.4%, 영업이익은 21.8% 증가했다. 순이익은 2019년보다 1.9% 늘어난 5651억원이다. 사상 최대 수준이다. 2019년 처음으로 5000억원대 순이익을 기록한 이래 2년 연속 신기록을 경신했다.

메리츠증권 관계자는 “주식과 채권 등 트레이딩 실적이 호조를 보였고 주식거래대금이 늘어나 리테일 실적도 증가했다”며 “사업 포트폴리오를 조정하는 등 회사의 체질을 개선했는데도 긍정적 성과를 낸 것”이라고 말했다.

2월 메리츠증권이 발표한 IR자료(외부감사인 감사 전)에 따르면 IB사업 순영업수익은 지난해 별도기준으로 4080억원을 기록했다. 2019년보다 2.1% 증가했다. 지난해 2분기부터 4분기까지 고전을 면치 못한 탓으로 보인다.

실제 지난해 4분기 별도기준 순영업수익도 2019년 같은 기간 대비 24.7%가량 줄었다. 그러나 지난해 1분기 1400억원 이상 이익을 낸 덕분에 연간 실적을 방어했다. 메리츠증권 관계자는 “지난해 부동산PF 규제에 대응하고 자산 포트폴리오를 조정했다”며 “재무구조를 개선하고 코로나19에 대비하고자 보수적으로 투자를 집행한 영향”이라고 말했다.

나이스신용평가에 따르면 메리츠증권의 IB사업 손익은 대부분 부동산PF 인수주선과 채무보증 수수료로 구성된다. 금융부문 손익도 IB부문과 연계한 기업대출에서 주로 발생한다.

금융위원회 등 정책금융당국은 2019년 12월 부동산PF 익스포저 건전성 관리방안을 발표했다. 증권사의 부동산PF에 대한 익스포저 집중도가 과하다는 판단에서다. 더욱이 메리츠증권은 2020년 4분기 종금업 라이선스도 만료됐다.

이에 따라 메리츠증권은 부동산 익스포저를 관리하기 위해 대출자산과 관련 우발부채를 줄이는 동시에 사업기반을 다각화하고 있다.

정통 IB영역에서 메리츠증권은 비교적 선전했다. 2020년 부채자본시장(DCM)에서 1조5451억원, 30건의 대표주관실적을 쌓았다. 2019년 대표주관실적이 8117억원에 그쳐 19위였다는 점을 고려하면 껑충 뛰어오른 셈이다.

주식자본시장(ECM)에서도 JR글로벌위탁관리부동산투자회사의 IPO를 맡아 2425억원의 실적을 쌓았다. 덕분에 메리츠증권은 단 한 건의 딜을 맡았는데도 ECM 대표주관 13위에 올랐다.

◇자산운용 성장세, 2021년 ROE 10% 복귀 목표

자산운용과 위탁매매, 자산관리사업은 모두 호조를 보였다. 성장폭이 크다. 메리츠증권은 2020년 자산운용사업에서 순영업수익 4318억원을 냈는데 2019년보다 75.7% 증가했다.

메리츠증권은 일찌감치 PF와 함께 자산운용사업의 경쟁력을 끌어올리는 데 집중해왔다. 개인고객들이 금융상품, 자산관리영업으로 관심사를 옮기면서 이들에게 여러 금융상품을 제공하고자 했다.

2020년 위탁매매사업에서는 순영업수익 788억원, 자산관리사업에서는 200억원을 올렸다. 2019년과 비교해 위탁매매 순영업수익은 162.7%, 자산관리는 61.3% 증가했다. 메리츠증권 관계자는 “위탁매매사업에서 시장 거래대금이 증가한 데 수혜를 봤고 자산관리사업에서는 관련 랩 상품 판매가 늘었다”고 설명했다.

한편 메리츠증권은 2021년에도 수익성 강화에 방점을 찍었다. ROE(자기자본이익률) 10%를 달성하겠다는 목표를 세웠다. 이를 달성하면 별도기준으로 ROE 두 자릿수에 다시 진입하게 된다. 메리츠증권은 수년 동안 10% 이상의 ROE를 기록했지만 지난해 별도기준으로 9.8%를 기록했다.

메리츠증권 관계자는 “철저히 리스크를 관리해 경쟁사와 다른, 새로운 투자기회를 찾아낼 것”이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

이지혜 기자의 다른 기사 보기

-

- SOOP, '규제·업황·비용' 탓 목표주가 '뚝'

- 두비덥, 보컬 커스터마이징 특허 '완료'…K팝 팬덤 정조준

- [thebell interview/콘텐츠산업, 한계 넘는 기업들]바우어랩의 이머시브 콘텐츠 '관객이 주인공 되는 시대'

- [콘텐츠산업, 한계 넘는 기업들]'B2C 진출' 바우어랩, 300억 밸류 시리즈B 도전

- [콘텐츠산업, 한계 넘는 기업들]바우어랩, 이머시브 콘텐츠로 엔터산업 '새 지평'

- [강소 콘텐츠사 톺아보기]두비덥, 사업 개시 3년 만에 흑자 '공공 도서관 뚫었다'

- 하이브, 바이너리코리아 정리…게임·AI오디오 '집중'

- [소형 콘텐츠사 톺아보기]임영웅의 물고기뮤직, 1인 보폭 축소에 수익 급감

- 'SLL중앙 기대감' 콘텐트리중앙 CB 발행 순풍

- 카카오엔터, 스토리사업 대통합…신임 부문장에 박정서