GS글로벌, 공모채 발행 검토 '3년만의 복귀' 9월 800억 만기채 차환 목적, 작년 사모채로 유동성 확보

강철 기자공개 2021-05-24 13:47:10

이 기사는 2021년 05월 21일 14시19분 thebell에 표출된 기사입니다

GS그룹 계열 종합 트레이딩 기업인 GS글로벌이 차환을 위한 회사채 발행을 모색한다. 발행을 확정하면 2018년 9월 이후 약 3년만에 공모채 시장에 복귀한다.21일 증권업계에 따르면 GS글로벌은 빠르면 다음달 중에 공모채를 발행해 1000억원 안팎의 유동성을 확보하는 방안을 검토 중이다. 현재 몇몇 국내 증권사를 통해 회사채 시장 상황과 기관 투자자 수급 동향을 면밀하게 주시하고 있다.

공모채로 조달하는 자금은 대부분 만기채 차환에 투입할 계획이다. 3년 전 발행한 20회차 3년물 회사채의 만기가 오는 9월 17일 도래한다.

GS글로벌 관계자는 "공모채 발행을 위해 올해 초부터 시장 상황을 꾸준하게 모니터링 해왔다"며 "발행과 관련해 아직 구체적으로 정해진 내용은 없으나 만기채가 도래하는 9월 전에는 조달을 마무리해야 할 것으로 보고 있다"고 밝혔다.

이어 "현재 GS글로벌이 보유한 미상환 회사채는 50회차 800억원과 2020년 7월 발행한 사모채 200억원까지 총 1000억원"이라며 "보통은 공모로 조달을 하는데 작년 사모채는 조건이 공모채에 준할 정도로 양호해서 발행을 결정한 것"이라고 설명했다.

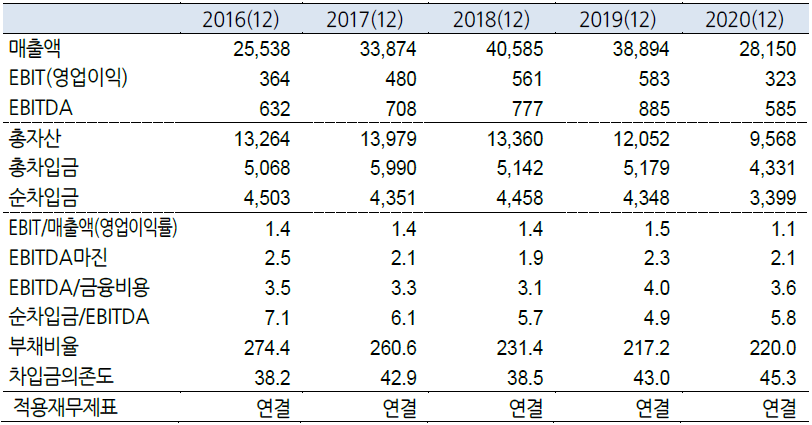

㈜쌍용이 전신인 GS글로벌은 2009년 GS그룹에 편입된 종합상사다. 무역, 유통, 물류, 자원 개발 등의 사업을 영위하며 연간 4조원 안팎의 매출액과 1~2%의 영업이익률을 꾸준하게 기록하고 있다. 최대주주는 지분 50.7%를 소유한 ㈜GS다.

이번 회사채는 GS글로벌이 2018년 9월 이후 약 3년만에 다시 발행하는 공모채다. 3년 전에는 3년물로 800억원을 마련해 매입채무 상환에 활용했다. 당시 절대금리를 개별 민평수익률보다 -41bp나 낮게 확정하는 등 수요예측 결과는 매우 만족스러웠다.

다만 이후로는 영업에서 창출하는 현금과 금융권 차입을 통해 운영자금을 충당했다. 지난해 6월 공모채를 통한 유동성 확보를 검토했으나 코로나19로 인한 자본시장 침체를 고려해 사모채 발행으로 선회했다.

한국기업평가는 이달 초 정기 평가에서 GS글로벌 회사채의 신용등급과 전망을 'A0, 안정적'으로 제시했다. 다양한 사업 영역, 안정적인 재무구조, 유사 시 그룹의 지원 가능성 등을 감안해 A0 등급을 매겼다. 다만 부채비율, 순차입금/EBITDA, EBITDA/금융비용 등 주요 재무 지표는 BBB등급 수준으로 평가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [AACR 2025]제이인츠 임상의가 본 JIN-A02 기술이전 전략 "타깃 구체화"

- [i-point]메타약품, 분기 기준 '역대 최대 실적' 달성

- [Company Watch]1년만에 IR 무대 선 세아메카닉스, ESS 부품 수주 예고

- 휴온스랩, 92억 투자 유치…반년만에 밸류 두배 껑충

- [HB그룹은 지금]알짜빌딩에 세종 신사옥까지, 그룹 안전판 '부동산'

- [코스닥 유망섹터 지도]'보냉재 강자' 동성화인텍, 시장확대 수혜 전망

- [Company Watch]한중엔시에스, 미국 생산거점 확보 나선다

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

- [모태 2025 2차 정시출자]에이벤처스, 'Co-GP' 몰린 스케일업서 승기 잡을까

- [모태 2025 2차 정시출자]'출자 감소' 사이버보안, 린벤처스 2연속 도전 눈길