'단백질 효소 생산' 엔지노믹스, IPO 본격화 상장 예비심사 청구, 150만주 공모 예정

이아경 기자공개 2021-06-18 10:40:51

이 기사는 2021년 06월 17일 15시17분 thebell에 표출된 기사입니다

단백질 효소 생산업체인 엔지노믹스가 기업공개(IPO)를 본격적으로 추진한다. 지난해 급격하게 성장한 실적을 바탕으로 연내 코스닥 시장에 입성할 전망이다. 상장 주관사는 NH투자증권이 맡고 있다.엔지노믹스는 지난 16일 거래소에 상장 예비심사를 청구했다. 상장 예정 주식 수는 726만 4707주이며 이 가운데 공모 예정 주식 수는 150만주다. 작년 말 기준 발행 주식 수는 약 598만주다. 공모 주식은 모두 신주 모집으로 구성될 예정이다.

엔지노믹스는 실험용 효소를 개발 및 공급하기 위해 2007년 문을 열었다. 유전자 가위 절단 조작에 필요한 제한효소 130개를 비롯해 DNA 중합효소 20개, 수식효소 50개 등 약 200개의 고순도 재조합 효소를 생산한다. 특히 제한효소는 국내에서 가장 많이 보유하고 있어 국내 대부분의 바이오 기관과 연구기관에 공급하고 있다.

자체 효소를 주요 성분으로 사용해 여러 유형의 돌연변이를 쉽게 도입할 수 있는 실험 키트와 맞춤형 제품도 제공한다. 대표이사는 카이스트 생명과학과 교수인 서연수 박사다. 서 박사는 유전자복제 수수께끼를 세계에서 처음 규명한 인물로 알려져 있다. DNA 복제 과정에 대한 연구는 세계적인 학술지 네이처에 실린 바 있다.

당초 엔지노믹스는 2016년 IPO를 추진할 계획이었다. 화장품 제조업체인 위노바는 2015년 엔지노믹스 지분 24%를 확보한 후 IPO를 주도했으나 2017년 코스닥 상장 폐지 절차를 밟으며 보유 지분을 모두 처분했다. 당시 엔지노믹스는 IPO를 통한 자금 조달로 단백질 효소 생산 설비 등을 증설할 계획이었다.

엔지노믹스는 지난해 최대 매출을 기록하면서 올해를 상장 적기로 판단한 것으로 보인다. 지난해 매출은 507억원으로 2019년 54억원에서 10배 가까이 증가했다. 영업이익은 2019년 5억원에서 2020년 370억원으로 급증했고, 같은 기간 당기순이익도 5억원에서 277억원으로 불어났다.

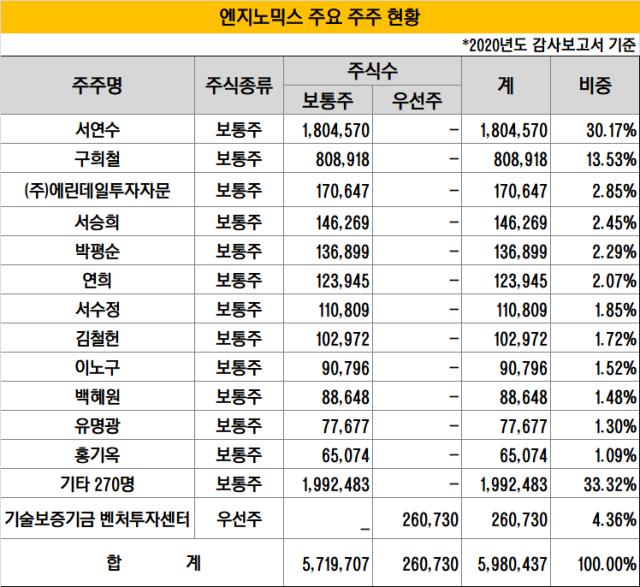

작년 말 감사보고서 기준 최대주주는 서 대표다. 30.17%의 지분율을 보유하고 있다. 에린데일투자자문은 2.85%를 보유 중이며, 기술보증기금 벤처투자센터는 우선주 보유를 통해 4.36%의 지분을 들고 있다. 현재 장외에서 엔지노믹스 주식은 4만원 초반대에서 거래되고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [삼성그룹 북미 대관조직 분석]강해지는 트럼프 압박, 늘어나는 로비 금액

- [i-point]신테카바이오, 1분기 매출 9억 '턴어라운드'

- [저축은행 서민금융 리포트]'CSS'에 진심인 OK저축, 중금리로 수익·건전성 관리

- 서수동 메리츠화재 부사장, 1년 만에 윤리경영실장으로 복귀

- 인니 KB뱅크, 이우열 행장 '유종의 미'…후임은 현지인

- [상호금융 부동산 리스크 점검]PF·토담대 한눈판 서민 금융기관, 공동대출 '화' 불렀다

- [디지털 보험사 리포트]'디지털' 내려놓는 하나손보, 희망 보이는 흑자전환

- [카드사 글로벌전략 점검]단독체제 2년차 신한카드, 유관부서 시너지로 새 판 짠다

- NH농협금융, 정치 색채 더해진 이사회 구성

- [BNK금융 인사 풍향계]경남은행, 부산은행과 인사 교류로 '투뱅크' 한계 극복