포스코케미칼, 공모채 전략 확정…주관사단 6곳 꾸려 3·5년물로 최대 2000억 조달 목표…'KB·NH·한국·삼성·신한·키움' 대표 주관

강철 기자공개 2021-08-03 07:51:59

이 기사는 2021년 08월 02일 18시06분 thebell에 표출된 기사입니다

1년 3개월만에 공모채 발행에 나서는 포스코케미칼이 구체적인 조달 전략을 확정했다. 다음달 초 3·5년물로 최대 2000억원을 마련해 차입금 상환을 비롯한 각종 운영에 활용할 예정이다. 대표 주관사단은 KB증권, NH투자증권, 한국투자증권, 삼성증권, 신한금융투자, 키움증권 등 무려 6곳으로 꾸렸다.2일 증권업계에 따르면 포스코케미칼은 최근 올해 첫 공모채 발행과 관련한 세부 전략 수립을 마무리했다. 지난 6월 회사채에 정통한 국내 증권사를 통해 시장 상황을 모니터링하기 시작한지 약 한달만에 발행 규모, 만기, 시점 등을 확정했다.

모집액은 1000억~1500억원 수준으로 결정했다. 트랜치는 3년물과 5년물로 나누는 것을 검토하고 있다. 이달 말로 예정한 기관 수요예측에서 모집액을 초과하는 주문이 들어오면 가산금리에 맞춰 최대 2000억원까지 증액 발행을 검토하기로 했다. 최대 2000억원은 대부분 회사채를 갚는데 활용할 방침이다.

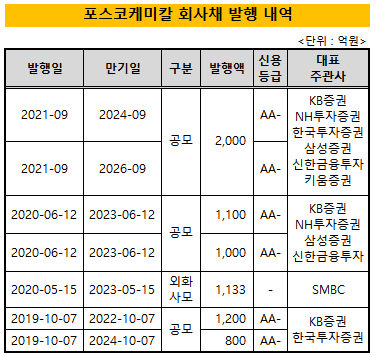

이번 3·5년물은 포스코케미칼이 2020년 6월 이후 약 1년 3개월만에 발행하는 공모채다. 작년 6월에는 3·5년물로 2100억원을 조달해 음극재, 인조흑연 설비 증설에 투입했다. 당시 모집액의 4배에 육박하는 주문이 들어오는 등 수요예측은 크게 흥행했다.

1년 3개월만에 재개하는 공모채 발행 업무는 KB증권, NH투자증권, 한국투자증권, 삼성증권, 신한금융투자, 키움증권 등 6곳의 대표 주관사와 협업한다. 포스코케미칼이 공모채 시장을 찾기 시작한 이래 단일 회차에서 6곳의 주관사를 선정한 것은 이번이 처음이다. 키움증권은 사상 최초로 포스코케미칼과 파트너십을 맺었다.

포스코케미칼은 포스코켐텍이 전신인 2차전지 소재 개발사다. 경북 포항과 세종특별자치시에 거점을 운영하며 2차전지의 핵심 소재인 음극재와 양극재를 양산한다. 포항·세종 두 2차전지 거점은 2022년까지 음극재 7만4000톤, 양극재 9만8000톤의 연간 생산능력을 갖춘다는 목표로 대규모 증설을 추진하고 있다.

주요 고객은 LG에너지솔루션, SK이노베이션, 삼성SDI 등이다. 이들 글로벌 2차전지 기업에 소재를 공급하며 연간 1조5000억~1조6000억원의 매출액과 5% 안팎의 영업이익률을 안정적으로 기록하고 있다. 2020년에는 사상 최대인 매출액 1조5662억원을 달성했다.

포스코, 포스코인터내셔널, 포스코건설, 포스코에너지 등과 함께 그룹을 대표하는 정기 이슈어(issuer)로도 꼽힌다. 지난 3년간 국내 공모채 시장에서 조달한 자금만 4600억원에 달한다. 2020년 5월에는 외화 사모채로 1억달러(약 1133억원)를 마련하기도 했다.

한국기업평가와 한국신용평가는 지난 6월 정기평가에서 포스코케미칼 회사채의 신용등급과 전망을 'AA-, 안정적'으로 평가했다. 음극재와 양극재를 아우르는 제품 포트폴리오, 안정적인 시장 점유율, 포스코를 기반으로 하는 사업 안정성 등을 감안해 AA등급을 매겼다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Company Watch]수자원기술·서울PE, 50억 CB 두고 법정 공방

- [i-point]큐브엔터 '아이들', 스페셜 미니 앨범 예약 판매 시작

- [i-point]비트맥스, 비트코인 보유량 230개 돌파

- [i-point]아이티센그룹, 한국퀀텀컴퓨팅과 'GPUaaS' 사업 협력 MOU 체결

- [금융지주 지배구조 모범관행 2.0]지배구조 평가도 외부기관에 맡긴다

- [기업지배구조보고서 점검]'선제적 조치' 드림텍, 3년 내 준수율 60% 달성 목표

- [우리은행을 움직이는 사람들]성시천 부행장, 세대교체 상징하는 유능한 CFO

- [Peer Match Up/KB캐피탈 vs JB우리캐피탈]닮은 듯 다른 포트폴리오 구성, 수익성 우위는

- [Sanction Radar]'최초 CP 도입' 동아쏘시오 '공급망 행동강령'으로 내부통제

- [크립토 대선 공약 체크] 가상자산 '2단계 법안' 제정 한 목소리…연내 현실화 가능성↑