[IS동서 신사업 로드맵]폐기물 수요 '선견지명'…메인 플레이어 입지 구축④반입 수수료 상승 추세 '뚜렷', 대형업체 과점 가속화

고진영 기자공개 2022-02-09 07:58:28

[편집자주]

“한 우물만 파선 목을 축일 수 없다.” 권혁운 IS동서 회장이 입버릇처럼 한다는 얘기다. 그말처럼 IS동서는 '두 우물'을 합쳐 만든 회사다. ‘일신(IS)’과 ‘동서’의 합병으로 탄생했다. 본업인 건설만으론 성장에 한계가 있다는 판단이 기업 정신 기저에 깔려 있다. 부친의 경영 철학은 2세 권민석 사장에게도 이어졌다. IS동서가 최근 M&A에 적극 나서고 있는 것도 이를 밑바탕으로 한다. IS동서의 신사업 전략을 살펴본다.

이 기사는 2022년 02월 04일 07시26분 thebell에 표출된 기사입니다

IS동서가 미래사업으로 ‘폐기물’을 점찍은 이유는 뭘까. 폐기물처리는 과거 성장산업으로 조명받지 못했다. 안정적이라는 인식은 있었으나 정부의 인·허가, 부지 확보 등 거쳐야 할 절차들이 꽤 많았기 때문이다.하지만 비좁은 땅에서 폐기물처리 수요는 늘어날 수밖에 없었다. 폐기물업체에 대한 규제가 엄격해진 탓에 더해진 공급 위축도 한몫했다. 처리단가 상승과 동시에 우량업체 중심의 시장 과점화가 예상되는 이유다. 발 빠르게 치고 들어온 IS동서도 주요 플레이어로 지목되고 있다.

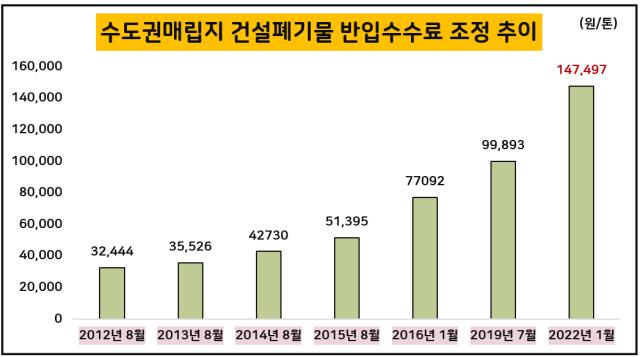

올해 1월부터 수도권 매립지의 생활폐기물 반입 수수료는 1t당 7만56원에서 8만7608원으로 약 25%, 건설폐기물 반입 수수료는 1t당 9만9893원에서 14만7497원으로 48%가량 인상됐다. 폐기물산업은 원재료 투입이 없고 소각로나 매립지를 활용하기 때문에 단가 상승은 대부분 이익 증가로 이어진다.

폐기물이 '돈 되는 사업'으로 주목받는 것도 이 때문이다. 한국은 산지 비중이 65%에 이르는 만큼 토지 자원이 모자랄 수밖에 없다. 산업폐기물은 계속 생기는데 쓰레기를 묻을 땅은 부족한 상황이다. 수요와 공급이 맞지 않으니 처리단가가 계속 오르는 것도 당연하다. 부족한 토지가 폐기물업체들에게는 호재로 작용하고 있는 셈이다.

시기적으로 투자 매력이 높은 구간이지만 진출은 쉽지 않다. 폐기물 사업을 하려면 인허가뿐 아니라 매립지 선정, 지역주민 설득 등 난관이 만만치 않은 탓이다. 더욱이 지난해 정부는 폐기물관리법 시행령 개정을 통해 폐기물 처리업체가 5년마다 자격을 확인받도록 규제를 강화했다. 처리 능력이 부족한 업체는 차츰 퇴출되고 대형업체들이 독점하는 형태의 시장 형성이 예상되는 대목이다.

대형화는 폐기물 투자시장의 추세이기도 하다. 사모투자펀드(PEF) 운용사들은 이미 볼트온(Bolt-on) 전략을 통해 폐기물 유관산업을 묶어내는 작업을 진행해왔다. 산업폐기물과 건설폐기물 분야는 영세한 규모로 흩어져 있는 업체들이 많은 만큼 이를 모아 대형 환경서비스 기업으로 키우는 일이 가능하기 때문이다.

대표적으로 맥쿼리코리아오퍼튜니티즈는 2013년 수집운반 및 중간처리 등의 사업을 하는 대길산업을 인수, 이를 시작으로 2016년 진주산업(중간처리 및 소각, 스팀생산 등), 2017년 코엔텍을 차례로 매입했다. IMM인베스트먼트가 에코매니지먼트코리아를 인수한 것도 또 하나의 대표적 사례로 꼽을 수 있다.

최근에는 건설사들이 폐기물산업 분야에서 큰손으로 떠올랐다. 업계에서는 앞으로도 사모펀드와 건설업계가 폐기물 시장의 점유율을 주도할 것으로 예상 중이다. 특히 IS동서를 비롯해 SK에코플랜트, 에코비트 등이 폐기물업체 M&A에서 두각을 드러내고 있다.

SK에코플랜트는 2020년 환경시설관리(옛 EMC홀딩스)를 시작으로 환경업체 10곳을 사들였다. 에코비트는 옛 TSK코퍼레이션이다. 에코시스템, 센트로, 엔솔아이엠티 등 폐기물처리업체를 차례로 인수하고 지난해 10월 사명도 변경했다.

IS동서 역시 올해 환경에너지솔루션(옛 코오롱환경에너지)’ 지분의 추가 매입을 결정하는 등 친환경사업 확대를 이어가고 있다. 앞으로도 추가적인 투자가 계속될 것으로 보인다.

지난해 4월의 경우 금속폐기물 재활용 업체인 타운마이닝캄파니를 사모펀드(PEF) 아스테란인베스트먼트가 인수하고 IS동서가 최대 출자자로 참여했다. 거래금액 가운데 약 60%인 250억원을 IS동서가 댔다. IS동서는 인선이엔티 역시 PEF에 LP(출자자)로 참여했다가 2년 후 경영권을 직접 확보했는데 타운마이닝캄파니도 이 같은 방식을 통해 인수하는 시나리오를 예상할 수 있다.

업계 관계자는 "폐기물 처리산업은 수요는 많지만 진입이 쉽지 않아서 새로 업체를 설립하기 보다 기존 업체를 인수하는 방식이 용이하다"며 "몸집이 경쟁력으로 이어질 수 있기 때문에 IS동서도 신규 매물 인수나 기존 투자기업에 대한 지분 확대 등 투자를 계속할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '비상경영체 돌입' SKT, 유심 사태 수습 '총력전'

- 위메이드 "위믹스 해킹 늑장공시 아니야…DAXA 기준 불분명"

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

고진영 기자의 다른 기사 보기

-

- [Financial Index/현대차그룹]넘치는 캐시…상장사 '순현금'만 24조

- [Financial Index/현대그룹]그룹이익 29조 '주춤'…완성차 의존도 80% 넘었다

- [Financial Index/현대차그룹]그룹 매출 3년간 120조 늘었다…완성차 50% 점프

- [Financial Index/현대차그룹]배당도 못 살렸다…절반 이상은 TSR 마이너스

- [Financial Index/현대차그룹]PBR도 계열 파워…현대오토에버, 5년 평균 '3배'

- [Financial Index/현대차그룹]날개 단 현대로템, 그룹 ROE 압도…건설·철강은 '시들'

- [재무전략 분석]영업권 '줄손상' 카카오…여전히 3.7조 잔존

- [밸류업 성과 평가]81위 랭크된 LG화학, 빚 부담 버겁다

- 카카오, 점프는 끝났다

- [밸류업 성과 평가]PBR 저평가 롯데쇼핑, 장기 성장 노린 자산 재평가