[Deal Story]세아베스틸, 물적분할 기대감 안고 공모채 완판주문량 총 650억, 조달금리도 선방…신금투, 크레딧 레포트로 신평사 등급 방어 의견 지지

남준우 기자공개 2022-03-07 07:21:01

이 기사는 2022년 03월 03일 17:43 thebell 에 표출된 기사입니다.

세아베스틸이 3년만의 공모채 복귀전에서 완판에 성공했다. 사전 조사 때보다 일부 수요가 빠진 점은 아쉽지만 최근 악화된 회사채 시장 상황을 감안하면 선방한 편이다.수요예측에 참여한 기관투자자는 최근 개선된 실적과 물적분할 이후 재무제표 개선에 대한 기대감을 드러냈다. 주관사로 참여한 신한금융투자도 크레딧 레포트를 통해 등급 방어가 무난하다는 국내 3대 신용평가사의 의견을 지지하며 힘을 실어줬다.

◇모집액 500억, +25bp 구간에서 완판

세아베스틸은 3일 기관투자자 대상 제 76회 공모채 수요예측을 진행했다. 3년 단일물로 500억원 모집에 나섰다. 이번 공모채 주관 업무는 NH투자증권, 신한금융투자, 한국투자증권, 신영증권이 담당했다.

2019년 7월 이후 약 2년 반만의 복귀전이지만 상황은 좋지 않았다. 발행 전 A급 회사채 투심이 악화되면서 주관사단을 네곳이나 뒀다. 1~2월 공모채를 발행했던 AA급 울산GPS(AA0)와 코리아에너지터미널(AA-) 뿐만 아니라 LS전선(A+), CJ프레시웨이(A0) 등도 일부 미매각을 경험했다. 증액은 커녕 주관사단이 남은 물량을 인수했다.

수요예측 집계 결과 예상을 깨고 선전했다. 모집액을 넘어 총 650억원의 주문을 받는 데 성공했다. 은행권 2곳을 포함해 자산운용사, 증권사 등 총 6곳의 기관투자자가 들어왔다.

발행 전 사전 수요 조사에서 약 800억원 정도의 주문량이 들어올 것으로 예상했다. 다만 악화된 시장 분위기 속에서 수요예측 막판에 일부 물량이 빠졌다. 애초에 1000억원까지 증액하는 방안을 검토한 점을 감안하면 아쉽지만 IB업계에서는 선방했다고 평가했다.

금리도 나쁘지 않은 수준에서 결정된다. 이번 3년물 공모채 가산금리밴드는 개별민평 수익률 대비 '-30~+30bp'다. 수요예측 집계 결과 25bp에서 550억원의 주문이 몰리며 주문이 마감됐다. 650억원은 밴드 상단에서 주문이 마감됐다.

3월 2일 기준 세아베스틸의 3년물 회사채 개별민평은 2.894%다. A+ 등급민평 금리(2.957%)보다 6~7bp 가량 낮다. 증액하더라도 3% 초반 금리로 조달이 가능하다. 최근 A급 회사채 조달 금리가 3% 중반에서 4% 초반대였던 점을 감안하면 선전했다.

IB업계 관계자는 "사전 조사에 비해 수요가 조금 빠진 점은 아쉽지만 최근 회사채 시장 분위기를 감안하면 선전한 편"이라며 "회사 펀더멘탈과 실적이 좋아지고 있는 만큼 만기까지 등급 방어가 무난하다고 보고 있기 때문에 기본 수요가 튼튼하다"고 밝혔다.

◇교환사채 1000억 제외…순차입금/EBITDA 지표 추가 개선 기대

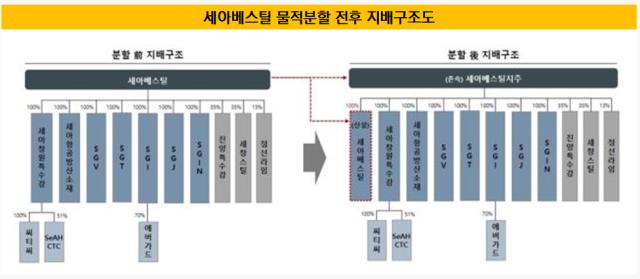

기관투자자는 물적분할에 대한 기대감을 드러내며 수요예측에 참여했다. 세아베스틸은 지난달 20일 이사회 결의를 통해 4월 1일을 기일로특수강 제조 등 사업부문 일체를 물적분할하기로 결정했다. 분할존속법인은 ㈜세아베스틸지주, 신설법인은 ㈜세아베스틸이다.

이번 공모채는 물적분할 전 마지막 리파이낸싱이다. 2019년 7월 발행했던 74-1회차 3년물 700억원과 오는 15일 만기가 도래하는 기업어음(CP) 500억원을 차환할 계획이다.

신설법인 세아베스틸은 특수강 제조 등 기존 사업부문을 변함없이 영위한다. 세아베스틸지주는 기존 지주회사인 세아홀딩스 산하의 중간지주회사 역할을 한다. 세아창원특수강, 세아항공방산소재 등 기존 세아베스틸 자회사는 세아베스틸지주로 편입된다.

물적분할 직후 일부 지표는 악화된다. 분할 직후 세아베스틸의 자본 규모가 1조5393억원에서 6225억원으로 감소해 부채비율은 67%에서 123.6%로 증가한다. 다만 기관투자자 측은 크게 개의치 않았다.

국내 3대 신용평가사는 물적분할 이후 세아베스틸 기존 신용등급(A+, 안정적)에 변동이 없을 것이라는 시그널을 줬다. 실질적인 사업 주체인 만큼 현금창출능력은 여전할 것이라는 평가다. 특히 2012년 이후 대표주관사단에 꾸준히 이름을 올렸던 신한금융투자는 크레딧 보고서를 통해 당기순이익 창출을 통한 부채비율 관리가 가능하다고 밝혔다.

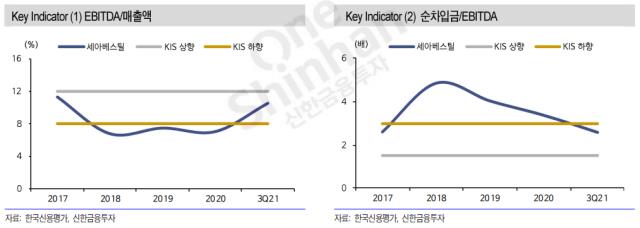

업황 등락에도 불구하고 2018년 이래 연간 약 2000억원의 EBITDA를 창출하고 있다. 2021년 들어서는 전방수요가 회복과 철강 가격 강세에 따라 실적이 개선됐다. 세아베스틸은 2021년 3분기말 기준 매출 2조6844억원, 영업이익 1966억원을 기록했다. 전년 동기 대비 매출(1조8350억원)은 46.3%, 영업이익(107억원)은 173% 증가한 수치다.

상향 트리거 지표인 '순차입금/EBITDA'는 오히려 개선된다는 의견이다. 물적 분할 발표 이후 국내 3대 신용평가사는 기존 신용등급을 유지할 것이라는 의견을 내비쳤다. 다만 상향 트리거 지표에 대한 언급은 없었다. 신한금융투자는 EBITDA 확대 속 존속법인의 영구교환사채(1000억원) 보유분이 제외된다는 점에 주목했다.

국내 3대 신용평가사는 세아베스틸 신용등급 상향 트리거로 '연결기준 순차입금/EBITDA 1.5배 미만'을 제시했다. 2018년 4.8배까지 올라갔던 지표는 꾸준히 하락하더니 작년 3분기말 기준 1.8배로 떨어졌다. 물적 분할 이후엔 추가 하락이 기대된다.

신한금융투자 관계자는 "신용평가사는 최근 국내 철강 시황 개선에 따른 수익성 회복과 차입금 순상환 기조에 주목하고 있다"며 "안정적인 EBITDA 창출력과 재무구조를 감안할 때 차입금 경감 추세를 유지할 수 있을 것이라는 신평사의 견해를 지지한다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 현대건설, '힐스테이트 죽림더프라우드' 분양 중

- [Red & Blue]새내기주 한싹, 무상증자 수혜주 부각

- 아이티센, 일본 IT서비스 시장 공략 '잰걸음'

- 소니드로보틱스, 온디바이스 비전 AI ‘브레인봇’ 공개

- (여자)아이들 '우기’, 초동 55만장 돌파 '하프밀리언셀러'

- [ICTK road to IPO]미국 국방산업 타깃, 사업 확장성 '눈길'

- [Red & Blue]'500% 무증' 스튜디오미르, IP 확보 '성장동력 발굴'

- [코스닥 주총 돋보기]피엔티, 이사회서 드러난 '중국 신사업 의지'

- [thebell note]XR 기술의 사회적 가치

- [Rating Watch]SK하이닉스 글로벌 신용도 상향, 엔비디아에 달렸다?

남준우 기자의 다른 기사 보기

-

- 소시어스·웰투시, MNC솔루션 몸값 '1.2조' 자신하는 이유는

- '클러치 플레이어' 꿈꾸는 에어인천

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

- [아시아나 화물사업부 M&A]'한투파 지원사격' 에어인천, 다크호스 등극하나

- [아시아나 화물사업부 M&A]한자리 남은 우협, '에어인천 vs 이스타' 2파전 유력

- [PE 포트폴리오 엿보기]한앤코, '인적분할' SK이터닉스 엑시트 기대감 커진다

- [아시아나 화물사업부 M&A]입찰가 두고 팽팽한 줄다리기, 가격갭 더 벌어졌다

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [아시아나 화물사업부 M&A]'제주항공+1' 우선협상대상자 복수로 뽑는다