최대 실적 올린 보령, 신용등급 상향 가능성 근접 현금창출력 개선 유지 관건, 이자비용 감소 기대

심아란 기자공개 2022-08-01 10:53:50

이 기사는 2022년 07월 29일 14:27 thebell 에 표출된 기사입니다.

보령이 역대 최대 분기실적을 기록하면서 현금창출력을 개선하고 있다. 신용평가사가 제시한 등급 변동 조건에 부합하면서 장기신용등급 상향 기대감도 높아졌다.보령은 자가 제품의 수익성 강화를 통한 현금창출력 확대에 자신감을 보이는 상황이다. 내년 상반기 회사채 만기가 돌아오는 가운데 신용등급 상승을 이끌어 이자비용 감소에 성공할지 주목된다.

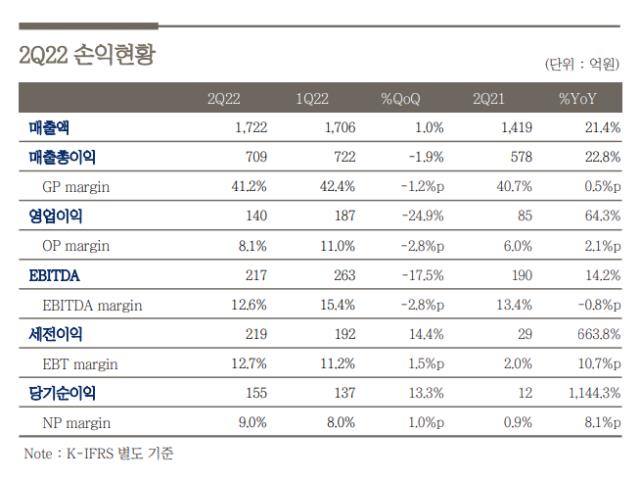

보령은 올해 상반기 별도기준 매출 3427억원, 영업이익 327억원을 기록했다고 잠정 집계했다. 전년 동기 대비 매출과 영업이익은 각각 23%, 47% 증가했으며 2분기는 최대 분기실적으로 기록됐다.

외형 성장과 함께 현금창출력이 개선된 점이 눈길을 끈다. 상반기 EBITDA는 480억원으로 지난해 같은 기간과 비교해 27% 증가했다. 이를 연간치로 단순 환산하면 올해 EBITDA는 900억원을 초과할 가능성이 열려 있다.

현금창출력 개선은 보령의 신용등급 상향 기대감을 높이는 요소 중 하나다. 보령은 2년 전 처음으로 장기신용등급을 평정 받고 공모 회사채 시장에서 780억원을 조달했다. 당시 한국기업평가와 NICE신용평가에서 A(안정적) 등급을 부여 받았다.

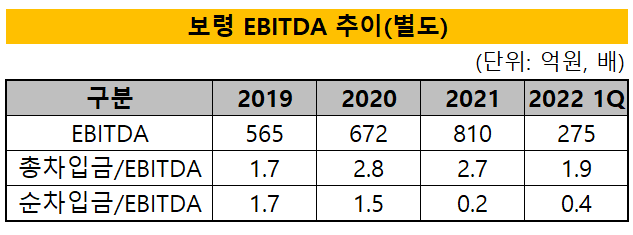

신용평가사 두 곳은 보령이 개량신약 개발과 오리지널 의약품 인수(Legacy Brand Acquisition) 등의 자금 소요를 현금창출력으로 대응할 것으로 전망했다. 이를 통해 △순차입금/EBITDA 0.5배 미만 △EBITDA 700억원 이상 △총차입금/EBITDA 1.5배 미만 등의 지표를 충족할 경우 등급 상향 조정을 검토한다고 밝혔다.

작년에 이어 올해 1분기까지는 순차입금/EBITDA가 0.5배 미만을 유지하고 있다. 지난해 EBITDA는 이미 800억원을 넘어섰다. 하반기 현금창출력을 끌어올려 총차입금/EBITDA 배수를 낮춘다면 등급 상향 조건에 가까워진다.

2년 전 발행했던 780억원어치 회사채는 내년 6월 만기가 도래한다. 신용등급 상승에 성공한 이후 차환 발행에 나선다면 이자비용 감소도 기대해볼 수 있다. 보령은 2019년 6억원에 그쳤던 이자비용이 이듬해 차입 전략을 취하면서 33억원, 작년에 45억원으로 증가하는 추세다.

보령은 자가 제품의 수익성 강화와 신제품 포트폴리오 확장을 통한 성장에 기대를 걸고 있다. 올해 실적 전망치는 매출액 6500억원, 영업이익 560억원으로 제시했다. 대표 품목인 고혈압 신약 카나브 패밀리는 성장세를 유지하고 있다. 여기에 3제 고혈압 복합제 듀카브플러스가 출시된 만큼 매출과 수익성을 더욱 높인다는 목표다. 항암제 라인업과 LBA를 통해 확보한 중추신경계(CNS) 의약품도 매출 확대에 기여하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '푸드테크에 진심' 롯데벤처스, 투자재원 확충 시동

- [thebell interview/비상하는 K-우주항공 스타트업]박동하 “코스모비로 우주와 인간 가까워지기를”

- [모태 2024 2차 정시출자]‘AC전용' 스포츠출발, 상상이비즈 '연속 GP' 도전

- '오스템임플란트 볼트온' MBK-UCK, 브라질 임플란트 3위 업체 인수

- '주주환원 강화' 케이카, 1분기 실적 주목

- 가보지 않은 길 'ARC' 셀비온-앱티스 맞손, 독성에 도전

- [여전사경영분석]BNK캐피탈, 순익 반등에도 수익성 제고 과제 여전히

- [은행경영분석]권재중 BNK금융 CFO 첫 성적표 'CET1 12%대' 진입

- 마이금융파트너, 신계약 성과에 2년째 매출 급증

- [여전사경영분석]문동권식 수익다변화 전략 적중…신한카드, 순익 회복 시동