[건설리포트]서희건설, 금융투자 손실에 빛바랜 외형 성장순영업손실 300억 육박, 상장주식 대거 처분

신민규 기자공개 2022-08-22 07:01:46

이 기사는 2022년 08월 19일 09시56분 thebell에 표출된 기사입니다

서희건설이 본업에서 고군분투했음에도 금융투자 손실 탓에 빛을 보지 못했다. 지난해까지 상장주식을 비롯해 금융자산을 대폭 늘린게 화근이 됐다.18일 금융감독원 전자공시시스템에 따르면 서희건설의 순금융손실은 300억원으로 금융비용(360억원)이 금융수익(72억원)을 상회했다. 전년 동기 금융비용이 50억원대에 불과했던 점을 감안하면 상당한 차이가 났다.

금융비용 대부분은 금융자산의 처분손실과 평가손실에서 발생했다. 두 항목에서만 330억원의 비용이 발생했다.

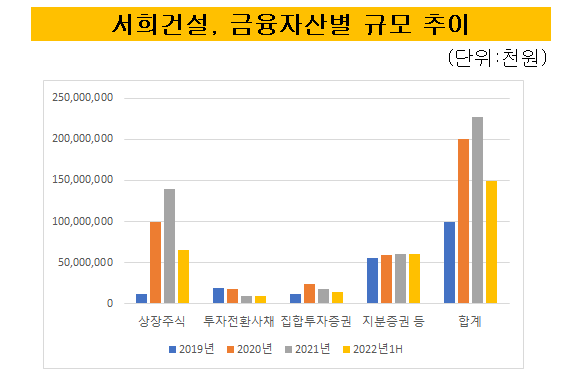

서희건설은 2020년을 기점으로 상장주식 포트폴리오를 전면 재편했다. 이전까지 120억원에 불과했던 상장주식 물량을 1000억원 가까이 키웠다. 이듬해에는 1400억원으로 더 늘렸다.

상장주식을 늘린 효과로 전체 금융자산 규모는 2019년 1000억원에서 1년만에 두배로 뛰었다. 지난해 2200억원으로 정점을 찍었다.

올해 국내외 증시가 높은 변동성을 보인 탓에 전반적인 투자 손실을 피하기 어려웠던 것으로 보인다. 상장주식은 처분손실 660억원에다가 평가손실 230억원이 반영되면서 650억원으로 줄었다. 6개월만에 절반 이상 줄어든 셈이다. 상장주식을 대거 처분한 영향으로 금융자산은 2200억원대에서 1500억원으로 줄었다.

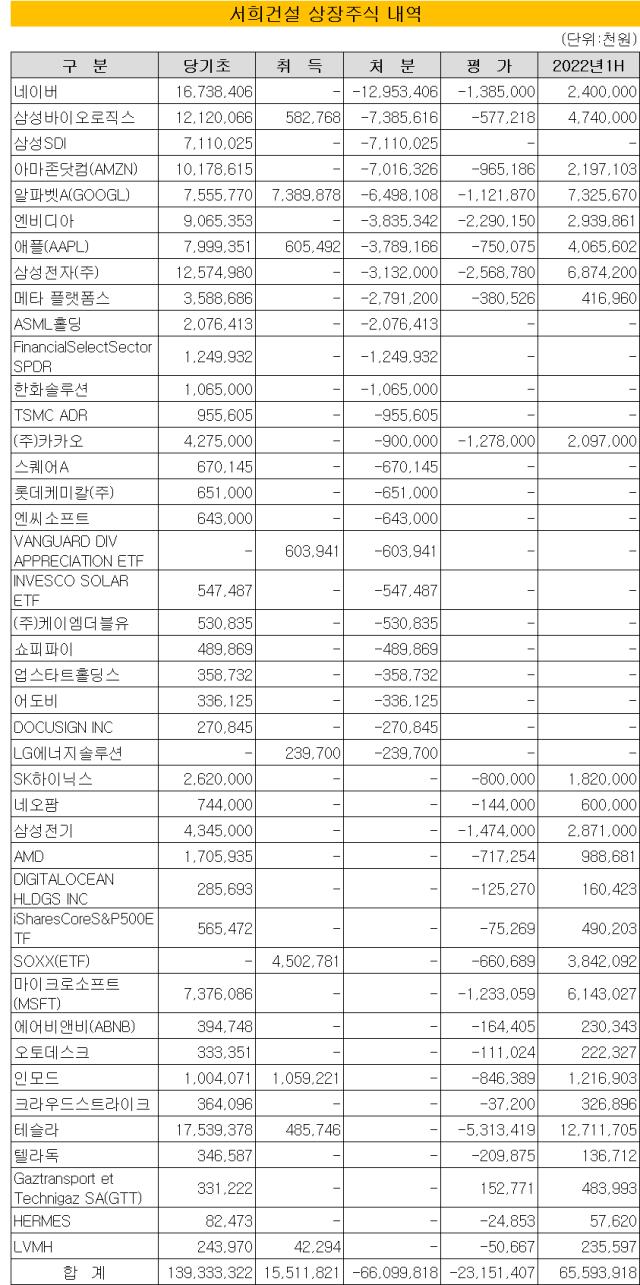

국내주식에선 네이버와 같은 기투자주식에서 처분손실이 발생했다. 삼성바이오로직스, 삼성SDI에서도 70억원대 처분손실을 봤다. 해외주식에선 알파벳A, 애플, 아마존닷컴 등을 처분 손실을 보고 팔았다.

평가손실이 높았던 종목은 테슬라, 마이스크로소프트였다. 다만 처분하진 않고 보유하기로 결정했다.

이같은 수치는 금융투자를 확대했던 2020년과는 다소 대조적인 편이다. 당시에는 상장주식 처분손실을 감안해도 전체 수익률이 25%에 육박할 정도로 호조세를 보였다.

금융손실을 보면서 외형 성장도 다소 빛이 바랬다. 서희건설의 매출액은 상반기 7400억원으로 전년 동기대비 20% 이상 성장했다. 영업이익은 1100억원을 유지했다.

영업외손실이 반영되면서 순이익은 1000억원에서 550억원으로 절반 가량 줄었다. 순금융손실 300억원과 영업외손실(대여금 대손상각비 등) 80억원이 반영된 탓이다.

금융자산 일부를 처분한 데다가 본업에서 영업력을 유지한 덕분에 현금흐름 자체는 개선됐다. 영업활동현금흐름 1000억원 가량 유입됐고 투자활동현금흐름 유입액과 재무활동현금흐름 유출액은 각 300억원대로 비등했다. 현금및현금성자산은 지난해 말보다 1000억원 늘어난 2700억원을 나타냈다.

본업에서 경쟁력을 유지하고 있다는 점에서 실적은 연내 반등할 것으로 예상된다. 서희건설은 올해 처음으로 시공능력평가액 2조원을 넘어섰다. 2017년 당시 1조원을 상회한 이후 6년새 두배 이상 성장했다. 시평 순위는 23위에서 21위로 상승했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Company Watch]수자원기술·서울PE, 50억 CB 두고 법정 공방

- [i-point]큐브엔터 '아이들', 스페셜 미니 앨범 예약 판매 시작

- [i-point]비트맥스, 비트코인 보유량 230개 돌파

- [i-point]아이티센그룹, 한국퀀텀컴퓨팅과 'GPUaaS' 사업 협력 MOU 체결

- [금융지주 지배구조 모범관행 2.0]지배구조 평가도 외부기관에 맡긴다

- [기업지배구조보고서 점검]'선제적 조치' 드림텍, 3년 내 준수율 60% 달성 목표

- [우리은행을 움직이는 사람들]성시천 부행장, 세대교체 상징하는 유능한 CFO

- [Peer Match Up/KB캐피탈 vs JB우리캐피탈]닮은 듯 다른 포트폴리오 구성, 수익성 우위는

- [Sanction Radar]'최초 CP 도입' 동아쏘시오 '공급망 행동강령'으로 내부통제

- [크립토 대선 공약 체크] 가상자산 '2단계 법안' 제정 한 목소리…연내 현실화 가능성↑