[글로벌 파이낸스 4.0 리오프닝]KB의 영리한 투트랙 접근, 글로벌 다크호스 성장 발판① 순익·자산·네트워크, 5년새 껑충…질적성장 도모 시작, 내실 방점 계획

한희연 기자공개 2022-09-27 07:15:55

[편집자주]

금융사의 해외사업은 시대에 따라 진화해 왔다. 본점지원 성격의 1.0, 현지화에 집중했던 2.0을 넘어 투자금융(IB)에 주력하는 3.0 시기를 지냈다. 코로나19를 지내며 변화된 금융 환경 속에선 '리오프닝'이란 이름으로 또 다른 진화를 모색하고 있다. 더벨은 주요 금융사들이 새롭게 준비하고 있는 글로벌 전략과 글로벌 경영 노하우를 짚어본다.

이 기사는 2022년 09월 14일 08:30 thebell 에 표출된 기사입니다.

KB국민은행의 글로벌 사업부문은 5년전과는 완전히 다른 모습을 자랑하고 있다. 다른 은행들에 비해 해외 부문 공략이 다소 늦었으나 자신만의 스텝을 유지하며 영향력을 무섭게 확대하는 중이다.KB금융그룹은 2018년부터 신흥시장과 선진국 시장을 나눠 각기 다른 투트랙 전략을 구사하고 이를 발전시켜 나가고 있다. 동남아시아의 경우 적극적인 M&A를 통해 네트워크를 확장하고 있다. 선진시장의 경우 CIB(기업투자금융)와 자본시장 등의 전력을 보강하며 주요 거점의 대형화를 추진 중이다. 지금까지 투트랙이라는 큰 그림을 도입해왔다면 이제 내실을 다지며 질적 성장을 꾀해야 하는 단계에 이르렀다.

◇ 글로벌 순익·자산 5년새 급성장…2030년까지 전행 수익의 30% 달성 목표

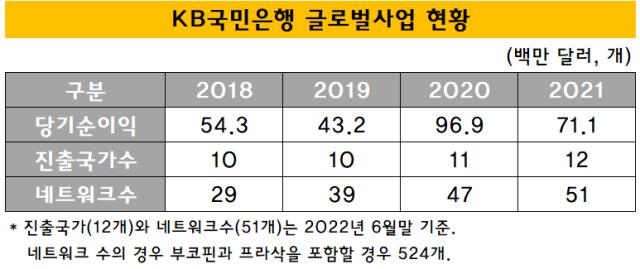

KB국민은행의 글로벌사업 부문 당기순이익은 2021년말 7110만 달러를 기록했다. 글로벌 순익은 2018년 5430만 달러에 불과했으나 4년간 1.3배 늘었다. 총자산 또한 2018년 대비 4.1배 증가해 280억 달러를 기록했다.

은행 뿐 아니라 다른 계열사까지 포함한 KB금융그룹 전체의 글로벌 부문 순익은 2021년말 약 8500만 달러다. 주목할 점은 부코핀 은행의 손실분인 1억6000만 달러가 반영된 수치라는 것이다. 부코핀 손실분을 제외하면 지난해 전체적으로 2억9000만 달러 규모의 순익을 벌어들인 셈이다. 2020년 인수한 부코핀은행이 정상화 작업을 거쳐 수익을 내기 시작할 경우 KB금융의 글로벌 순익규모가 껑충 뛸 것임을 짐작케 하는 부분이다.

지난 6월 말 기준 KB국민은행의 해외점포 네트워크는 51개다. 2020년 편입된 캄보디아 프라삭 마이크로파이낸스(182개)와 인도네시아 KB부코핀은행(291개) 소속지점까지 포함하면 네트워크는 524개로 늘어난다. 현재 진출국은 12곳이다. 2018년 10개의 진출국가와 29개의 해외 네트워크를 보유했었던 것에 비하면 괄목할 만한 성장이다.

글로벌 부문의 성장 엔진은 두 축으로 나뉜다. 중장기적으로 아시아 신흥국과 선진 금융시장을 구분해 투트랙 방향성을 설정, 각기 다른 접근을 해왔다.

성장 잠재력이 큰 신남방 국가에서는 리테일 네트워크를 구축, 커버리지를 적극 늘리고 있다. 앞으로도 이 같은 방향성 하에서 캄보디아 프라삭과 동남아, 신흥국을 중심으로 네트워크를 적극 확장할 예정이다. 한국계 대기업 공급망 금융 뿐 아니라 국가별 현지기업, 개인모기지대출 등으로 업무영역을 확대할 방침이다.

선진국에서는 CIB와 자본시장에서의 수익창출 기반을 닦는 게 골자다. 국가별 특성에 맞는 사업 모델 최적화를 통해 2030년까지 전행 수익의 30%까지 글로벌 순익을 끌어올리려는 계획이다.

◇ 프라삭, 통합 상업은행 추진…부코핀, 인도네시아 종학금융그룹 발판 마련

지난 2020년 KB금융은 두 건의 중요한 해외 M&A 건을 성사시켰다. 캄보디아 프라삭 마이크로파이낸스(2020년 4월)와 인도네이사 KB부코핀은행(2020년 8월) 인수다.

프라삭은 2021년 글로벌 순익에서 가장 높은 비중을 차지하며 효자 역할을 톡톡히 하고 있다. 프라삭은 캄보디아 내 180여개의 영업망을 갖췄다. 2020년 기준 MFI(Micro Finance Institution) 시장점유율 44.6%, 대출시장 1위, 전체 금융기관 4위의 위치에 있다.

2020년 프라삭 지분 인수 후 KB금융은 2021년 10월 잔여지분을 모두 인수하며 지배구조 안정화를 꾀했다. 또 MDI(Microfinance Deposit-taking Institution) 경쟁력 강화를 위한 행보를 이어가고 있다. △우량고객 중심 자산 성장 △상업은행 수준의 건전성 관리 △KB 시너지를 활용한 저리 자금 조달 △자금조달 소싱(Sourcing) 다변화 등을 추진하고 있다.

프라삭은 마이크로파이낸스 영업으로 시작했으나 최근 상업은행으로의 전환을 추진하고 있다. 캄보디아 정부의 포용금융과 산업개발 정책에 따른 것이다. 현재도 MFI로서 영향력이 확대되면서 상업은행과 겹치는 영역이 많은데 아예 같은 체급으로 제대로 경쟁을 해 보자는 취지다. 올해 8월 NBC 예비인가 신청을 시작으로 2023년 내 통합 작업을 완수, 2024년 초 통합 상업은행을 출범시키는 것이 목표다.

상업은행 전환 후에도 MFI와 상업은행 비즈니스는 동시에 가져가며 투트랙 전략을 펼칠 예정이다. 이는 이미 상업은행으로 전환한 경험이 있는 Acleda Bank의 선례와 유사하다. KB금융은 투트랙을 기반으로 프라삭의 전국채널망, 강력한 영업조직(Credit Officer), 기존 대출 고객을 시장점유율 확대 기반으로 삼을 계획이다.

KB부코핀은행은 앞으로의 성장이 더욱 기대되는 곳이다. KB금융은 인도네시아 시장의 잠재력에 주목, 2020년 부코핀은행을 선택했다. 인도네시아의 잠재력은 최근 글로벌 서플라인 체인 변화와 맞물려 부각되고 있다. 워낙 인구도 많고 자원도 풍부한데다 글로벌 공급망의 탈중국화에 따라 글로벌 기업의 생산거점으로 부상하고 있기 때문이다.

인도네시아는 배터리의 주 재료인 니켈의 전세계 생산량 중 20%를 차지하고 있다. 인도네시아 정부가 전기차 산업에 대한 지원을 확대하고 있는 상황에서 전기차 관련 국내기업들도 생산기지로 이곳을 선택하고 있다. 규모가 있는 현지 금융회사를 사들여 기회를 잡아야 한다는 게 KB금융의 생각이었다. 부코핀은행 인수 추진의 시작이었다.

부코핀은행은 1970년대에 세워졌으며 인도네시아 전역을 아우르는 광범위한 네트워크를 갖고 있다. 중형은행(BOKU3) 중 유일하게 정부 지분을 갖고 있었던 곳이기도 하다. 현재 KB금융은 부코핀은행 인수 후 PAM(인수후 관리) 작업에 한창이다.

부코핀은행은 피인수 전부터 다소 부실화됐던 측면이 있어 정상화가 필요했다. KB금융 또한 인수 추진 단계에서 이같은 점을 인지했다. 하지만 성장잠재력이 더 크다는 점을 고려해 최종 인수 결정을 내렸다. KB금융의 선진금융 노하우를 잘 이식시킨다면 정상화 이후 동남아 진출의 주요 거점으로 빠르게 자리잡을 것이란 자신감에 기반한 것이었다.

부코핀은행은 인도네시아 내 선도금융그룹의 기반이 될 예정이다. KB금융은 인도네시아 내 종합금융그룹 구축을 위해 은행 뿐 아니라 보험, 카드, 캐피탈 등 다른 계열사 라이선스까지 모두 확보했다. 부코핀은행 정상화를 추진하는 과정에서 KB금융은 IT인프라, 여수신 시스템, 리스크관리, 컴플라이언스, 기업문화 등 금융회사를 구성하는 전 과정을 하나하나 뜯어고치며 KB의 색깔을 이식하고 있다.

특히 여신 측면에서는 기존 부실화됐던 여신을 정리하는 한편 KB 인수 후 신규 여신은 북을 따로 나눠 관리하고 있다. 기존 북과 확실히 절연하고 있는 셈이다. KB 인수 이후 취급한 신규 여신의 경우 높은 수준의 건전성을 확보하고 있다. 부실자산을 줄이는 한편 우량자산을 늘려나가며 정상화에 박차를 가하고 있다.

◇ 뉴욕-런던-홍콩-싱가포르, 주요 거점 통해 24시간 공백없이 글로벌 자본시장 커버

은행의 해외 진출전략에서 신흥국에 대한 접근은 좀더 세간의 이목을 끈다. 네트워크를 적극 늘리기 위해 대규모 M&A를 진행하는 등 좀 더 화려한 측면이 많기 때문이다. 선진 금융시장은 화려하지 않지만 해외사업의 근간이 되는 중요한 축이다.

국민은행은 선진국에서 CIB와 자본시장에서의 수익 창출확대를 목표로 하고 있다. CIB와 자본시장 비즈니스 중심인 뉴욕, 홍콩, 런던, 싱가포르를 주요 거점으로 삼아 수익 극대화를 꾀한다. 주요 금융도시에 거점을 모두 두면서 24시간 공백없이 글로벌 자본시장을 커버하겠다는 복안이다.

현재 4개 주요 거점은 긴밀히 협업하며 각 지역의 미비한 부분을 서로 보완하고 있다. 런던, 홍콩, 뉴욕 등 기진출국엔 IB 등 인력을 적극 투입하며 대형화를 꾀하고 있다. 싱가포르는 글로벌 투자금융과 자금조달 거점으로의 확대를 기대하며 올초 개점했다. 선진시장 거점 강화와 동남아 지역 네트워크 확장을 함께 추진하며 글로벌 금융사 수준의 자산·수익 포트폴리오를 구축하겠다는 포부다.

선진시장에 위치한 KB의 거점들은 저금리 자금조달 라인 확보와 IB·자본시장 역량 강화에 있어 중요한 역할을 한다. 특히 비이자 수익 확대 조짐에 따라 최근 IB영업에 힘을 싣는 분위기가 지속되며 주요 거점에서도 이같은 기능이 강조되고 있다.

뉴욕, 런던, 홍콩, 싱가포르 등의 CIB형 점포에서는 IB Unit을 운영하고 있다. 딜에 대한 관여도를 높이면서 트랙레코드(Track Record)를 축적하고 현지 리스크 프로파일(Risk Profile) 확립을 통해 MLA(Mandated Lead Arranger, 금융주선기관)로서 현지 시장지위를 확보해 나가는 중이다. 지난 몇년간의 노력 결과 선진시장 내 투자상품은 상당히 다양해졌다. 또 한국 투자자를 대상으로 양질의 국외 IB 딜을 소개해 취급할 수 있는 기회도 많아졌다.

국민은행은 이같은 분위기에 박차를 가하기 위해 △현지심사 △전결권강화 △IB-CB-자본시장을 아우르는 현지거점 빅 브랜치(Big Branch)화 도모 등을 꾀할 계획이다. 이를 통해 현지에서 주선한 우량딜 중심으로 투자 섹터를 지속 확대, 글로벌 탑티어(Top-Tier) 네트워크를 확보할 방침이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [수술대 오른 커넥트웨이브]8000억 투입하는 MBK, 높아진 엑시트의 벽

- KB운용, 외부서 인력 또 영입…내부 불만 고조

- '52주 최저가 근접' 티에스아이, 풋옵션 물량 부담

- 비브스튜디오스, 광주 백운광장 '인터렉티브 콘텐츠'

- 분쟁에도 끄떡없는 한미약품, 두자릿수 영업이익률 저력

- [K-바이오 클러스터 기행|대전]K-바이오 기원 LG사단, 20년 지나도 굳건한 네트워크

- 한독, PNH 매출 공백 채울 '한수' 엠파벨리주 허가

- 하나제약, 제네릭 진통제 출시 포기…성장전략 '삐끗'

- [스튜어드십코드 모니터]쿼드운용, 행동주의 펀드 화력 '집중'

- 파워넷, 모로코에 ESS LFP배터리팩 공급