[캠코는 지금]부실채권 큰손은 '옛말'...대체투자로 중심축 이동④공적 앵커투자자(LP)로 재탄생, 2018년부터 약 4000억 투자 집행

김서영 기자공개 2022-12-01 07:15:00

[편집자주]

한국자산관리공사(캠코)는 올해로 창립 60주년을 맞았다. IMF 외환위기, 2002년 신용카드 대란, 2008년 글로벌 금융위기 등 국가적 경제위기의 최전선에서 금융 안전망 역할을 해왔다. 최근에는 국가자산을 통합 관리하는 '리딩 플랫폼'이란 비전을 밝히며 새로운 도약을 준비 중이다. 올해 또 한 번 유동성 위기를 맞은 가운데 캠코의 역할에 이목이 집중된다. 더벨이 캠코의 현 상황을 진단해본다.

이 기사는 2022년 11월 29일 16시34분 thebell에 표출된 기사입니다

한국자산관리공사(캠코)가 자본시장에서 '공적 앵커투자자(LP)'로서 보폭을 넓히고 있다. 부실채권(NPL) 업계에서 큰손으로 통했던 과거를 뒤로하고 기업지원 펀드 투자사업으로 중심축을 옮기는 모습이다. 2018년부터 3년간 펀드 지원을 통해 약 4000억원을 투자했다. 앞으로 대체투자를 확대해 나갈지 이목이 쏠린다.◇MB 정부 들어 NPL 관리 사업 마침표, 새 역할 찾기 과제

캠코의 모태는 성업공사로 KDB산업은행(산은)으로부터 승계한 NPL과 비업무용자산을 정리하는 것이 최우선 과제였다. 1990년대 말부터 2000년대 초반까지 수차례 닥친 국가적 금융위기 속에서 NPL을 충실히 매입하며 안전망 역할을 톡톡히 했다.

그러나 2000년대 들어 NPL을 인수해 정리하는 역할이 점차 축소됐다. 그 시작은 MB 정부가 들어서면서부터다. 2007년 이명박 정부 인수위원회는 공공기관 선진화 방안의 하나로 캠코의 NPL 정리 기능을 민간으로 이관하는 방안을 검토했다.

이듬해 2008년 글로벌 금융위기가 닥치자 이러한 기조에 브레이크가 걸렸다. NPL을 관리해야 하는 캠코의 역할이 오히려 확대된 것이다. NPL 사업을 접기보다 7000억원 규모의 '신용회복기금'을 설치해 연체 채무자를 종합적으로 지원했다.

그러던 중 MB정부 출범 5년 차인 2012년, 캠코의 NPL 정리 역할을 시장에 넘기는 구상이 재점화됐다. IMF 외환위기 당시 부실기업의 채권을 정리하기 위해 조성한 부실채권정리기금이 같은 해 11월을 기점으로 운용을 종료한 것과 맞물린 시점이다.

금융권 관계자는 "2012년 MB 정권이 NPL 시장에서 일반기업과 경쟁하지 못하도록 NPL 입찰에서 캠코를 아예 배제시켰다"며 "그 이후로 NPL 기금은 운용을 종료했고 코로나19 위기 극복 등 정부의 정책적 필요에 의해서만 NPL을 매입하고 있다"고 말했다.

◇PEF·PDF 조성해 '공적 앵커투자자' 자처...3년간 약 4000억 투자

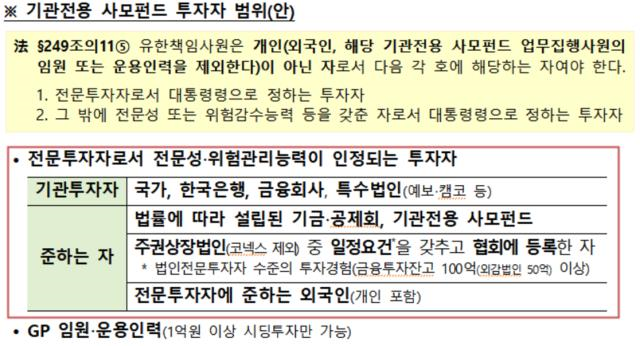

올해 10월 법률 시행령이 개정돼 캠코의 기업지원 투자 사업에도 호재로 작용했다. '정책금융기관의 기관전용 사모펀드 운용을 제한한 자본시장과 금융투자업에 관한 법률 시행령'이 일부 개정됐다. 금융위원회는 "캠코 및 산은 등이 정책적인 목적으로 경영참여 목적 외의 방식으로 기관전용 사모펀드를 운용하고자 하는 경우 금융위의 확인을 받은 경우에 한 해 제한적으로 허용하겠다"고 밝혔다.

PEF는 구조개선 기업에 자본투자 방식으로 유동성 및 시설투자자금 등을 지원하는 펀드를 뜻한다. PDF는 구조개선 기업에 대출 방식으로 유동성 및 운영자금 등을 지원하는 펀드다.

캠코의 기업지원 펀드 투자사업의 대표적인 사례는 최근 PEF 운용사 JKL파트너스의 크레딧 펀드에 출자한 것이다. 이는 자동차 부품회사를 지원하는 모빌리티 집중 투자 PDF로 모두 3000억원 규모다. 이 가운데 캠코는 전체 펀드 규모의 3분의 1에 해당하는 1000억원을 후순위로 출자했다.

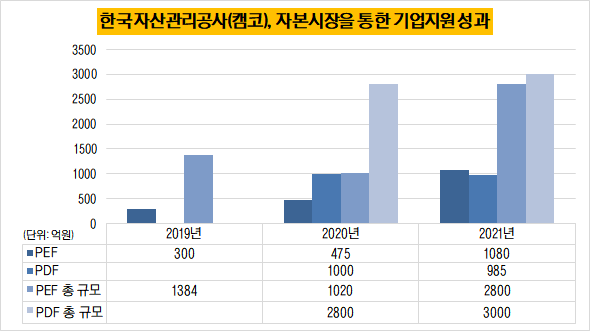

캠코의 대체투자는 매년 규모가 확대되는 모습이다. 2019년 2개 PEF로 시작해 2020년 PEF 2개와 PDF 1개, 지난해 말 PEF 3개와 PDF 1개 등 모두 9개의 펀드를 운용 중이다. 2019년 캠코가 투자한 PEF 규모는 300억원이었는데 지난해 말 1080억원으로 3배 이상 늘었다. PDF 부문에서는 2020년 1000억원, 지난해 985억원 규모의 투자가 이뤄졌다. 전체 펀드 총 규모는 1조4369억원으로 나타났다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Company Watch]수자원기술·서울PE, 50억 CB 두고 법정 공방

- [i-point]큐브엔터 '아이들', 스페셜 미니 앨범 예약 판매 시작

- [i-point]비트맥스, 비트코인 보유량 230개 돌파

- [i-point]아이티센그룹, 한국퀀텀컴퓨팅과 'GPUaaS' 사업 협력 MOU 체결

- [금융지주 지배구조 모범관행 2.0]지배구조 평가도 외부기관에 맡긴다

- [기업지배구조보고서 점검]'선제적 조치' 드림텍, 3년 내 준수율 60% 달성 목표

- [우리은행을 움직이는 사람들]성시천 부행장, 세대교체 상징하는 유능한 CFO

- [Peer Match Up/KB캐피탈 vs JB우리캐피탈]닮은 듯 다른 포트폴리오 구성, 수익성 우위는

- [Sanction Radar]'최초 CP 도입' 동아쏘시오 '공급망 행동강령'으로 내부통제

- [크립토 대선 공약 체크] 가상자산 '2단계 법안' 제정 한 목소리…연내 현실화 가능성↑

김서영 기자의 다른 기사 보기

-

- [이사회 분석/신영부동산신탁]박순문 사장 포함 5인 '재신임'

- [현대건설 SMR 리포트]"미래 주도형 '차세대 통합 에너지 생태계' 구축한다"

- [건설리포트]금성백조주택, 분양시장 침체 속 신사업 투자 지속

- 동부건설, 전환사채 조기 상환 '재무구조 개선'

- [건설리포트]금강공업, 모듈러 생산실적 '쑥' 외형성장 이어갈까

- [Company Watch]유창이앤씨, 포스코A&C 모듈러 인수…성장세 탄력받나

- [건설리포트]KCC건설, 원가율 '84%' 수익성 개선 성과

- [건설부동산 테크기업 톺아보기]윤의진 이제이엠컴퍼니 대표 "AI 자동화 구축한다"

- [건설부동산 줌人]허진홍 GS건설 상무, 신설 'CDO' 선임

- [건설리포트]'흑자전환' 코오롱글로벌, 원가 절감 숨은 공신은