[VC 투자기업] 'IPO 철회' 테토스, 플랜B '스팩 합병' 노린다하반기 절차 돌입해 연말 우회상장 계획, 최대주주 지분율 희석 최소화

이효범 기자공개 2023-02-06 08:29:15

이 기사는 2023년 02월 02일 10:07 thebell 에 표출된 기사입니다.

반도체 장비 및 IT소재 전문기업 테토스가 지난해 상장을 철회한 가운데 올해 스팩 합병을 통한 우회상장으로 돌파구를 찾는다. IPO(기업공개) 시장이 얼어붙으면서 당분간 직상장을 추진하기 쉽지 않다는 판단이 깔린 것으로 보인다. 창업자이자 최대주주인 안우영 대표의 지분율 희석을 최소화 할 수 있다는 점도 우회상장을 계획하는 배경으로 꼽힌다.테토스는 올해 9월 스팩합병 청구서를 접수한다는 계획이다. 올해 11월 말 승인을 받아 이르면 12월 스팩 합병을 실시하겠다는 구상이다. 이를 통해 조달하는 자금은 약 100억원으로 추산하고 있다. 합병 후 예상하는 상장가는 1주당 1만2000원~1만5000원이다.

테토스 관계자는 "IFRS(국제회계기준) 전환도 마무리 된 상태로 향후 기술성 평가를 새로 받을 예정"이라며 "그 결과가 7~8월 쯤 나오면 스팩 합병 청구 작업에 돌입할 예정"이라고 말했다.

테토스는 지난해 기업공개 예비심사 청구를 했으나 그 결과가 나오기 전에 상장 계획을 자진 철회했다. IPO 시장 환경이 급격하게 얼어붙으면서 만족할만한 몸값을 인정받기가 쉽지 않기 때문으로 풀이된다.

테토스는 '3차원 입체 스퍼터링 기술'을 세계 최초로 개발했다. 디스플레이에서 모듈을 연결하는데 필수적으로 사용되는 기술이다. 입체 스퍼터링 기술은 기존 기술에 비해서 그 효율성을 큰 폭으로 높였다. 당초 이같은 기술을 바탕으로 수주에 나섰으나 지난해 하반기부터 스퍼터링 장비 자체를 납품하는데 집중하고 있다.

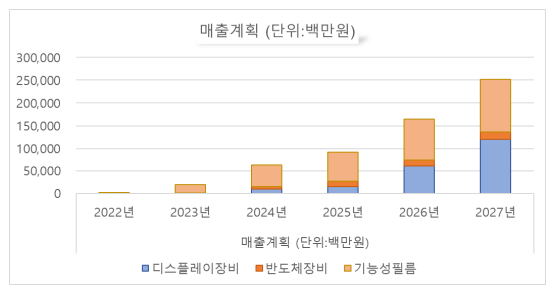

테토스는 이같은 기술을 기반으로 기능성 필름과 디스플레이 장비 분야의 매출 성장을 통해 2025년 매출 900억원, 2026년 1600억원을 돌파하겠다는 포부다. 올 상반기까지 기관투자가, 일반공모 등의 방식을 통해 꾸준히 수십억원의 자금을 유치할 계획이다. 이를 통해 매출 성장에 필요한 인프라 등을 구축하고 하반기 기술성 평가에 돌입할 전망이다.

스팩 상장을 노리는 배경으로 안우영 대표의 지분율 희석을 최소화 하기 위한 목적도 있다. 안 대표는 창업주로 그의 지분율은 12.7%다. 우호지분을 합하면 35% 수준이다. 공모로 200억~300억원의 자금을 받을 경우 지분율이 큰폭으로 하락할 수밖에 없다는 점도 IPO를 추진하는 데 부담으로 작용한 것으로 보인다. 스팩은 합병대상 기업 최대주주의 지분율 희석에 대한 우려가 상대적으로 적다는 장점이 있다.

스팩 시장은 지난해 IPO 시장 침체와 대비되는 양상을 보였다. 지난해 스팩시장의 공모건수는 45건으로 2021년 25건과 비교해 2배 가까이 늘었다. 같은 기간 공모금액은 3347억원에서 4828억원으로 40% 넘게 증가했다.

다만 시장에서는 올해 스팩을 통한 상장 환경 역시 지난해와 비교해 우호적이지 않다고 보는 시각도 있다. 은행 예금금리가 4% 안팎으로 치솟으면서 상대적으로 스팩 투자의 매력도가 떨어졌기 때문이다. 스팩에 투자 할 경우 연 이자율은 2% 남짓이다. 공모 스팩을 통한 자금모집 역시 쉽지 않은 상황에 접어들었다는 얘기다.

결국 테토스가 스스로 수익성과 성장성을 증명해 내는 게 올해 가장 중요한 과제가 될 전망이다. 금융투자업계 관계자는 "지난해만큼 스팩에 투자금이 몰리지 않는 상황이지만 상장을 노리는 기업 입장에서는 IPO 시장에 비해 매력적일 수 있다"고 전망했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 나이스평가정보, '아인스미디어·웰컴즈' 인수

- 폴라리스오피스 자회사, 엔비디아 '인셉션 프로그램' 합류

- 소룩스, 美 Mount Sinai 의대와 ‘인지건강 특수조명 공동개발’ 계약

- 세경하이테크, 자회사 세스맷 친환경 확장 '순항'

- [Red & Blue]지오릿에너지, CB 주식전환 물량 출회 부담

- 다보링크, 해외시장 공략·신사업 추진 본격화

- [Red & Blue]포스코 손잡은 '협동로봇' 뉴로메카, 반등 '언제쯤'

- [이사회 모니터]황원경 본부장, 상상인증권 사내이사 합류

- 맥시칸, '지사 역할' 하림유통 합병 '효율성 제고'

- [아난티는 지금]얽히고설킨 지배구조, ESG 'D등급 딱지'