[메자닌 콜옵션·리픽싱 규제 도입 1년]투명성 사활 건 금융당국, '작전세력' 뿌리뽑기②대용납입·편법증여 엄단…"규제당국 입장에선 발행 자체를 어렵게 하는 것이 최선"

남준우 기자공개 2023-04-24 13:23:06

[편집자주]

메자닌의 대표주자인 전환사채에 대한 콜옵션·리픽싱 관련 규제가 도입된 지 1년이 지났다. 최근에는 전환우선주 등에도 동일한 규제가 적용되면서 메자닌 발행 환경이 갈수록 나빠지고 있다. 그럼에도 발행사들은 사모채 등 다른 대체재를 찾아다니면서 금융당국의 촘촘한 감시망에서 벗어나려고 노력 중이다. 자금 조달에 대한 대안도 제시하지 않은 상태에서 급작스럽게 규제를 적용했다고 비판하는 쪽도 다수 존재한다. 더벨은 규제 도입 후 1년이 지난 시점에 국내 메자닌 시장의 현황과 나아갈 방향을 조명한다.

이 기사는 2023년 04월 20일 16시00분 thebell에 표출된 기사입니다

금융당국이 최근 전환사채에 이어 상환전환우선주에 대한 콜옵션과 리픽싱 규제에 나선 가장 큰 대의명분은 시장 투명성 확보다. 사모 메자닌 발행액이 늘어남과 동시에 부당 이득을 획득하는 불공정 거래가 지속적으로 발생하고 있다는 점이 주된 이유다.이번 기회를 빌미로 국내 자본시장에서 오랜 기간 잘못된 메자닌 활용이 유발했던 대용납입 자산 부실화, 편법 증여 문제까지 뿌리 뽑으려는 모습이다. 규제당국 입장에서는 발행 자체를 어렵게 만드는 것이 가장 효율적인 카드라는 분석이 나온다.

◇대용납입 자산 부실화로 주주가치 훼손 사례↑

금융감독원은 최근 '대용납입을 통한 사모 CB(전환사채)·BW(신주인수권부사채) 발행 관련 공시제도 개선'에 나섰다. 이 과정에서 금감원은 '사모 CB를 악용하는 자본시장 교란사범을 엄단하겠다'는 강력한 의지를 표명했다.

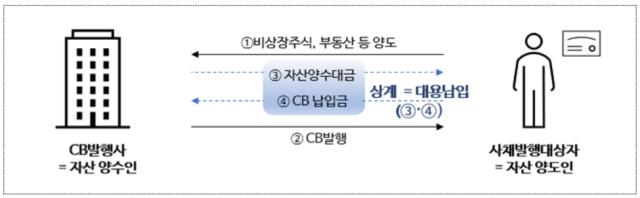

대용납입은 CB나 BW 등 메자닌 발행 대금을 현금이 아닌 실물자산(비상장주식, 부동산 등)으로 납입받는 것을 의미한다. 쉽게 말하면 CB 발행사 A가 투자자 B로부터 비상장주식 등과 같은 실물자산을 받고 '퉁치는' 셈이다.

문제는 이때 투자자가 얻을 수 있는 정보가 제한적이라는 점이다. 상장사의 경우 자산양수도 계약을 맺게 되면 '자산양수 주요사항보고서'를 통해 가격 결정 구조 등 상세 내역을 공시한다. 반면 대용납입은 사실만 단순 기재할 뿐이다.

대용납입 CB 발행액은 최근 큰 폭으로 증가했다. 금감원에 따르면 2019년 3584억원이었던 대용납입 CB는 2020년 4544억원으로 증가했다가 2021년 1771억원을 기록했다. 반면 2022년에는 1조1352억원으로 역대 최대치를 기록했다.

이 과정에서 과대평가된 대용납입 자산이 부실화되며 상장사의 평가손실, 감사의견 거절 등 주주가치가 훼손된 사례가 여럿 발생했다. 가장 대표적인 사례가 현재 상장폐지 위기에 놓인 에디슨EV(현 스마트솔루션즈)다.

에디슨모터스가 쌍용자동차 인수 우선협상대상자로 선정돼 M&A 계약을 체결한 이후 에디슨모터스의 자금 조달 창구였던 에디슨EV 주가가 급등했다. 이 과정에서 에디슨EV의 대주주 투자조합이 인수 이전에 저가에 사둔 주식과 CB 등을 처분하면서 차익을 실현해 ‘먹튀’ 논란이 불거졌다.

출처 : 금융감독원

시장에서는 사모 메자닌을 통한 지배력 강화나 편법 증여 등을 막겠다는 금융당국의 오랜 의지가 이번 규제를 통해 본격적으로 실행되고 있다고 해석했다. 최근 오스템임플란트 최규옥 회장의 자녀 편법 증여 의혹까지 CB 등을 통한 편법 증여는 금감원이 오랜 기간 골머리를 앓던 문제다.

오스템임플란트 최규옥 회장은 지난 2월 유니슨캐피탈코리아(UCK)-MBK파트너스 컨소시엄과의 경영권 거래에 앞서 자녀들에게 회사 CB 콜옵션을 증여했다. 자녀들은 이틀 뒤CB 콜옵션을 덴티스트리인베스트먼트의 BW(약 776억원)와 교환하기로 계약했다.

증여 시점이 문제였다. 공개매수 이후 주가가 높아질 것을 대비해서 미리 증여했다는 점이 논란의 핵심다. 공개매수 발표 이후 증여를 발표하면 양도소득세와 상관없이 더 많은 증여세를 내야 한다. 오스템임플란트는 계약 내용 일부를 변경하며 사태를 수습했다.

메자닌을 통한 지배력 강화, 편법 증여 과거에도 비일비재하게 발생했다. 실례로 이수화학은 2008년 12월 30일 운영자금 조달 목적으로 100억원의 BW를 발행했다. 발행일에 계열사인 글로벌오토트레이딩과 월드오토트레이딩이 각각 신주인수권표시증서 276만8166주와 138만4083주를 인수했다.

발행 물량의 60%에 해당한다. 이를 전량 행사하면 최대주주 등의 지분은 57.0%에서 62.6%로 5.5%p 늘릴 수 있다. 당시 지배주주의 지배권을 확대하려는 의도가 아니냐는 비판을 받았다.

한 시장 관계자는 "금융감독원은 오래 전부터 기업들의 메자닌을 활용한 지배력 강화나 편법 증여 등의 현상을 막고자 노력해왔다"며 "규제당국 입장에서는 최근 불거진 대용납입 등의 문제를 빌미로 메자닌 발행 자체를 어렵게 만드는 것이 효과적이라고 판단한 것 같다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]'자가면역질환 신약' 이노보테라퓨틱스, 미국 임상 1상 '성공적'

- [i-point]폴라리스오피스, 엔비디아 ‘커넥트’ 공식 파트너 선정

- [i-point]신성이엔지, 한국종합기술·다스코와 연료전지 발전사업 협약

- [i-point]신테카바이오, 'PEGS 보스턴 2025' 참가

- [AACR 2025]첫 구두발표 진씨커, 경쟁사 넘보는 '유전자가위 액체생검'

- [AACR 2025]이뮨온시아 'CD47' 안전성 굳히기 "경쟁약과 다르다"

- [AACR 2025]항암 신약 항체 대신 '페라틴', 셀레메디 플랫폼 데뷔전

- [AACR 2025]근거 쌓는 '루닛 스코프' 빅파마 공동연구 쇼케이스

- [변곡점 선 콜마비앤에이치]변화의 마지막 카드, 경영진 교체 '강수' 두나

- [변곡점 선 콜마비앤에이치]속절없는 주가 하락 '트리거', 주가 부양 의지 없었나

남준우 기자의 다른 기사 보기

-

- [thebell interview]허장 행공 CIO "이자 지급성 자산 확대, 사모신용 주목"

- [PE 포트폴리오 엿보기]한앤코, '안정권 진입' 라한호텔 회수 속도 높인다

- 도미누스, 건화 회수 절차 실시 검토

- [LP&Earning]'8.2% 수익률' 행정공제회, 환헤지 축소 전략 빛났다

- 태권보이의 PE 도전기

- [경찰공제회는 지금]역대 최대 순익냈지만, 투자 성적표 신뢰도 '글쎄'

- [경찰공제회는 지금]'공석 1년 이상' 주요 임원직, 선임 최대 변수 '경찰청'

- 'SK스페셜티 인센' 본 SK실트론, 한앤코 인수 반길까

- [경찰공제회는 지금]'이사회 역할' 운영위원회, 조직 개편 나선다

- [영상]실트론까지 인수할까…리밸런싱 나선 SK와 한앤컴퍼니 밀월관계