[IB 풍향계]"스팩 발기인 취득가 올려라" 주장에 IB들 '볼멘소리'금감원 간담회서 학계·연구원 등이 주장…IB 실무진들 "청산리스크 현실 간과한 주장"

남준우 기자공개 2023-04-28 07:17:54

[편집자주]

증권사 IB(investment banker)는 기업의 자금조달 파트너로 부채자본시장(DCM)과 주식자본시장(ECM)을 이끌어가고 있다. 더불어 인수합병(M&A)에 이르기까지 기업에서 일어나는 모든 일의 해결사 역할을 자처하고 있다. 워낙 비밀리에 딜들이 진행되기에 그들만의 리그로 치부되기도 한다. 더벨은 전문가 집단인 IB들의 주 관심사와 현안, 그리고 고민 등 그들의 생생한 이야기를 전달해 보고자 한다.

이 기사는 2023년 04월 26일 07:28 thebell 에 표출된 기사입니다.

국내 스팩(SPAC, 인수목적회사) 시장이 확대되면서 투자자 저변 확대와 견제 기능 등에 대한 목소리가 커지고 있다. 이에 금융감독원이 최근 관련 간담회를 개최했다. 해당 자리에서 학계·연구원 등과 IB 실무진들 간의 입장차가 뚜렷했던 것으로 알려졌다.일반 투자자보다 큰 수익을 얻는 증권사 몫을 줄이기 위해 발기인 취득가격을 보다 올려야 한다는 주장이 나왔다. IB 실무진들은 이에 '하나는 알고 둘은 모르는 처사'라는 볼멘소리를 냈다. 청산 리스크 등 증권사가 짊어질 부담을 고려하지 않은 주장이라는 평가다.

◇스팩 규모 확대에 투자자 유의사항 강조

금융감독원에 따르면 이날 간담회에는 금융감독원 인력을 포함해 김성민 한양대학교 교수, 조성훈 자본시장 연구원 선임연구위원, 박해식 한국금융연구원 선임연구위원 등과 함께 국내 증권사 IB 본부장 8명이 참석했다.

이날 간담회에 참석한 증권사별 IB 본부장급 인력은 △최신호 한국투자증권 IB1본부장 △유승창 KB증권 ECM본부장 △나유석 대신증권 IPO본부장 △박기범 한화투자증권 본부장 △배상현 IBK투자증권 기업금융본부장 △최정림 NH투자증권 본부장 △권승택 하나증권 IPO1실 실장 △조인직 미래에셋증권 IPO3팀 상무 등이다.

일반 공모시장 위축에도 불구하고 투자 안정성이 높은 스팩 IPO 실적은 최근 빠르게 증가하고 있다. 2021년 25건에 불과했던 IPO 상장은 2022년 45건으로 급증했다. 지분가치 규모는 2021년 685억원에서 2022년 1037억원으로 51.4% 증가했다.

이는 2019년부터 2022년 9월까지 합병이 완료된 스팩 54건을 대상으로 분석한 자료다. 2년간 지분가치 규모 평균은 784억원으로 IPO 규모의 8.4배에 해당한다. 규모가 커진 만큼 시장에서의 관심도 덩달아 커지고 있다.

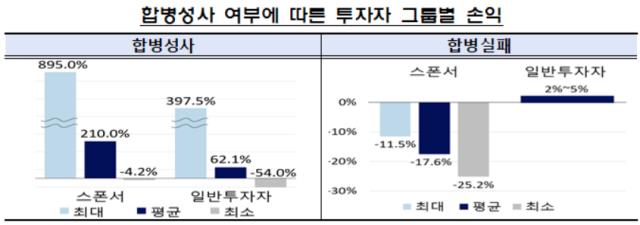

이날 간담회에서 김 교수 등을 비롯한 학계·연구원 측 인물들과 IB 본부장들 간의 입장 차가 컸던 것으로 알려졌다. 김 교수를 비롯한 인물들은 간담회에서 스팩 투자·거래 조건이 일반투자자 대비 증권사나 기관투자자 등에게 유리하게 설정되어 있다고 지적했다.

◇IB 본부장들 "청산 리스크 고려 안한 발언"

반면 발기인은 같은 기간 투자원금인 19억원의 210%에 해당하는 39억원의 이익을 얻었다. 발기인 참여 시 취득가격이 일반투자자의 절반인 주당 1000원(공모가 400억원 이상 대형 스팩은 5000원)에 불과하다. 증권사는 투자이익 외에 인수·자문수수료 등도 수취하면서 투자원금인 9억원 대비 268.7%에 해당하는 25억원의 수익을 얻었다.

이에 김 교수를 비롯한 인물들은 발기인 취득가격을 주당 1300~1600원 수준으로 올려야 한다는 주장을 펼쳤다. 기관투자자들도 IPO 배정 주식을 합병 직전 대부분 처분하기에 합병가액 적정성을 판단하기 어렵다는 의견이다. 이들에 대한 견제를 더 강화해야한다는 의미다.

이날 간담회에 참석한 IB 본부장 대부분 난색을 표한 것으로 알려졌다. 증권사의 수익성을 떠나서 해당 내용이 받아들여진다면 국내 스팩 시장 자체가 죽을 수도 있다는 의견이다. 합병 성공률이 50%에 불과한 점을 간과했다는 지적이 나온다.

일반 투자자는 청산에도 원금 손실을 거의 보지 않는다. 반면 발기인은 후순위로만 잔여재산을 청구할 수 있다. 분석 기간동안 청산된 24건의 스팩에서 발기인의 평균 손실액이 3억원, 최대 기준으로는 4억3000만원이라는 점이 이를 방증한다.

미국 시장처럼 독립형 워런트 발행·거래가 불가한 점만 놓고 보더라도 이미 상당 부분 수익을 챙길 수 있는 수단이 적다. 몇몇 IB 본부장은 간담회 이후 '하나만 알고 둘은 모르는 처사'라고 볼멘소리를 냈다는 후문이다.

한 시장 관계자는 "학계나 연구기관에서 바라보는 시각이 충분히 다를 수는 있지만 발기인 취득가격을 현재보다 높이자는 얘기는 하나만 알고 둘은 모르는 소리"라며 "청산에 대한 리스크가 존재하는 상황에서 이마저도 높여버리면 스팩을 만들려는 시도 자체가 줄어들게 될 것"이라고 말했다.

간담회를 주최했던 한 금융감독원 관계자는 "학계 차원에서 여러 의견을 말하는 과정에서 나온 내용"이라며 "증권사 실무진들 입장에서는 당연히 받아들이기 힘들 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 현대건설, '힐스테이트 죽림더프라우드' 분양 중

- [Red & Blue]새내기주 한싹, 무상증자 수혜주 부각

- 아이티센, 일본 IT서비스 시장 공략 '잰걸음'

- 소니드로보틱스, 온디바이스 비전 AI ‘브레인봇’ 공개

- (여자)아이들 '우기’, 초동 55만장 돌파 '하프밀리언셀러'

- [ICTK road to IPO]미국 국방산업 타깃, 사업 확장성 '눈길'

- [Red & Blue]'500% 무증' 스튜디오미르, IP 확보 '성장동력 발굴'

- [코스닥 주총 돋보기]피엔티, 이사회서 드러난 '중국 신사업 의지'

- [thebell note]XR 기술의 사회적 가치

- [Rating Watch]SK하이닉스 글로벌 신용도 상향, 엔비디아에 달렸다?

남준우 기자의 다른 기사 보기

-

- 소시어스·웰투시, MNC솔루션 몸값 '1.2조' 자신하는 이유는

- '클러치 플레이어' 꿈꾸는 에어인천

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

- [아시아나 화물사업부 M&A]'한투파 지원사격' 에어인천, 다크호스 등극하나

- [아시아나 화물사업부 M&A]한자리 남은 우협, '에어인천 vs 이스타' 2파전 유력

- [PE 포트폴리오 엿보기]한앤코, '인적분할' SK이터닉스 엑시트 기대감 커진다

- [아시아나 화물사업부 M&A]입찰가 두고 팽팽한 줄다리기, 가격갭 더 벌어졌다

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [아시아나 화물사업부 M&A]'제주항공+1' 우선협상대상자 복수로 뽑는다