[thebell League Table]채권시장 호황에 KB증권, 덩달아 웃었다 '11연패'[DCM/수수료] NH·한국증권 '접전'…총 수수료 2143억

윤진현 기자공개 2024-01-04 12:58:51

이 기사는 2024년 01월 02일 12:46 thebell 에 표출된 기사입니다.

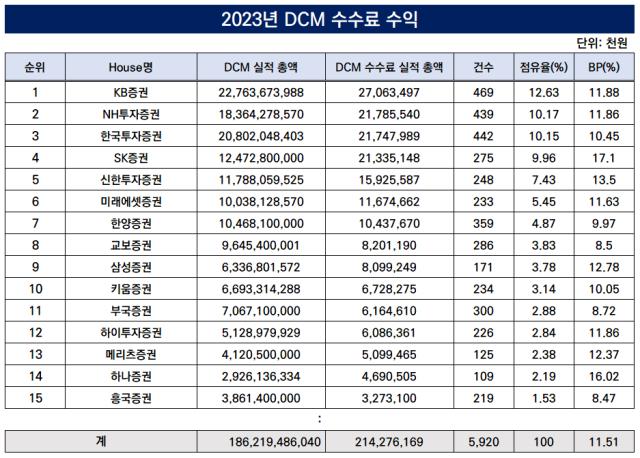

2023년 국내 공모채권(SB·FB·ABS) 발행액이 사상 최대치를 경신했다. 발행액에 비례해 하우스 역시 수수료 수혜를 입었다. 역대 최대치로 기록된 2021년 수수료 총액(2168억원)과 근사한 수익을 거뒀다.KB증권은 2023년에도 DCM(부채자본시장) 최강자 아성을 지켰다. 주관 실적 뿐 아니라 수수료 수익 부문에서도 1위에 올랐다. KB증권은 2013년부터 11년간 수수료 수익 선두를 유지했다.

이어 NH투자증권이 간발의 차로 한국투자증권을 앞질렀다. 주관 실적은 한국투자증권이 2위에 올랐으나 NH투자증권이 높은 수수료율을 기록해 따돌렸다. 총 36곳의 하우스가 부채자본시장에서 2143억원의 수익을 거둔 가운데 수수료율 역시 소폭 상승했다.

◇KB증권 11년간 '선두'…주관실적 '3위' NH, 수수료 부문 '역전'

더벨 리그테이블에 따르면 KB증권은 2023년 국내 채권 발행 시장에서 270억6350만원의 수수료 수익을 거둬 1위에 이름을 올렸다. 2022년(195억2136만원)보다 38.6% 증가했다. 이로써 KB증권은 2013년 이후 11년간 선두를 지켰다.

2023년 채권 주관 실적에서 압도적인 차이로 1위를 차지한 데 걸맞은 수수료 보상을 거뒀다. KB증권은 국내 채권 발행 시장에서 5조1056억원의 주관 실적을 쌓았다. 후발 주자들과 약 2조원의 주관 실적 차이를 보였다.

채권 종류별로 수익을 살펴보면 일반 회사채(SB) 부문은 약 144억원, 여전채(FB) 부문 22억원, 자산유동화증권(ABS) 부문 29억원 등이다.

KB증권의 뒤를 이은 건 NH투자증권이다. NH투자증권은 채권 주관 실적은 3위에 해당하지만 수수료 수익에서 2위로 올랐다. 주관실적의 경우 3조7887억원으로 2위 한국투자증권(4조242억원)과 약 2355억원의 차이를 보였다.

대신 수수료 부문에선 217억8554만원의 실적으로 한국투자증권(217억4799만원)을 앞질렀다. 불과 3755만원 차이로 역전에 성공했다. NH투자증권은 특히 SB와 FB부문에서 각각 176억원, 38억원 등의 수수료 수익을 쌓았다.

이어 SK증권(213억원)과 신한투자증권(159억원)이 4위와 5위에 올랐다. 이밖에도 미래에셋증권(116억원), 한양증권(104억원), 교보증권(82억원), 삼성증권(81억원), 키움증권(67억원) 등이 상위 10위권에 이름을 올렸다.

2023년 부채자본시장 수수료 수익은 총 2142억원으로 집계됐다. 2022년(1671억원)보다 약 500억원(28.2%) 증가한 수준이다. 특히 SB부문 수수료액이 1348억원으로 절대적인 비중을 차지했다. 이어 FB부문은 631억원, ABS 부문은 164억원 등으로 집계됐다.

이렇듯 수수료 수익이 늘어난 건 연초 발행이 증가한 데 따른 결과로 해석된다. 2022년 레고랜드 사태, 흥국생명의 콜옵션 미행사 사태 등의 일련의 이슈로 2023년 연초부터 발행이 이어졌다.

이에 2023년 상반기 이미 1353억원의 수수료 총액을 기록했다. 이는 더벨이 리그테이블 집계를 시작한 2011년 이후 역대 최대치에 해당하는 수준이다. 이후 하반기에 들어 780억원대의 수수료액을 추가로 쌓았다. 사실상 절반 이상의 금액을 상반기에 벌어들인 셈이다.

이렇듯 수수료 총액이 증가세를 보인 결과 수수료율 평균치 역시 전년과 비교해 소폭 상승했다. 2023년 DCM 시장의 전체 수수료율은 11.51bp로 기록됐다. 2022년 수수료율이 11.38bp로 최저치를 기록한 후 회복세를 보였다.

IB(투자은행) 업계 관계자는 "2022년 채권시장 경색 사태로 인해 발행이 어려웠던 대신 2023년 금리가 안정세를 보이며 수요가 늘었다"며 "그럼에도 대규모 주관사단을 선호하는 현상이 이어져 수수료율을 낮추되 주관사단을 늘리는 분위기가 이어지고 있다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [체질 바꾸는 엔씨소프트]수익성 억누르던 '개발비 부담' 덜어낸다

- [IR Briefing]충당금에도 선방한 기아, 가이던스 상향 '자신감'

- [퍼포먼스&스톡]시장 기대 못 미친 현대차, 주주환원으로 반전 노린다

- [금융권 아트 브랜딩]하나은행, 금융기능 얹어 미술품 신탁 도전

- [i-point]시노펙스, 글로벌 혈액투석 시장 정조준 '임상 돌입'

- [i-point]폴라리스오피스, 코레일 디지털 전환 지원

- [i-point]엑시온그룹, '미라클20플레이' 홈쇼핑 론칭

- [i-point]큐브엔터 "전소연과 재계약 논의 중"

- [시큐리티 컴퍼니 리포트] 'CCTV 기록 강자' 아이디스, 성공적 지주사 체제 '우뚝'

- 양종희 KB회장, 취임 1년 '비은행 성장' 약속 지켰다

윤진현 기자의 다른 기사 보기

-

- [IPO 모니터]'4수생' SK엔무브, 원점으로…국내외 증권사 RFP 배포

- [IPO 모니터]유한양행 자회사 이뮨온시아, 구주매출 '97%' 통할까

- [2024 캐피탈마켓 포럼]"금리인하 훈풍, 회사채·IPO·메자닌 전방위 조달 기회"

- 자취 감췄던 코리아세븐, '부정적' 전망 떼고 공모채 복귀

- [Company & IB]SK E&S 사모채 파트너 꿰찬 '삼성증권'…커버리지 '청신호'

- [2024 이사회 평가]'통신 1위' SKT도 못피한 성장 정체…경영성과 '최저점'

- [2024 이사회 평가]SKT 키워드 '근면성실'…회의 활발, 출석률 만점

- [2024 이사회 평가]SKT, 그룹 모범생 등극...경영성과는 '옥에 티'

- 포바이포, AI 솔루션 '픽셀 2.0' 도전…'밸류업' 정조준

- [IB 풍향계]삼성증권, 3년만에 코스피 빅딜 레코드 '눈앞'