[VC 경영분석]KB인베, 우리벤처 도전에도 은행계 순익 '왕좌' 지켜순이익 92억, 포트폴리오 평가가치 하락에도 ‘1위’ 공고…경쟁구도 심화 전망

최윤신 기자공개 2024-03-04 08:47:50

이 기사는 2024년 02월 29일 15시12분 thebell에 표출된 기사입니다

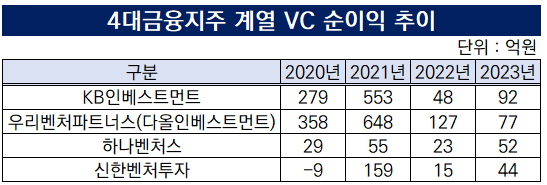

KB인베스트먼트가 은행계열 VC 중 순이익 1위 타이틀을 지켜냈다. 그간 KB인베스트먼트는 은행계 VC 중 압도적인 업력과 규모를 바탕으로 1위 자리를 공고히 해왔다. 지난해 우리벤처파트너스(옛 다올인베스트먼트)가 우리금융그룹에 편입되며 은행계 톱 VC 자리를 빼앗기는 것 아니냐는 우려가 있었지만 결국 공고한 1위 자리를 지킨 것으로 나타났다.29일 금융·벤처캐피탈업계에 따르면 KB인베스트먼트는 지난해 92억원의 당기순이익을 기록한 것으로 잠정집계됐다. 은행계열 VC 중 가장 많은 당기순이익을 기록한 것으로 파악된다. 우리벤처파트너스가 77억원을 기록해 뒤를 이었고, 하나벤처스 52억원, 신한벤처투자 44억원 등으로 4대금융지주 계열사가 공고한 1~4위 체제를 만들었다.

KB인베스트먼트는 2022년까지 은행계열 VC 중 부동의 실적 1위였다. 영업수익과 영업이익, 당기순이익에서 항상 압도적인 성과를 내왔다. 신한금융, 하나금융 등 시중은행을 보유한 금융지주 산하 VC가 성장에 속도를 내고 있지만 오랜 역사를 가진 KB인베스트먼트와의 격차가 상당했다.

그러나 지난해 우리금융그룹이 우리벤처파트너스를 인수하면서 이 같은 구도에 변화가 나타날 수 있다는 전망이 나왔다. 1981년 정부가 설립한 한국기술개발(KTBC)을 모체로 하는 우리벤처파트너스는 1세대 VC로 상당한 업력과 규모를 갖춘 회사다. 우리금융 계열사에 편입되며 은행계 VC 중 KB인베스트먼트의 공고한 1위 지위가 흔들릴 수 있다는 전망이 나왔다.

실제 2020~2022년 기준 우리벤처파트너스(당시 다올인베스트먼트)는 KB인베스트보다 높은 순이익을 거두고 있었다. KB인베스트먼트가 279억원을 기록한 2020년 358억원을 기록했고, 2021년엔 648억원이라는 역대급 순이익을 거두며 격차를 벌린 바 있다. 2022년에도 KB인베스트먼트의 순이익이 43억원에 그친 반면 우리벤처파트너스의 순이익은 133억원에 달했다.

그러나 지난해 KB인베스트먼트의 순이익이 전년대비 개선됐고, 우리벤처파트너스는 악화하면서 1위 자리엔 변동이 일어나지 않았다. KB인베스트먼트는 지난해 높은 회수실적을 바탕으로 높은 순이익을 만들어냈다.

KB인베스트먼트는 상반기 말 공정가치 평가에서 포트폴리오 기업에 높은 평가가 이뤄지며 2분기에만 133억원의 순이익이 집계됐다. 3분기에는 상장된 포트폴리오 기업에 대한 부분 회수가 잇따르며 134억원의 순이익이 잡혔다.

4분기에는 밀리의서재 엑시트를 시작하는 등 좋은 성과를 거뒀지만 198억원의 분기 순손실이 잡혔다. KB인베스트먼트 관계자는 “연말 공정가치 평가를 진행하며 포트폴리오 기업의 평가가치 하락이 반영된 영향”이라고 설명했다. 이에 따라 연간 순이익은 92억원에 그쳤다.

다만 포트폴리오 기업의 평가가치 하락 등으로 인한 연말 순이익 감소가 KB인베스트먼트만의 일은 아니었다. 대다수의 VC가 3분기 누적보다 연간 순이익이 감소한 흐름을 보였다. 4분기에 대폭 손실이 일어난 것이다. 우리벤처파트너스는 1~3분기 누적 순이익이 178억원 이었는데 연간 순이익은 77억원으로 집계됐다.

물론 신한벤처투자와 하나벤처투자 등이 전년대비 순이익을 크게 높이며 KB인베스트먼트와의 격차를 좁히고 있다. 시중은행은 아니지만 은행 금융그룹 계열인 JB인베스트먼트도 지난해 37억원의 순이익을 거뒀다. JB금융지주는 지난 2022년 메가인베스트먼트를 인수해 JB인베스트먼트로 출범한 바 있다.

KB인베스트먼트는 영업수익기준으로도 왕좌를 지킬 것이 확실시된다. 아직 영업수익은 공개되지 않은 상태이지만 3분기까지 영업수익만으로도 다른 은행계열 VC를 압도하는 수준이다. KB인베스트먼트의 지난해 1~3분기 누적 영업수익은 1612억원으로 우리벤처파트너스의 연간 영업수익 323억원을 훌쩍 상회한다.

은행계 금융지주사들이 VC 육성에 드라이브를 걸고 있지만 AUM 격차 등을 고려할 때 KB인베스트먼트의 왕좌는 아직 공고하다는 게 VC업계의 시각이다. 더벨 리그테이블에 따르면 2023년 기준 KB인베스트먼트의 AUM(VC+PE 합산)은 2조4446억원에 달한다. 우리벤처파트너스(1조4328억원)는 물론 신한벤처투자(1조5792억원)를 압도하는 수준이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [자사주 리포트]두산, 3분의 1만 소각하는 이유는

- [Financial Index/금융지주]신한금융, 부채비율 43%…우리금융 출자여력 '넉넉'

- [Financial Index/SK그룹]절반 이상 PBR '1배 미만', 체면 살린 SK바이오팜

- [Financial Index/LG그룹]그룹 자존심 지킨 에너지솔루션, 2024년 PBR '3.86배'

- [교보생명 SBI저축 인수]SBI홀딩스, '경제적 권리' 70% 합의…실속 챙겼다

- [KT 리빌딩]멈춰선 계열사 늘리기, 이제는 내실 다지기 '집중'

- [i-point]크라우드웍스, '인력양성바우처 지원사업' 공급

- GS칼텍스·현대백 회사채 최저금리…'크레딧 안정성' 부각

- [i-point]큐브엔터, 소속 걸그룹 '아이들' 컴백 확정

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'

최윤신 기자의 다른 기사 보기

-

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

- [모태 2025 2차 정시출자]국토교통혁신 분야, '비하이인베' 주목받는 이유

- [모태 2025 2차 정시출자]'메타버스 자신감' 피앤아이인베, 올해도 GP 따낼까

- [유니콘 톺아보기]IPO 잠잠한 KCD…MSTV 인수한 '1000억 CB'가 관건

- [VC 투자기업]달바글로벌, 1분기 영업익 300억…수요예측 힘실린다

- [유니콘 톺아보기]KCD, '한국소호은행' 출자 위한 투자유치 언제 나설까

- 'GK인사이츠', 첫 이사회…'글로벌 베스트 컴퍼니' 프로젝트 시동

- 혁신산업펀드, 성장지원 지원자 대거 서류 탈락

- [VC 투자기업]'CCU 1호 상장' 나선 빅텍스, 1500억 몸값 기대감

- [유니콘 톺아보기]KCD, '한국소호은행'으로 그리는 데카콘의 꿈