[돌아온 임종윤 넥스트 한미약품]'구주·신주' 거래딜 여전히 유효…OCI, 원안대로면 OK임종윤 측 협업타진…OCI 5일 이사회서 결론, 한미 4일 이사회 개최

차지현 기자공개 2024-04-04 07:34:18

이 기사는 2024년 04월 03일 15:02 thebell 에 표출된 기사입니다.

상속세, 반대매매 리스크 등 한미약품그룹 오너일가는 여전히 투자유치가 절실하다. 글로벌 PE 등의 이름이 오가면서 실제 유의미하게 딜이 진행되고 있다는 얘기가 흘러나오는 것도 이 때문이다.이런 가운데 끝난 줄로만 알았던 OCI그룹과의 통합 딜이 다시 회자되고 있다. 임종윤 사장 측근은 OCI그룹을 접촉하면서 협업을 타진하고 있다. OCI그룹 역시 완전한 '철회'를 선언하지 않고 '중단'으로 표현했다. 여전히 '구주 및 신주인수'라는 거래는 유효하다는 입장이다. 딜을 최종적으로 끝낼 지 여부는 OCI그룹의 이틀 앞으로 다가온 이사회에서 결정된다.

◇OCI그룹의 구주매입·신주인수 딜 유효, 브레이크 주체도 OCI

지난달 28일 열린 한미사이언스 정기 주총 표 대결이 임종윤·종훈 형제의 승리로 막을 내린 직후 OCI그룹은 통합 절차를 중단하겠다는 공식 입장을 내놨다. 당시 OCI그룹 측은 "주주분들의 뜻을 겸허히 받아들이며 통합 절차를 중단한다"고 말했다.

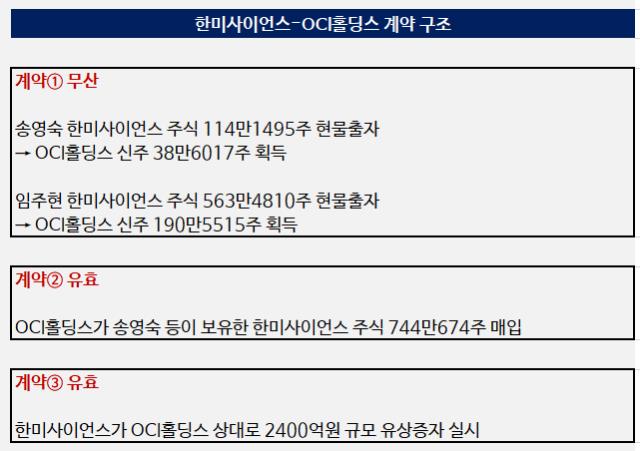

다만 OCI그룹과 한미약품그룹의 협력 가능성은 여전히 존재한다. 앞서 1월 양사가 체결한 패키지 딜 중 2건이 유효하다. 송영숙 회장이 보유 중인 한미사이언스 지분 매입, 한미사이언스를 상대로 한 3자배정 신주발행 건이다.

해당 거래의 주도권은 OCI그룹이 쥐고 있기 때문에 '브레이크' 주체도 역시 OCI그룹이다. 위약사항 등이 있어 한미약품그룹측이 OCI그룹과 계약을 먼저 깨지는 못한다. 딜의 연장 여부, 종료 결정도 모두 OCI그룹 측이 갖고 있다. 마음만 먹으면 OCI그룹 측이 구주 매입과 유상증자 등을 강행할 수 있다.

다시 말해 OCI그룹은 이사회 입성이 불발된 데 따라 중단을 선언했을 뿐이다. 주총 직후 이우현 OCI그룹 회장이 통합 결렬말고 '중단'으로 표현한 것도 이 때문다.

이런 가운데 임종윤 사장 등 오너일가가 OCI그룹과의 연을 놓지 않고 있다는 점에 주목된다. 임종윤 사장 입장에선 OCI그룹이 신주발행을 받아준다면 과반 이상의 지분을 손쉽게 확보할 수 있다.

글로벌 PE들과 지분거래로 투자유치를 하려고 해도 과반 이상의 지분확보는 필수적이다. 특히 경영권 분쟁 상황이기 때문에 이 같은 확실한 담보는 필요할 것으로 예상된다. 모녀를 설득하지 않는 한 OCI그룹이 대안이 된 셈이다.

OCI그룹이 구주와 신주를 인수하는 방식으려 한미사이언스 지분을 확보하면 27%가량을 확보할 수 있다. 임종윤 사장 측 우호지분과 합하면 과반을 뛰어넘을 수 있다.

모녀 입장에서도 단순히 PE에 지분을 매각하는 것보다는 매력적인 선택지일 수 있다. 임주현 부회장은 지분은 지키면서 송 회장은 엑시트를 할 수 있고 이에 더해 한미사이언스는 증자대금으로 자금숨통이 트일 수 있다. 사모펀드에 매각되는 걸 완강하게 반대했던 송 회장 입장에서도 OCI그룹이 파트너로 들어온다면 믿을만하다고 볼 수 있다.

한미약품그룹은 4일 이사회 개최를 앞두고 한자리에 모여 이 같은 안들을 논의할 것으로 예상된다. 3일 송 회장 집무실에서 모인다는 얘기가 회자됐지만 "확인할 길이 없다"는 게 공식입장이다.

◇OCI, 통합 딜 종료 결정 이사회 5일 개최…이틀간의 고민

OCI그룹의 입장은 어떨지에도 관심이 쏠린다. OCI그룹은 오는 5일께 열릴 이사회에서 한미약품그룹과의 통합 딜 클로징을 논의한다. 남은 이틀간 이 딜을 깰 지 말 지를 결단해야 한다.

OCI그룹 역시 한미약품그룹과의 통합 딜은 아쉬운 지점이 있다. 한국 제약산업에 거대한 족적을 남긴 한미약품의 정신을 이어갈 필요가 있다고 봤다. 상속세 이슈 때문에 경영을 지속하기 어려운 재계 경영진들을 최대한 껴안고 동행하는 좋은 본보기를 만들고 싶다는 포부도 있었다.

이에 오너가 친인척, 일부 주주들의 반대로 딜이 중단됐지만 여전히 이슈에 귀기울이며 송 회장 및 임주현 부회장과 연락을 주고 받고 있기도 하다. 물론 임종윤 사장 측이 제시한 협업 방안은 거절했다고는 전해지지만 여전히 아쉬움을 갖고 이슈를 엄중하게 지켜보고 있다. 특히 제약 바이오 사업에 대해 여전히 굳은 의지를 나타내고 있기도 하다.

하지만 갈등을 겪고 있는 모친과 형제가 뒤섞인 이사회 구성을 부담스러워 하고 있다. 통합은 어디까지나 송 회장, 임주현 부회장과 함께 하는 형태로 논의됐기 때문이다. 이 같은 딜 구조가 이어지지 않는 한 딜이 재개되기는 쉽지 않을 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- DS이앤이, 스마트 팩토리 첫발… 증축 공사 준공

- 쌍용정보통신, 1분기 매출 679억·영업손실 31억 기록

- [HLB '리보세라닙' 미국 진출기]진양곤 회장 "할 도리 다 했다, 남은 건 하늘의 뜻"

- [HLB '리보세라닙' 미국 진출기]아바스틴 왕위 잇는 '간암 타깃' 올인, '병용'으로 길 열었다

- 젬백스링크, 포니에이아이로부터 300억 투자유치

- [HLB '리보세라닙' 미국 진출기]K-바이오 모두가 주목한다, 미국 FDA 허가 결정 'D-1'

- [우리투자증권의 부활]'격전지' IB 비즈니스, 우리은행이 '열쇠' 쥐고 있다

- 드림텍, 반도체 모듈 사업 진출…인도서 모듈 양산

- 티에스넥스젠, 뉴로소나 투자로 글로벌 뇌질환 시장 진출

- [Red & Blue]엑스페릭스 품 떠나는 엑스플러스, 신사업 기대감 퍼질까

차지현 기자의 다른 기사 보기

-

- [HLB '리보세라닙' 미국 진출기]진양곤 회장 "할 도리 다 했다, 남은 건 하늘의 뜻"

- [HLB '리보세라닙' 미국 진출기]K-바이오 모두가 주목한다, 미국 FDA 허가 결정 'D-1'

- 엔데믹 직격타 씨젠, 임원 '주 6일제' 근무 강수

- [이오플로우 '인슐렛' 소송 청신호]이오플로우, 그래도 불안한 '미국 소송' 유럽·중동 전략에 쏠린 눈

- 엠비디, 첫 상용화 제품 '온코센시'…'사업성 입증' 안간힘

- [돌아온 임종윤 넥스트 한미약품]'가족화합 없었다' 인사번복 이어 송영숙 회장 해임까지

- 'AI로 신약개발' 인세리브로, 양자이득 정부 과제 수주

- IPO 가속도 셀인셀즈, 오가노이드 특허로 '장벽' 높였다

- [BIO KOREA 2024]글로벌 투자자의 K-바이오 관심, 네트워킹 행사 '북적'

- [BIO KOREA 2024]"렉라자 탄생 공신은 J&J" 유한양행 협력 잇는다