[K-배터리 파이낸스 분석]롯데알미늄, 운전자본 조절에도…FCF 3년 연속 적자[양극박]②작년 순차입 1600억에 재무부담 가중, 부채비율 90%→122%

박기수 기자공개 2024-05-22 08:17:27

[편집자주]

광풍이 몰아쳤던 2020년대 초반을 지나고 국내 배터리 사업은 새로운 국면에 접어들었다. 유럽, 미국 등에서 전기차 수요가 감소하고 이에 배터리 관련 기업들의 수익 전망이 전보다 어두워졌다. 손익의 악화는 부정적이지만 '이보 전진'을 위한 성장통일 수도 있다. THE CFO는 2024년 현재 한국 배터리 밸류체인에 속한 기업들의 재무 현주소와 향후 과제를 짚는다.

이 기사는 2024년 05월 14일 13시06분 THE CFO에 표출된 기사입니다

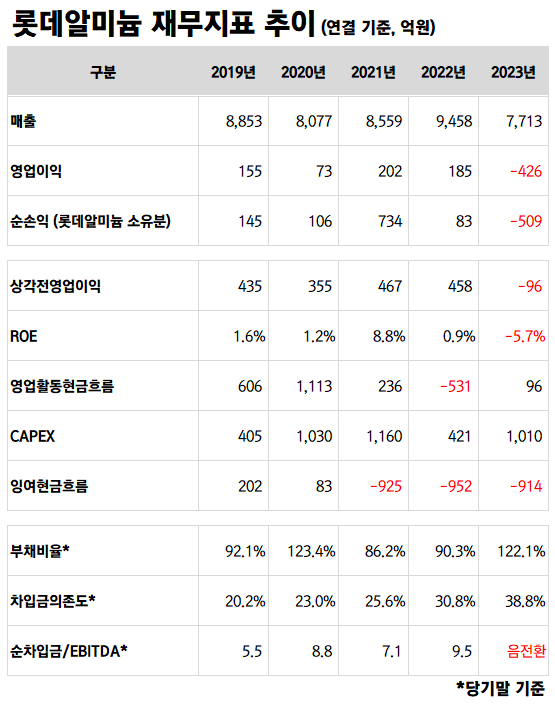

롯데알미늄이 3년 연속 잉여현금흐름(Free cash flow, FCF) 적자를 기록했다. 현금 구멍을 메꾸기 위해 조달에 나선 롯데알미늄은 부채 관련 재무지표도 일전에 비해 상승했다.14일 금융감독원 전자공시시스템에 따르면 롯데알미늄은 작년 연결 기준 FCF로 -914억원을 기록했다. 2021년과 2022년 FCF -925억원, -952억원을 기록한 후 3년 연속 FCF 적자다.

3년 연속으로 잉여현금이 부족했다는 점은 같지만 속사정은 매년 달랐다. 그중 가장 내용이 좋지 않았던 해는 작년이다. 작년은 알루미늄 가격 하락이 판가에 영향을 미쳐 영업활동이 매우 부진했던 해다. 롯데알미늄은 작년 연결 기준 매출과 영업손익으로 각각 7713억원, -426억원을 기록했다. 당기순손익은 -509억원을 기록했다.

롯데알미늄의 영업손익 적자 전환은 2017년 이후 처음이다. 순손익 적자 전환은 금융감독원 전자공시가 시작된 1999년 이후 처음 있는 일이다.

특히 작년 '매출'에서 롯데알미늄의 비우호적 영업환경이 체감된다. 작년 롯데알미늄의 매출은 7713억원으로 2022년 9458억원 대비 18.4% 하락했다. 런던메탈거래소(LME) 알루미늄 가격은 작년 톤당 2251.6달러로 2022년 2707달러 대비 약 20% 하락했다. 원재료 가격의 급락이 판가에 반영됐고 매출과 수익성에 악영향을 미쳤다.

이에 롯데알미늄은 작년 운전자본 조절을 통해 영업활동현금흐름을 최대한 마련했다. 쉽게 말해 줄 돈은 나중에 주고 받을 돈은 최대한 빨리 회수했다는 의미다. 재고 사이즈도 크게 줄였다. 순손실 규모는 상당했던 것과 달리 영업활동현금흐름은 96억원을 기록했다. 다만 작년 자본적지출(CAPEX)로 1010억원을 기록하면서 대규모 FCF 적자를 기록했다.

2022년의 FCF 적자는 운전자본투자 때문이었다. 당해 롯데알미늄은 매출 9458억원, 영업이익 185억원을 기록했다. 다만 재고와 선급금 증가, 매입채무 감소 등 운전자본에만 737억원의 현금을 태우면서 영업활동현금흐름으로 -531억원을 기록했다. 여기에 2022년 자본적지출(CAPEX) 421억원이 더해져 -952억원의 FCF를 기록했다.

2021년의 FCF 적자는 영업활동현금흐름 창출력 대비 많은 CAPEX 투자 때문이었다. 당해 롯데알미늄의 영업활동현금흐름은 236억원이다. 다만 CAPEX로 1160억원을 투입하면서 FCF 적자를 냈다.

3년 연속 FCF 적자를 기록하면서 롯데알미늄의 부채 부담은 점차 가중되고 있다. 작년 말 연결 기준 부채비율은 122.1%로 2022년 말 90.3% 대비 31.8%포인트 높아졌다. 차입금의존도는 작년 말 연결 기준 38.8%로 2022년 말 30.8%보다 8%포인트 높아졌다.

작년 롯데알미늄의 순차입은 1598억원이었다. 주요 조달 활동은 2344억원의 단기 차입이었다. 2022년에는 1341억원의 순차입을 기록했다.

한편 롯데알미늄은 지난 달 1일 자로 사업 부문을 △롯데알미늄비엠(양극박·일반박) △롯데알미늄피엠(캔·연포장·골판지·생활용품·PET병)으로 물적 분할했다. 롯데알미늄비엠은 양극박 투자를 위한 자금 조달에 나선다는 계획이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]인텔리안테크, HD현대와 무선통신기술 '맞손'

- [AACR 2025]제이인츠 임상의가 본 JIN-A02 기술이전 전략 "타깃 구체화"

- [i-point]메타약품, 분기 기준 '역대 최대 실적' 달성

- [Company Watch]1년만에 IR 무대 선 세아메카닉스, ESS 부품 수주 예고

- 휴온스랩, 92억 투자 유치…반년만에 밸류 두배 껑충

- [HB그룹은 지금]알짜빌딩에 세종 신사옥까지, 그룹 안전판 '부동산'

- [코스닥 유망섹터 지도]'보냉재 강자' 동성화인텍, 시장확대 수혜 전망

- [Company Watch]한중엔시에스, 미국 생산거점 확보 나선다

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

- [모태 2025 2차 정시출자]에이벤처스, 'Co-GP' 몰린 스케일업서 승기 잡을까

박기수 기자의 다른 기사 보기

-

- 한화에어로스페이스가 소명해야 할 것

- [조선업 리포트]삼성중공업, 3년만에 FCF '플러스' 전환…4883억 순상환

- [조선업 리포트]삼성중공업, 관과의 '연결 고리' 강화

- [밸류업 성과 평가]DB손보, 금융권 2위…메리츠에 모자랐던 '한 끗'은

- [밸류업 성과 평가]포스코홀딩스, 업황 악화에 고전…밸류업 '하위권'

- [Financial Index/한화그룹]그룹 전반 차입 부담 심화, 에어로 유증만으로 될까

- [밸류업 성과 평가]'10위권 밖' HMM, 마의 PBR 1배 '벽'

- [밸류업 성과 평가]HD현대일렉트릭, 밸류업 1위 영예…실적·주가 완벽 뒷받침

- [밸류업 성과 평가]코스닥 기업 80%가 TSR 마이너스, 밸류업 의지 절실

- [조선업 리포트]사업부에 힘 싣는 한화오션, 관료 출신 사외이사도 영입