[비상장사 재무분석]'신조선 투자' 2조 더 남은 SK해운, 재무 부담은③5년간 1.5조 지출, 연평균 3000억…현금창출력 개선, 노후선 매각으로 보완

고진영 기자공개 2024-09-19 08:13:17

[편집자주]

비상장사는 공개하는 재무정보가 제한적임에도 필요로 하는 곳은 있다. 고객사나 협력사, 금융기관 등 이해관계자들이 거래를 위한 참고지표로 삼는다. 숨은 원석을 찾아 투자하려는 기관투자가에겐 필수적이다. THE CFO가 주요 비상장사의 재무현황을 조명한다.

이 기사는 2024년 09월 11일 07시31분 THE CFO에 표출된 기사입니다

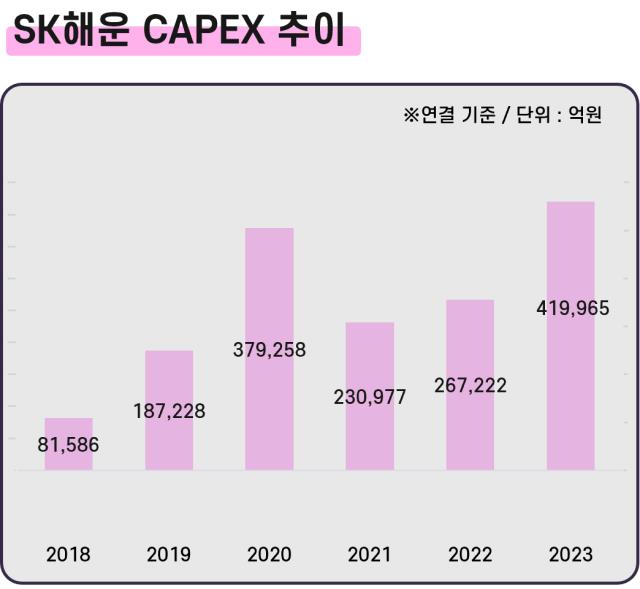

SK해운은 지난 몇년 장기계약을 중심으로 사업을 재편하는 과정에서 새로운 선박을 연이어 계약에 투입했다. 선박 확보는 필연적으로 지출 확대를 가져왔다. 5년간 1조원 이상을 신조선 투자에 썼는데 앞으로 지급해야할 대금만 2조원 이상 남았다. 다만 현금창출력도 빠른 속도로 좋아지면서 재무적 부담을 상쇄 중인 것으로 보인다.2023년 SK해운이 지출한 CAPEX(자본적지출)는 연결 기준으로 4200억원이다. 2018년만 해도 800억원 수준에 불과했는데 이듬해 2배 이상 급증했고 이후로도 매년 수천억원대를 썼다. 최근 5년간 추이를 보면 총 1조4885억원, 연평균 3000억원 규모가 자산 취득을 위해 빠져나갔다. 대부분 선박과 관련된 지출이다.

실제로 SK해운은 사업구조를 재편하면서 2019년부터 올해 3월까지 초대형 원유운반선(VLCC) 10척, LNG운반선 4척, 초대형 가스운반선(VLGC) 4척 등 21척을 새로 지었다. 2023년 말 기준 SK해운은 추가로 약 10척의 선박을 건조 중이며 지급해야 할 잔여 선가는 2조2000억원 수준이다. SK해운은 이중 올해와 내년에 약 1조원씩을 내고 2026년 나머지를 지불한다.

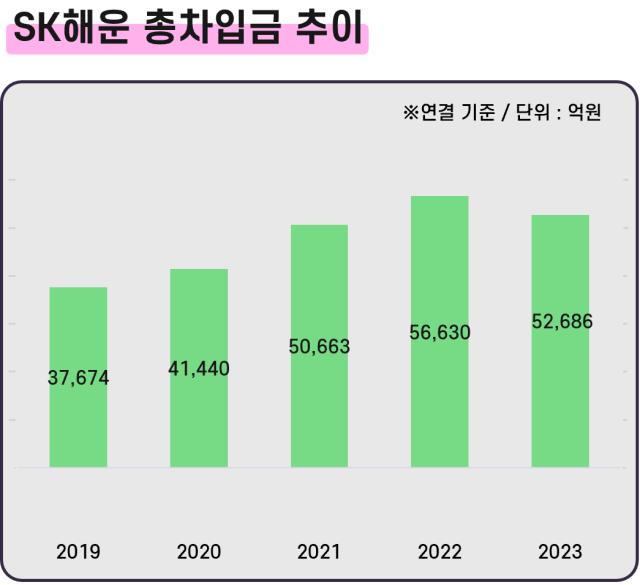

신조선 투자가 이어지면서 SK해운은 2019년 3조7000억원대였던 연결 총차입금이 작년 말 5조2686억원으로 확대됐다. 608억원의 전환주식을 제외한 금액이다. 차입금 가운데 가장 큰 부분을 차지한 것은 장기미지급금으로 3조9000억원을 기록했다.

장기미지급금은 국적취득조건부 나용선계약(BBCHP, Bare Boat Charter Hire Purchase)과 관련한 선박금융 차입금이다. BBCHP 선박금융구조란 해운사가 해외 SPC와의 나용선(BBC)계약에 따라 용선료 지급을 마치면 소유권을 취득(Hire Purchase)하는 방식을 말한다. 국내에서 이뤄지는 선박금융은 대부분 BBCHP로 계약되고 있다.

SK해운의 경우 ‘C.Freedom’호를 비롯한 57척에 대해 BBCHP를 채결해둔 상태다. 대부분은 한국가스공사, SK E&S, SK에너지 등과의 장기물량수송계약에 기반한 계약인데 미상환 선가액은 차입금에 포함된다. 또 계약과 관련해 선박, 선박금융리스채권을 담보로 제공하고 있다.

이밖에 금융기관에서 대출한 차입금이 작년 말 4578억원, 사채는 2974억원 있었다. 총차입금 전체에서 1년 내 갚아야 하는 유동성 차입금은 1조5000억원 수준으로 약 29%를 차지했다. 장기미지급금 대부분(3조2000억원)이 비유동성이다 보니 차입구조가 상당히 장기화돼 있다. 그러나 아직 남아있는 신조선 투자 부담을 고려하면 SK해운의 차입 규모는 앞으로도 확대가 불가피할 전망이다.

다만 새로 건조하는 배들이 차례로 계약에 투입될 계획인 만큼 차입이 늘어나는 동시에 현금창출력 역시 같이 좋아질 것으로 보인다. SK해운은 건조 중인 배 10척 가운데 2척을 2024년, 7척은 2025년, 2026년 1척을 인도받는다. 이 선박들은 카타르에너지(Qatar Energy) 등과의 장기운송계약에 투입될 예정이다.

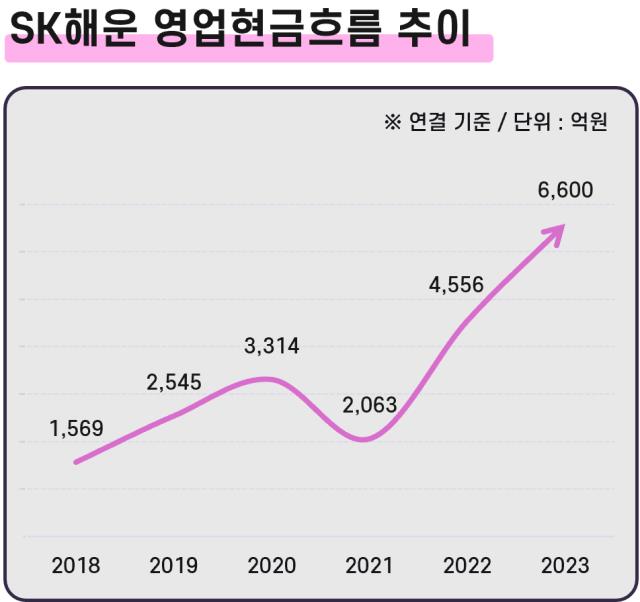

SK해운의 영업활동현금흐름은 2018년 1500억원을 조금 넘겼을 뿐이지만 EBITDA(상각전영업이익)가 증대되면서 2019년 2500억원대로 뛰었고 2022년 4000억원을 돌파, 지난해는 6600억원을 기록했다. 현금성자산(1613억원) 대비 크게 비대한 차입금 규모에도 불구 상환여력을 낙관할 수 있는 것은 이런 흐름을 고려해서다.

또 SK해운은 낡은 배를 팔아 소요 자금 일부를 충당하고 있다. 2017년 이후 28척이 넘는 벌크선을 매각하거나 반선했으며 지난해도 원유선, 석유제품선 등 유형자산을 처분해 3431억원의 현금이 들어왔다. 투자 확대 탓에 2020년과 2021년 말 마이너스(-)를 나타냈던 잉여현금흐름이 지난해 말 2400억원으로 점프한 배경이다. KC-1 화물창 선박과 관련한 승소금 1480억원이 2023년 유입된 것도 현금흐름 부담을 덜어줬다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

고진영 기자의 다른 기사 보기

-

- [Financial Index/현대차그룹]넘치는 캐시…상장사 '순현금'만 24조

- [Financial Index/현대그룹]그룹이익 29조 '주춤'…완성차 의존도 80% 넘었다

- [Financial Index/현대차그룹]그룹 매출 3년간 120조 늘었다…완성차 50% 점프

- [Financial Index/현대차그룹]배당도 못 살렸다…절반 이상은 TSR 마이너스

- [Financial Index/현대차그룹]PBR도 계열 파워…현대오토에버, 5년 평균 '3배'

- [Financial Index/현대차그룹]날개 단 현대로템, 그룹 ROE 압도…건설·철강은 '시들'

- [재무전략 분석]영업권 '줄손상' 카카오…여전히 3.7조 잔존

- [밸류업 성과 평가]81위 랭크된 LG화학, 빚 부담 버겁다

- 카카오, 점프는 끝났다

- [밸류업 성과 평가]PBR 저평가 롯데쇼핑, 장기 성장 노린 자산 재평가