[보험사 할인율 영향 점검]높은 민감도 보인 교보생명, 킥스비율 30%p 하락1.3조 감소한 순자산 가용자본 축소로 이어져…불가피했던 대규모 후순위채 발행

이재용 기자공개 2024-10-23 12:54:46

[편집자주]

국내 보험사의 지급여력비율이 하향 곡선을 그리고 있다. 주요 요인으로는 할인율 인하가 꼽힌다. 금융당국은 보험사의 보험부채 산출이 경제적 실질에 부합하도록 할인율 산출 기준 현실화를 진행 중이다. 통상적으로 할인율이 떨어지면 보험부채 평가액이 커지고 자본은 줄어 지급여력비율이 하락한다. 금융당국의 할인율 현실화 방안을 들여다보고 이에 따른 회사별 지급여력 변동 영향 등을 점검해 본다.

이 기사는 2024년 10월 21일 15시57분 THE CFO에 표출된 기사입니다

교보생명보험은 시장금리 및 할인율 인하에 높은 민감도를 보였다. 대형사로 분류되는 상위 5개 생명보험사 중에서도 지급여력(K-ICS·킥스)비율 하락 폭이 가장 컸다. 올해 상반기 말 기준 보험·주식위험에 대한 경과조치 적용 전 킥스비율은 161%로 반기 동안에만 30%포인트 이상이 떨어져 나갔다.실제 연결자본변동표상 보험계약자산(부채) 순금융손실 규모는 1년 사이 1조원 이상 확대된 것으로 확인된다. 해당 항목을 포괄하는 기타포괄손익의 누계액은 올해 상반기 말 기준 마이너스(-) 9500억원에 달한다. 보험·투자이익 발생으로 이익잉여금을 더 쌓았지만 지급여력 하락을 방어하기엔 부족했다.

◇킥스비율 193.78%→161.24%…7000억 규모 후순위채로 보강

반기보고서에 따르면 올해 상반기 교보생명의 경과조치 전 킥스비율은 161.24%로 집계됐다. 지난해 말 193.78%보다 32.54%포인트 하락했다. 하반기 7000억원의 후순위채권이 산입되기 전 수치다. 보험위험 및 주식·금리위험 경과조치 후에는 213.98%까지 올라가지만 이는 근본적인 재무 체력이라고 할 수 없다.

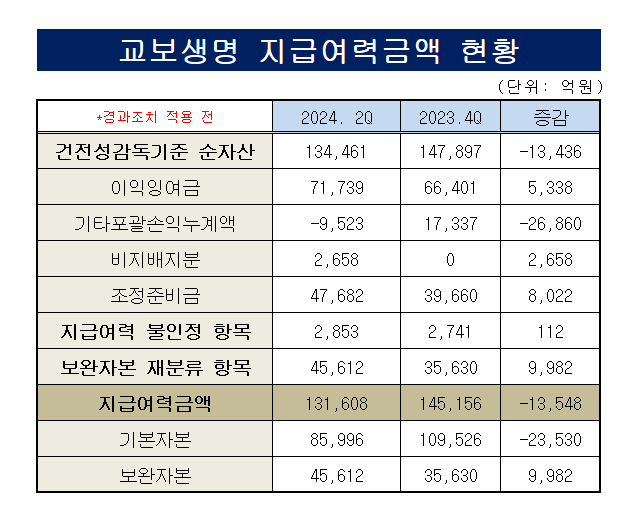

킥스비율의 분자인 지급여력금액(가용자본)은 14조5156억원에서 13조1608억원으로 1조3548억원 줄었고 분모인 지급여력기준금액(요구자본)은 7조4909억원에서 7조1623억원으로 6714억원 증가했다. 경과조치를 적용할 경우 가용자본 값은 같지만 요구자본의 규모가 6조1504억원으로 감소하는 효과가 발생한다.

재무 상태를 들여다보면 가용자본을 구성하는 양대 축 중 하나인 기본자본은 10조9526억원에서 8조5996억원으로 감소했다. 순자산이 1조3436억원 줄어든 영향이 컸다. 기본자본은 건전성감독기준 재무상태표상의 순자산에서 지급여력금액 불인정 항목과 보완자본으로 재분류하는 항목을 차감한 금액이다.

순자산의 하락을 초래한 항목은 평가손익 등이 반영되는 기타포괄손익누계액이다. 같은 기간 순자산을 구성하는 이익잉여금과 조정준비금이 각 5338억원, 8022억원 증가하고 없던 비지배지분이 2658억원 산입됐으나 2조원 이상 줄어든 기타포괄손익누계액의 감소폭을 메꿀 순 없었다.

기타포괄손익누계액은 1조7337억원에서 손실 전환해 -9523억원을 기록했다. 금융당국의 보험부채 할인율 현실화와 시장금리 하락이 맞물리면서 보험부채 산정의 할인율이 인하한 영향이다. 실제 교보생명의 연결 자본변동표상의 기타포괄손익누계액 항목을 들여다보면 그 영향을 가늠할 수 있다.

지난해 초부터 상반기까지 기타포괄손익의 보험계약자산 순금융손실은 6977억원 수준이었다. 올해 상반기에는 해당 손실이 1조8429억원으로 확대됐다. 별도 기준 순금융손실도 1조8335억원에 달한다. 자본변동표는 K-IFRS 연결재무제표 기준으로 작성돼 건전성감독기준과는 일부 차이가 있으나 변동 흐름에는 큰 차이가 없다.

◇보험부채 증가로 관련 생명장기손해보험위험 증가

보험부채 할인율은 킥스비율 분모인 요구자본에도 부정적인 영향을 미친다. 할인율이 낮아지면 보험부채 평가액이 커지면서 관련 금리위험과 보험위험도 증가한다. 교보생명도 요구자본 증가의 원인으로 역시 금감원 부채 할인율 인하로 인한 보험위험액 증가 등을 꼽았다.

실제 교보생명의 요구자본은 반기 만에 6714억원 늘었다. 교보생명의 경우 할인율 인하는 금리위험을 내포하는 시장위험보다 보험위험에 큰 영향을 준 것으로 보인다. 올해 상반기 동안 생명장기손해보험위험액이 2630억원 늘었다. 총규모는 5조1198억원이다.

구체적으로 대재해위험을 제외한 생명장기손해보험의 측정대상부채(충격전 평가금액)는 지난해 말 87조9581억원에서 올해 91조3496억원으로 3조3915억원 늘었다. 하위위험액은 장해질병위험 2조8083억원, 해지위험 2조6935억원, 사업비위험 9386억원 등으로 집계된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

이재용 기자의 다른 기사 보기

-

- [Sanction Radar]GA 해킹 정황…고객 개인정보 유출에 '촉각'

- [보험사 기본자본 점검]한화손보, '자본의 질' 유지 방안은

- [보험사 기본자본 점검]흥국생명, 경과조치 뺀 실질 손실흡수력 제고 숙제

- [보험사 기본자본 점검]메리츠화재, 계리·경제가정 변경에도 손실흡수력 유지

- KB라이프, 비우호적 환경 딛고 실적 반등 전환

- [Sanction Radar]분조위, 기업은행 디스커버리펀드 배상율 80% 결정

- [Sanction Radar]공정위, 은행 LTV 담합 제재 착수…조단위 과징금 전망도

- [보험사 기본자본 점검]동양생명, 대내외 '충격 민감도' 완화 숙제

- [Policy Radar]금감원, 보험 판매채널 관리·감독 수위 높인다

- [보험사 기본자본 점검]NH농협생명, 경과조치·보완자본 뺀 손실흡수력은