오리온 '러시아 외형 성장', 아쉬운 '루블화' 가치 하락 '환율 효과' 제외시 영업익 13% 성장, 생산 확대 박차

홍다원 기자공개 2024-05-27 13:56:30

이 기사는 2024년 05월 22일 14:54 THE CFO에 표출된 기사입니다.

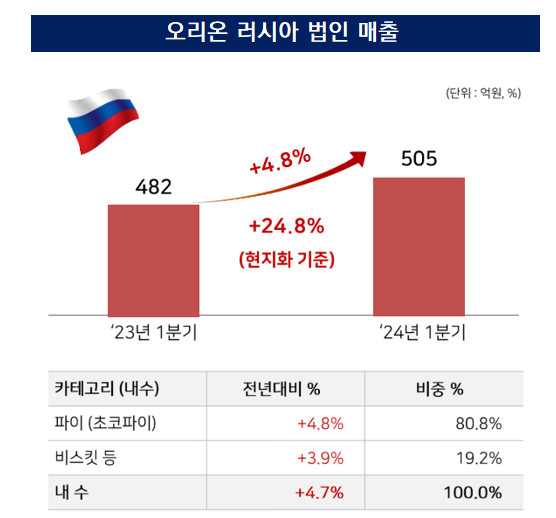

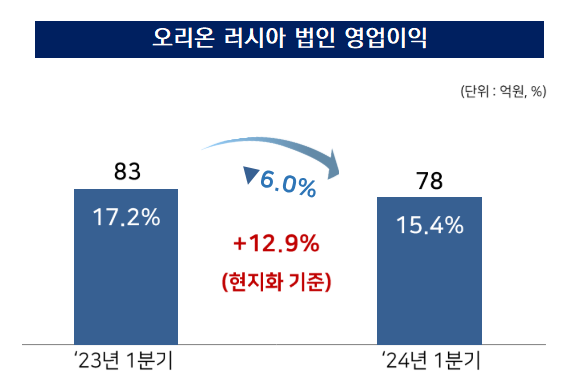

오리온 러시아 법인(Orion International Euro LLC)이 현지 화폐인 루블화 약세 영향으로 수익성 타격을 입었다. 루블화 가치가 하락하면서 원화 기준 러시아 법인 1분기 실적이 전년 대비 역성장했다. 오리온은 루블화 약세에도 외형 성장이 이뤄지고 있는 만큼 공장 생산 라인을 늘려 수익성 방어에 나서겠다는 입장이다.22일 오리온 사업보고서에 따르면 러시아 법인은 올해 1분기 매출액 505억원, 영업이익 78억원을 기록했다. 이는 전년 대비 매출은 4.8% 늘었지만 영업이익은 6% 줄어든 수치다.

수익성이 하락한 배경에는 환율 효과가 컸다. 러시아는 전쟁으로 인한 불확실성이 높아지면서 루블화 가치 폭락이 이어지고 있기 때문이다. 루블화 대비 원화 환율은 2023년 1분기 기준 0.1743에서 올해 1분기 0.1464로 16% 하락했다.

환율 영향으로 제조원가율과 운송비 평균 단가도 상승했다. 러시아 내에서는 원재료를 달러로 매입하는데 루블화 가치가 하락(루블-달러 환율은 상승)해 원재료 비용과 판매관리비 등 지출하는 비용이 늘어난 것이다. 2023년 1분기 436억원이었던 판매관리비는 올해 1분기 588억원으로 34.8% 증가했다.

반면 환율 효과를 제외하고 루블화 기준으로 보면 1분기 러시아 법인 매출과 영업이익은 전년 동기 대비 각각 24.8%, 12.9% 늘어났다. 현지 화폐 기준으로는 성장을 이어가고 있는 셈이다. 러시아 법인 매출의 80%는 파이류(초코파이 14종 포함)에서 나온다. 이중에서도 초코파이 오리지널이 차지하는 비중은 61.3%에 달한다.

오리온은 2023년 상반기 트베르 구공장 생산 라인을 신공장으로 옮기는 작업을 마무리했다. 트베르 신공장 안에서의 초코파이 라인 생산 가동을 본격화하면서 매출이 확대됐다는 설명이다. 이외에도 파이 포트폴리오를 확대하기 위해 후레쉬파이 생산을 추가했다.

생산 강화에 집중하고 있지만 루블화 약세가 이어지고 있는 점은 문제다. 추후 실적 역시 현지 성장에도 불구하고 악화할 수 있기 때문이다. 실제 4월에도 러시아 루블화 대비 원화 환율은 -9.6%를 기록했다. 이는 중국 위안화(-1.6%)와 베트남 동화(-3.2%) 대비 원화 환율보다 큰 폭으로 하락한 수치다. 4월 러시아 법인 영억이익은 2023년 25억원에서 22억원으로 12% 감소했다.

오리온은 루블화 약세 속에서도 늘어난 생산 라인을 바탕으로 외형 확장에 집중할 예정이다. 오는 2분기에는 거래처를 확대해 시장 공급량을 확대해 나갈 전망이다. 후레쉬파이와 젤리 입점 및 분포를 늘려 러시아 내수 시장 공략은 물론 인근 국가 등으로도 영역을 넓힐 예정이다.

오리온 관계자는 "루블화 기준으로는 러시아 현지 매출액과 영업이익이 각각 두 자릿수 성장을 이뤘다"며 "연결 기준으로 공시할 때는 원화로 작성하다보니 역성장한 데에는 환율 영향이 반영됐다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략

홍다원 기자의 다른 기사 보기

-

- [네이처리퍼블릭은 지금]원조 'K-뷰티' 발판으로 '글로벌 공략' 힘 싣기

- [2024 더벨 유통 포럼]"'K-유통' 브랜드화 전략으로 글로벌 공략해야"

- [네이처리퍼블릭은 지금]1세대 로드숍, '온라인·오프라인' 투 트랙으로 재도약

- 김상현 롯데 부회장 "외형·수익 잡는 '트랜스포메이션 2.0' 집중"

- [2024 상반기 유통가 시총 리뷰]'어가 하락'에 웃는 참치, 다음 모멘텀은

- [2024 상반기 유통가 시총 리뷰]효자 '검은 반도체', 글로벌 수요 입증 '관건'

- [thebell note]무근본이 '근본' 된 롯데리아

- 한우 기업 품는 대상홀딩스, '볼트온' 외형 확장

- [하이트진로 투자 포트폴리오]미래는 '푸드테크', 포트폴리오 간 시너지 노린다

- 더네이쳐홀딩스, '이익잉여금' 발판 배당 확대할까