[발행사분석]SLL중앙, 최대 800억 조달…연내 차환자금 선제 확보11일 수요예측…금리밴드 상단 1년물 6%, 2년물 6.6%

백승룡 기자공개 2025-03-10 08:08:29

이 기사는 2025년 03월 06일 13시54분 thebell에 표출된 기사입니다

드라마 제작사 에스엘엘중앙(SLL중앙)이 회사채 시장을 찾아 최대 800억원을 조달한다. 연내 차입금 상환자금을 선제적으로 확보, 기업공개(IPO) 전까지 차환 부담을 낮추려는 목적으로 풀이된다. 이자율은 만기별로 최대 연 6%대를 제시하면서 지난해 대비 1%포인트 낮췄다.6일 투자은행(IB) 업계에 따르면 SLL중앙은 이달 11일 수요예측을 거쳐 400억원 규모 회사채 발행에 나선다. 수요예측 결과에 따라 최대 800억원까지 증액 가능성을 열어뒀다. 트랜치(tranche)는 1년물 150억원, 2년물 250억원으로 구성할 예정이다. 공모 희망금리밴드 상단은 1년물 연 6.0%, 2년물 연 6.6%를 각각 제시한다. 주관업무는 NH투자증권과 신한투자증권이 공동으로 맡았다.

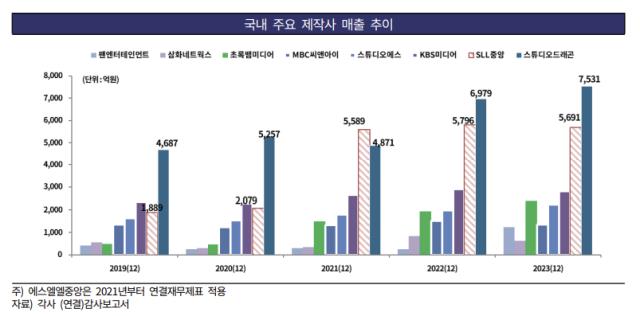

SLL중앙은 스튜디오드래곤과 양강 구도를 형성하고 있는 드라마 제작사다. 지분 53.82%를 보유하고 있는 콘텐트리중앙이 최대주주다. 현재 신용등급은 △한국신용평가·한국기업평가 BBB0(안정적) △나이스신용평가 BBB0(부정적) 등으로 나뉘어 있다. 한국기업평가는 지난해 초까지만 해도 BBB+ 등급을 부여했지만, 적자가 지속되자 BBB0 등급으로 낮춘 상태다.

SLL중앙의 공모채 발행은 지난해 1월 이후 14개월 만이다. 당시 SLL중앙은 500억원 규모 모집에 나서 760억원의 매수주문을 확보, 발행액을 740억원까지 증액했다. 금리는 1년물 7%, 2년물 7.59%로 정해졌다. 불과 1년여 만에 발행시장을 찾은 SLL중앙은 만기별로 금리밴드 상단을 100bp(1bp=0.01%포인트)씩 낮춰서 제시한 것이다.

SLL중앙의 신용등급 자체는 BBB+, BBB0 스플릿에서 BBB0 등급으로 하향 조정이 이뤄졌지만, 시장금리 하락 덕분에 밴드 상단을 낮춘 모습이다. 지난해 발행 당시 BBB0 등급의 민평평균금리는 1년물 7.0%, 2년물 8.3% 수준이었다. 현재 BBB0 등급민평금리는 1년물 5.5%, 2년물 6.8% 안팎으로 각각 150bp 낮아진 상태다. SLL중앙의 금리밴드 상단 하락 폭보다 시장금리 하락 폭이 더 큰 셈이다.

이번 조달은 연내 만기가 돌아오는 회사채 차환자금을 선제적으로 확보하려는 목적으로 풀이된다. SLL중앙은 이달 말 100억원 규모의 사모채 만기가 돌아오는 것을 필두로 △4월 100억원 △6월 140억원 △8월 60억원 △9월 390억원 등 올해 총 790억원의 회사채 만기를 앞두고 있다. 이번 증액 목표금액과 거의 일치하는 규모다.

증액 발행까지 성공하게 되면 IPO 전까지 차환 부담을 덜 수 있을 것으로 보인다. SLL중앙은 당초 2024년까지 상장을 마칠 예정이었지만, 적자가 지속되면서 내년 3월까지 상장 시일을 미뤄둔 상태다. SLL중앙은 지난해 1~3분기 누적 영업이익도 293억원 적자를 기록했다. 내년 초 상장을 위해서는 올해 흑자 달성이 이뤄져야 한다.

박세영 나이스신용평가 실장은 “캡티브 채널인 JTBC를 통해 제작 드라마를 방영·유통하는 구조로 일정 수준 사업 안정성을 확보하고 있다”면서도 “국내 광고시장 침체가 장기화되고 콘텐츠 제작비는 증가하면서 캡티브 채널에 대한 공급이 어려워져 매출이 감소하는 상황”이라고 짚었다.

이어 “향후 캡티브 채널 공급 정상화와 리쿱률(제작비 회수율) 개선, 종속기업 윕(wiip) 제작 정상화에 따른 실적 개선에 따라 수익성 회복 여부가 결정될 것으로 보인다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 금감원-롯데손보, 후순위채 콜옵션 기싸움 본질은

- 롯데손보, 콜옵션 대응 '사모 후순위채' 완주할까

- [아이티켐 IPO]2차전지로 영토 확장, 소재사업 '확장성' 주목

- [세미파이브 IPO]관세 리스크 뚫고 해외 NDR…글로벌 기관 스킨십 '방점'

- [도우인시스 IPO]손바뀜 1년여만에 상장 결실, 2년 의무보유로 안전판

- [IB 풍향계]'토종 IB' 명맥 잇는다…KB증권 외평채 주관 '최초'

- 펫프렌즈, 실적 개선 본격화…IMM PE는 엑시트 '고심'

- '비플레인' 운영사 모먼츠컴퍼니 매각 본격화, 삼일PwC와 맞손

- '매각 절차 지연' DIG에어가스, 희망 가격 낮아지나

- VIG, 카카오모빌리티 인수금융 주선단 꾸렸다

백승룡 기자의 다른 기사 보기

-

- 금감원-롯데손보, 후순위채 콜옵션 기싸움 본질은

- [Rating Watch]등급 상향 기대감 LG CNS, 남은 트리거 ‘차입금의존도’

- 젝시믹스, 중국 공략 가속화…매장 4곳 추가 오픈

- [증권사 생크션 리스크 점검]키움 최근 5년간 중징계 '제로'…발행어음 인가 '청신호'

- GS칼텍스·현대백 회사채 최저금리…'크레딧 안정성' 부각

- 계열분리 SK스페셜티, 최대 3500억 회사채 조기상환 착수

- CJ CGV 신종자본증권 발행 연기…분기실적 기반 IR '총력'

- [IB 풍향계]IPO 조직 안정세 미래에셋, 리그테이블 선두 탈환 '시동'

- 고려아연 1조 사모채 전액 조기상환…공모채 더해 CP 활용

- [2025 캐피탈마켓 포럼]"기관 단타 IPO 시장, 개인에게 수익 이전"