현대산업개발, 줄지않는 '연체' 매출채권 수익성 악화·매출채권 부담 이중고..정상채권 비중 절반도 안돼

최욱 기자공개 2013-05-06 09:31:21

이 기사는 2013년 05월 06일 09:31 thebell 에 표출된 기사입니다.

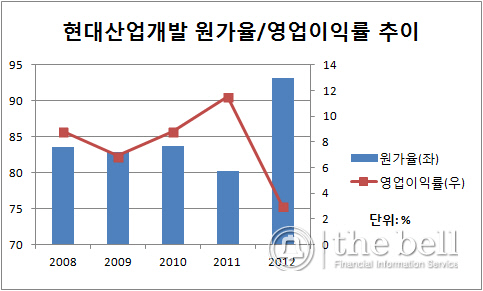

현대산업개발의 지난해 영업실적에서 눈에 띄는 점은 영업이익률 하락과 원가율 상승이다. 영업이익률은 최근 5년 동안 가장 낮은 3%를 기록했다. 80%대 초반을 유지하던 원가율은 지난해 90%대로 치솟았다.올해 1분기 실적에서도 나타났듯이 그동안 효자 노릇을 톡톡히 했던 자체사업의 수익성 악화가 전반적인 실적 저하로 이어지고 있는 모습이다.

연체된 매출채권 역시 고민거리다. 지난해 매출채권 규모는 소폭 감소했지만 연체 중인 매출채권은 오히려 늘어난 것으로 집계됐다. 연체 중인 매출채권의 비중은 50.4%에 달했다. 매출채권 회수가 계속 지연될 경우 향후 현금흐름에 부담으로 작용할 전망이다.

◇ 영업이익률 '내리막' 원가율 '오르막'

지난달 26일 현대산업개발이 1분기 실적을 발표한 이후 자체사업의 수익성 하락이 도마에 올랐다. 자체사업으로 전환한 몇몇 악성 PF 사업장이 원가율 상승의 주범으로 지목되면서 자체사업장의 마진율이 반토막 났다는 분석도 제기됐다. 최근 5년 동안 영업실적 추이를 살펴보면 수익성 악화는 더 확연하게 드러난다.

먼저 영업이익률 하락이 눈에 띈다. 현대산업개발이 지난해 기록한 개별 기준 영업이익률은 3%로 전년 대비 8.5% 포인트나 감소했다. 영업이익률이 가장 좋지 않았던 2009년(6.9%)과 비교해도 4% 포인트 가까이 차이가 난다. 얼마 전 발표된 올해 1분기 영업이익률도 3.7%에 그쳤다.

영업이익 역시 지난해 664억 원을 기록해 최근 5년 동안 가장 적었다. 전년 대비 81.4%나 감소한 수치다. 근래에 영업이익(개별 기준)이 1000억 원 이하로 떨어진 경우는 지난해가 처음이었다.

원가율의 상승세도 무섭다. 80%대 초반에 머물렀던 원가율은 지난해 93.2%까지 상승했다. 현대산업개발은 수익성 높은 자체사업을 추진한 탓에 다른 대형건설사보다 양호한 원가율을 유지해왔다. 특히 2011년에는 원가율을 80.2%까지 끌어내리며 수익성을 극대화하기도 했다.

현대산업개발 관계자는 지난해 영업실적 부진에 대해 "원가율이 회복되기까지는 시간이 걸릴 것"이라며 "2012년을 최저점으로 놓고 지속적으로 좋아지는 그림을 기대해도 좋다"고 밝혔다.

|

◇ 연체 중인 매출채권 증가

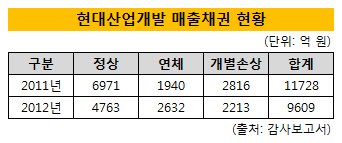

현대산업개발의 고민은 수익성 하락으로 인한 실적 부진에 그치지 않는다. 몇 년 전부터 위험 요소로 지적돼온 과도한 매출채권 규모 역시 골칫거리로 남아 있다.

지난해 말 기준 매출채권 잔액은 9609억 원이다. 매출이 줄면서 매출채권도 전년 대비 18% 감소했다. 매출채권의 대부분을 차지하고 있는 공사미수금과 분양미수금의 규모는 각각 7088억 원, 1769억 원이다.

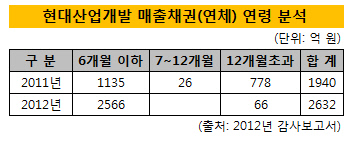

하지만 연체 중인 매출채권 규모(개별손상 포함)는 4846억 원으로 오히려 1.8% 증가했다. 전체 매출채권 가운데 연체 중인 채권이 차지하는 비중도 10% 포인트 가까이 상승했다. 2011년 말 기준 연체 중인 채권의 비중은 40.6%였지만 지난해 말에는 50.4%까지 증가했다. 정상채권의 비중이 절반도 안 되는 셈이다.

|

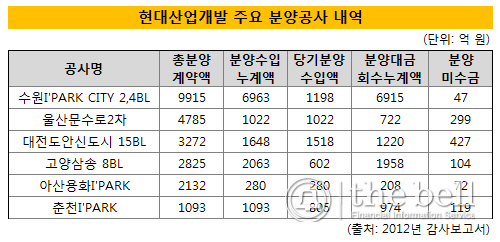

현대산업개발은 지난해 말 기준 공사미수금에 대한 충당금 423억 원을 쌓았다. 만약 지금처럼 미수금 회수가 계속 지연될 경우 충당금 규모는 계속 늘어날 것으로 예상된다.

2012년 말 현재 분양미수금이 가장 많은 사업장은 대전 도안신도시 15블럭으로 427억 원의 미수금이 쌓여 있다. 울산 문수로 2차(299억 원), 춘천 아이파크(119억 원), 고양 삼송 8블럭(104억 원) 등도 분양미수금 규모가 큰 사업장이다.

|

◇ 현금흐름에는 이상 없나

현대산업개발은 그동안 매출채권과 재고자산이 늘어나면서 2007년부터 5년 연속 영업현금흐름이 마이너스를 기록했다. 수익성이 양호했던 시기에도 영업활동으로 유입되는 현금이 거의 없었다.

하지만 지난해에는 수익성 악화에도 불구하고 운전자본 부담이 줄면서 482억 원의 영업현금흐름을 창출했다. 다만 용지 매입 등 유형자산 취득에 1073억 원을 쓰면서 지난해 말 기준 현금성자산은 3036억 원으로 전년 대비 1500억 원 가량 줄었다.

신용평가사 관계자는 "수익성 하락과 함께 매출채권 회수가 지연되면 현금흐름 창출력이 떨어질 수 있다"며 "자체사업장 착공으로 인해 운전자본에 대한 부담이 감소한 것은 현금흐름에 긍정적인 요소"라고 평가했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- DS이앤이, 스마트 팩토리 첫발… 증축 공사 준공

- 쌍용정보통신, 1분기 매출 679억·영업손실 31억 기록

- [HLB '리보세라닙' 미국 진출기]진양곤 회장 "할 도리 다 했다, 남은 건 하늘의 뜻"

- [HLB '리보세라닙' 미국 진출기]아바스틴 왕위 잇는 '간암 타깃' 올인, '병용'으로 길 열었다

- 젬백스링크, 포니에이아이로부터 300억 투자유치

- [HLB '리보세라닙' 미국 진출기]K-바이오 모두가 주목한다, 미국 FDA 허가 결정 'D-1'

- [우리투자증권의 부활]'격전지' IB 비즈니스, 우리은행이 '열쇠' 쥐고 있다

- 드림텍, 반도체 모듈 사업 진출…인도서 모듈 양산

- 티에스넥스젠, 뉴로소나 투자로 글로벌 뇌질환 시장 진출

- [Red & Blue]엑스페릭스 품 떠나는 엑스플러스, 신사업 기대감 퍼질까