'롯데물산發' 부실전이 경고음 롯데월드타워 막대한 공사비 소요..현금흐름 악화 '부담'

문병선 기자공개 2013-07-04 10:15:45

이 기사는 2013년 07월 03일 08:44 thebell 에 표출된 기사입니다.

롯데그룹의 '거미줄식 순환출자'가 위험한 이유는 부실의 전이 가능성 때문이다. 대표적 위기의 기간이었던 외환위기 당시 다수의 재벌이 롯데처럼 순환출자로 얽혀 있다가 '변'을 당하기도 했다.물론 롯데는 이들과 달리 재무건전성이 그 당시에도 빼어났다. 하지만 최근 롯데물산을 중심으로 위기의 조짐이 나타난다.

롯데물산은 롯데케미칼의 최대주주이자 '제2롯데월드(롯데월드타워)' 프로젝트를 추진하는 시행사다. 숙원이었던 롯데월드타워 건설을 시작했고 최근 자금조달에 바쁜 나날을 보내고 있다.

자산 규모로만 따지면 롯데물산만큼 양호한 기업은 롯데그룹 내에서 드물다. 먼저 롯데케미칼 지분가치가 자산의 큰 축을 차지한다. 작년말 기준 롯데물산 자산 내역을 보면 롯데케미칼 지분 장부가치는 1조8901억원이다. 최근 주가가 떨어졌음을 감안, 시가(1일 종가)로 평가하면 1조5381억원 가량이다.

|

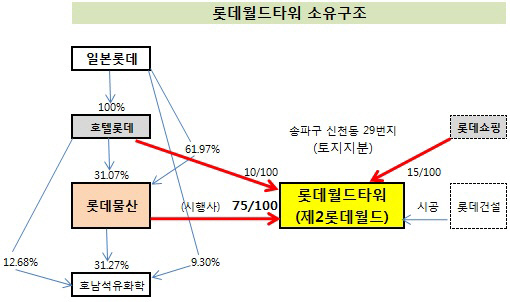

여기에 토지가 더해진다. 서울 송파구 신천동 29번지 롯데월드타워 신축 부지 2만6597평(8만7770.30㎡)이다. 공시지가만 2조7472억원에 달한다. 롯데물산은 이 부지의 지분 75%를 들고 있다. 15%를 롯데쇼핑이, 10%를 호텔롯데가 갖고 있다. 롯데물산은 이 부지의 장부가격을 지분(75%) 만큼인 1조9748억원으로 매기고 있다.

두 자산을 더하면 약 3조5000억원이다. 이 만한 자산을 들고 있는 기업은 롯데그룹 뿐 아니라 국내 어느 그룹을 봐도 드물다. 은행 여신을 기준으로 한 조달 여력은 대략 1조8000억원에 이를 것으로 보인다. 주식담보대출과 토지담보대출은 통상 시가의 50%선에서 대출이 이뤄지기 때문이다. 롯데물산은 이미 2012년말 기준 장기차입금(4239억원)과 이연법인세부채(6751억원)를 더해 1조1000억원 가량의 부채를 갖고 있다. 따라서 추가 차입 여력은 최소한 7000억원에 달할 것이라는 단순계산이 가능하다.

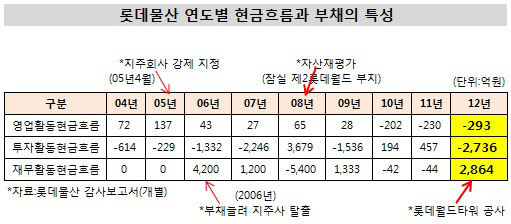

이렇게 거대한 자산을 들고 있는 롯데물산도 현금흐름에서는 큰 문제를 갖고 있다. 롯데물산은 토지개발 시행사이고 롯데케미칼 지분을 갖고 있는 지주회사다 보니 페이퍼컴퍼니 성격이 강하다. 사업이 없어 매년 롯데케미칼 등으로부터 유입되는 배당수익과 차입금이 운영자금이었다. 이런 회사가 거대한 프로젝트를 맡았으니 운영자금을 외부조달에 의존할 수밖에 없다.

|

현금흐름이 악화된 건 20여년간 신격호 총괄회장의 숙원이었던 롯데월드타워 개발을 본격화한 2012년 부터다. 롯데물산은 부지 공동 소유기업인 롯데쇼핑 및 호텔롯데와 함께 서울 잠실에 123층, 555m 높이의 초고층 건물인 롯데월드타워와 복합쇼핑몰을 개발하고 있다. 2012년 착공했고 2015년 완공 목표다. 지난해 마이너스 293억원의 영업현금흐름 적자를 기록했다. 공사비 지급이 본격화되면서 투자활동현금흐름은 마이너스 2736억원이다. 부족한 현금을 차입 등으로 조달해 재무활동으로 2800억원 가량을 끌어 썼다.

과거에도 부채를 급격히 늘린 적이 있다. 2005년초 공정거래법상 지주회사 강제지정 상황에 처했고 실제 지정됐다. 자산총액이 1000억원 이상이고 지주비율(자산총액 대비 자회사주식가액 합계액 비율)이 50%를 넘었기 때문이다. 롯데물산은 지주회사에서 탈출하기 위해 2006년 부채를 대거 늘렸다. 이렇게 하면 자산이 급격히 증가하고 지주비율이 떨어져 지주회사 지정 상황에서 벗어나게 된다. 실제 롯데물산은 벗어났다.

이를 제외하고 거의 차입이 없던 롯데물산이 지난해 차입을 대거 늘린 건 롯데월드타워 시행책임을 맞고 있어서다. 지난해 처음으로 2991억원 어치 회사채를 발행했다. 올해 2월 2100억원 규모의 원화사모사채를 추가로 발행한 것을 보면 앞으로도 막대한 공사비를 차입으로 조달할 전망이다.

문제는 롯데물산이 레버리지를 크게 일으켜야 한다는 점이다. 롯데월드타워는 총 공사비로 3조1000억원이 소요될 것으로 점쳐진다. 타워 내 오피스텔 사업 규모만 8000억원 가량이다. 분양 책임도 롯데물산이 안고 있는 것으로 전해진다. 토지 지분(75%)대로 투자비를 감당한다고 가정하면 롯데물산은 총 2조3250억원을 스스로 조달해야 한다. 롯데물산 자산가치(약 3조5000억원)와 기 조달부채(약 1조1000억원)를 감안하면 레버리지를 100% 채우는 수준이다.

크레딧 업계에서는 통제 가능하다는 분석이다. 한국신용평가의 한 크레딧 애널리스트는 "2013년 1분기 이후 1조2000억원 내외의 자금소요가 발생할 것으로 예상돼, 총 사업규모 8000억원 정도인 오피스텔 사업을 감안해도 향후 재무부담이 확대될 가능성이 존재한다"면서도 "그러나 롯데케미칼이 롯데그룹 차원에서 가지는 전략적 중요성과 비교할 때 그룹차원에서 통제가능한 수준으로 보인다"고 말했다.

그러나 공사비가 예정보다 크게 불어난 것으로 알려지고 있다. 업계 한 관계자는 "시공사인 롯데건설의 수주금액은 1조5000억원 가량이지만 마천루 건설은 통상 배 이상 공사비가 소요된다는 점을 감안하면 공사비가 만만치 않을 것"이라고 말했다.

최근 롯데쇼핑과 호텔롯데가 선제적 자금조달에 나서는 이유도 롯데월드타워 공사비와 무관치 않다는 분석이 나온다. 롯데월드타워의 성패는 롯데물산의 성패다. 그리고 롯데월드타워는 신격호 총괄회장의 자존심이 걸려 있는 프로젝트다.

지배구조로 엮여 있는 롯데월드타워가 롯데물산, 나아가 롯데쇼핑 및 호텔롯데에 어떤 영향을 줄 지 업계에서는 관심을 갖고 지켜보고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [동방메디컬 IPO In-depth\안정적 재무·실적에도 상장, '글로벌 메디컬 리더' 비전 묘수

- 글로벌 혁신기술 인증 덱스레보, 국내 허가 '청신호'

- [글로벌 파이낸스 2024]신한은행 뉴욕지점, 선제적 체질 개선…지속성장 기반 마련

- 사업부진·재무부담 이중고 SKC, '내실 경영' 본격화

- [레버리지&커버리지 분석]금호타이어, 부채비율 199% ’매출·수익성·재무’ 다 잡았다

- [SK이노베이션 밸류업 점검]'ROE 10%' 목표…조건은 E&S 시너지-배터리 부활

- [ESG 등급 분석]'SKC 편입효과' ISC, 통합등급 두 계단 상승

- '27년의 수소 헤리티지' 현대차 이니시움, 특별한 세가지

- 주주환원 의지 재확인한 현대글로비스 ‘ROE 15%’ 타깃

- 리밸런싱 성과 '끝장토론'...SK CEO 총집결 현장 가보니