한진에너지, 에쓰오일 인수금융 1조원 리파이낸싱 내년 4월 만기도래 예정…자금보충약정 체결한 대한항공의 신용도 관건

민경문 기자공개 2013-12-16 13:01:00

이 기사는 2013년 12월 10일 16:01 thebell 에 표출된 기사입니다.

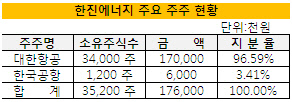

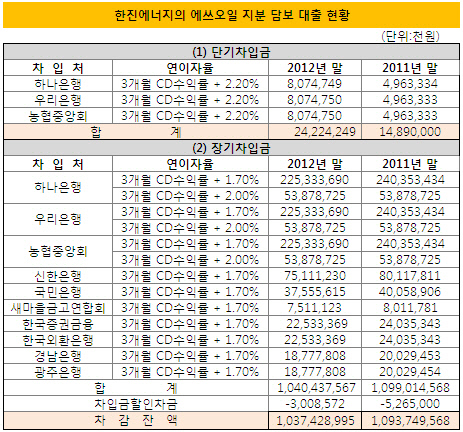

한진에너지가 에쓰오일 지분 인수 당시 차입했던 1조 원 규모의 대출금에 대한 리파이낸싱(refinancing)에 나선다. 자금보충 약정을 맺고 있는 모회사 대한항공의 신용도가 차환 금리의 주요 변수로 작용할 전망이다.한진그룹은 대한항공(8500억), 한진해운(1500억), 한국공항(300억) 등이 공동 출자한 특수목적법인(SPC) 한진에너지를 통해 지난 2007년 에쓰오일 지분 28.4%(보통주 3198만주)를 사들였다. 인수금액은 2조 1583억 원으로 에쓰오일의 시가를 고려한 지분 가치는 2조4000억 원에 육박하고 있다.

|

내년 4월 대출 만기가 예정된 만큼 대주단이 먼저 한진에너지 측에 리파이낸싱 의사를 타진했지만 일단 구체적인 협의는 내년 1월부터 이뤄질 것으로 파악된다. 대주단 관계자는 "실질적인 의사결정권을 갖고 있는 대한항공이 유동성 위기를 겪고 있는 한진해운 지원 문제를 매듭지은 후에 리파이낸싱에 대한 조건 협상을 하기로 했다"고 설명했다. 2011년 한진해운이 한진에너지 유상감자에 참여해 지분을 매각한 이후 대한항공은 한진에너지 지분 96.59%를 확보하고 있다.

이번 1조 원 규모 리파이낸싱 딜에 대한 은행권의 기대감은 적지 않다. 비록 에쓰오일 주가가 2년 전에 비해 떨어지긴 했지만 영업이익이 꾸준해 담보가치가 확실하다는 평가다. 대한항공이 자금 확보를 이유로 에쓰오일 지분을 매각할 수도 있겠지만 당장은 매출채권 유동화에 주력하고 있다. 지난 6년 간 대한항공이 에쓰오일 지분을 통해 거둬들인 배당금 수익이 7000억 원을 넘는다는 점에서도 처분 결정을 내리기가 쉽지 않다.

일단 금리 조건은 내년 1월 이후 대한항공의 신용도에 좌우될 전망이다. 한진에너지가 차입주체이지만 대한항공이 자금 보충계약을 맺고 있다. 대주단은 지난달 대여금 지급 결정으로 한진해운에 대한 재무 지원이 현실화된 상황에서 추가 지원에 따른 대한항공의 신용등급 하락 여부에 주목하는 모습이다. 한국기업평가와 한국신용평가는 지난 달 대한항공의 신용등급을 'A'에서 'A-'로 한 단계 하향 조정한 바 있다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [IPO 모니터]상장 나선 재영텍, '적자 전환' 난관 뚫을까

- 4년만에 대표직 내려온 송영숙 '침묵'…임주현 "안타깝다"

- "준비·설득 다 부족했다"...이우현 회장의 바이오 M&A 성찰

- [Company Watch]'군수공백' 아이쓰리시스템, 민수 '상쇄'

- [Company Watch]'흑자전환' 신성이엔지, 실적 턴어라운드 성공

- [Company Watch]'800억 수주잔고' 엔시스, 1분기 실적 '선방'

- 미래산업, 신규 수주 확대 흑자전환

- [Company Watch]라온시큐어, 옴니원 NFT 필두 '사업 다각화 속도전'

- 한미통합 결렬에도 '확장본능' OCI, 해외 제약사 인수 검토

- [돌아온 임종윤 넥스트 한미약품]모친 해임한 임종훈 대표 첫 일성 "단독체제로 경영속도"