롯데, 현대로지스틱스 인수 주체로 전격 참여 현대로지 인수 SPC 지분 35%, 1250억 원에‥우선매수권 등 옵션도 포함 예정

이재영 기자공개 2014-07-24 08:55:03

이 기사는 2014년 07월 23일 08:00 thebell 에 표출된 기사입니다.

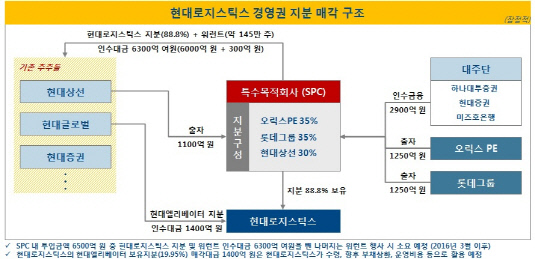

롯데그룹이 사모투자회사 오릭스PE(이하 오릭스)와 손잡고 현대로지스틱스 인수에 나선다. 오릭스는 최근 현대그룹과 현대로지스틱스 경영권 지분 인수를 위한 주식매매계약(SPA)을 체결한 바 있다.23일 인수합병(M&A) 업계에 따르면, 롯데그룹은 오릭스와 현대로지스틱스 공동 인수에 대한 협상을 대부분 마무리 짓고, 조만간 주주간계약(SHA)을 체결할 것으로 알려졌다. 현대로지스틱스 인수를 위해 설립할 특수목적회사(SPC) 지분 35%를 롯데가 약 1250억 원에 인수하는 조건이다.

오릭스는 지난주 현대 측과 현대로지스틱스 지분 88.8%에 대한 SPA를 체결했다. SPC를 설립해 현대로지스틱스 경영권 지분을 인수하는 구조로, SPC 내 지분은 오릭스가 70%, 현대글로벌이 30%로 나눠갖는다. SPC에 투입될 총 6500억 여원 중 2900억 여원은 인수금융으로 조달하고, 오릭스는 2500억 원을 현금출자, 현대상선은 1100억 여원을 현물출자하는 방식이다.

롯데그룹은 SPC 지분 중 오릭스 몫인 70%의 절반(35%)을 1250억 원에 인수하기로 했다. 현재 SPC 지분을 인수할 그룹 내 주체를 선정 중이며, 주체가 결정되는대로 오릭스 측과 SHA를 체결할 예정이다. 이번 협상이 성사될 경우 현대로지스틱스 인수 SPC 내 지분은 오릭스 35%, 롯데그룹 35%, 현대상선 30%의 구조로 이뤄지게 된다.

오릭스 측이 SPC 지분 '35%+1주'를 갖고, 롯데는 '35%-1주'로 논의되던 구조는 두 주체가 똑같이 SPC 지분 35%씩을 갖기로 논의를 마친 것으로 전해졌다. 다만 SPC에 대한 실질적 권한 및 주체는 오릭스로서, SHA 내에 관련 내용을 명시하기로 했다.

M&A업계 관계자는 "롯데그룹은 롯데로지스틱스라는 물류회사를 보유하고 있지만, 롯데쇼핑, 롯데닷컴 등 그룹 내 물량을 다 소화하긴 벅찼다"며 "이로 인해 롯데는 베어링PEA가 인수한 로젠택배는 물론, KG옐로우캡, KGB택배 등 중소 물류회사 인수도 꾸준히 검토해왔다"고 전했다.

당초 현대로지스틱스 매각도 롯데그룹의 제안으로 시작된만큼, 오릭스가 우선협상대상자로 선정된 후에도 롯데는 지속적으로 거래 참여를 위해 노력해왔던 것으로 전해진다. 아울러, 롯데와 오릭스의 주주간계약 내에는 콜옵션과 우선매수권 등과 같은 옵션 조항을 삽입, 향후 오릭스의 투자금회수(엑시트) 시 롯데가 현대로지스틱스를 완전히 인수할 수 있는 길을 열어두기로 했다.

M&A업계 관계자는 "물류회사에 대한 갈증을 해소하게된 롯데와 확실한 엑시트 창구를 마련하게된 오릭스 모두가 만족할만한 거래"라며 "롯데그룹의 물량도 확보할 수 있게된 현대로지스틱스 또한 매출 증대 등의 긍정적 효과가 기대된다"고 전했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 폴라리스오피스, 클라이원트와 AI 문서 자동화 협업

- '텐스토렌트 맞손' 코아시아, 자회사 400억 투자 유치

- [Red & Blue]'변압기 관련주' 바이오스마트, 자회사 효과 '톡톡'

- [코스닥 자사주 점검]'양날의 검' 자사주, 변화의 바람 불까

- [thebell interview]"XR 서비스 3종 출시, B2C 플랫폼 구축 원년"

- SL에너지, 바이오중유 제조인허가 취득

- [동아-일동 'R&D 협업' 승부수]동아에스티, 일동 아이디언스에 250억 베팅 '2대주주' 등극

- [Company Watch]LG유플러스, 매출 대비 R&D 비율 첫 1%↑ 'AI 공략 강화'

- SC엔지니어링, M&A 매물 출회 가능성은

- 5월 기준금리 동결 유력…4분기로 밀리는 인하 시점