메리츠캐피탈, 자동차할부債 유동화로 2650억 조달 중순위·후순위 510억 직접 인수…메리츠종금증권 주관

임정수 기자공개 2015-11-16 17:55:17

이 기사는 2015년 11월 13일 11시23분 thebell에 표출된 기사입니다

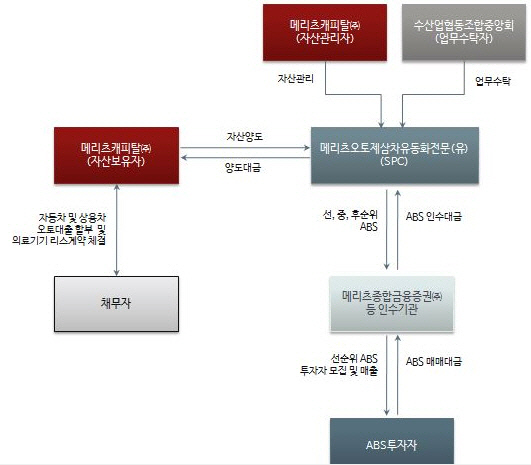

메래츠캐피탈이 자동차할부금융채권을 유동화한 자산유동화증권(ABS)을 발행해 2650억 원을 조달한다.13일 투자은행(IB) 업계에 따르면 메리츠캐피탈은 계열사인 메리츠종함금융증권을 주관사로 선정하고 이날 ABS를 발행한다. 발행 규모는 선순위 ABS 2010억 원과 중순위 500억 원, 후순위 10억 원이다.

메리츠캐피탈은 자산으로 보유하고 있던 승용·상용차 할부채권, 일반 대출채권, 의료기기 리스채권 등을 모아 기초자산으로 활용했다. 채권 상환 자금으로 선순위부터 중순위, 후순위 순으로 ABS를 상환해 나가는 방식이다.

기초자산의 원금 잔액은 2632억 원어치다. 메리츠캐피탈은 2650억 원을 받고 특수목적법인(SPC)인 '메리츠오토제삼차유동화전문'에 채권을 넘겼다. 원금 잔액보다 20억 원 가량의 자금을 더 조달한 셈이다.

|

ABS 트랜치(Tranche)는 선순위, 중순위, 후순위로 나뉜다. 여기에 중순위를 다시 상환 순서 순으로 4개 트랜치로 나눴다.

이 때문에 선순위(2010억 원)의 신용등급은 AAA이자만 중순위 신용등급은 1-17회차(110억 원)가 AA, 1-18회차(200억 원)가 A, 1-19회차(160억 원)가 BBB, 1-20회차(30억 원)가 BB로 매겨졌다. 후순위인 1-21회차(10억 원)는 B등급이다.

선순위채 일부와 중순위, 후순위 ABS는 조기에 상환할 수 있도록 SPC에 콜옵션(Call option)을 부여했다. 기초자산인 채권이 예정보다 빨리 상환될 경우 SPC의 손실을 최소화하기 위한 것이다.

메리츠캐피탈이 기초자산의 약 20%에 해당하는 530억 원을 한도로 기초자산에 대한 하자담보책임을 부담한다. 조달한 자금은 운영자금으로 사용될 예정이다.

IB업계 관계자는 "메리츠캐피탈이 중순위와 후순위를 모두 인수해 리스크를 부담하는 대신에 기초자산 상환이 잘 이뤄질 경우 고금리 수익을 얻을 수 있는 구조"라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '자본잠식' 해소 효성화학, 비주력사업 매각 이어간다

- '흑자전환' 세아베스틸지주, 항공방산소재 '효자' 등극

- 오일뱅크 빠졌지만…HD현대 배당재원 '조선·전력기기'

- 두산밥캣, 건설기계 불황에도 분기배당 이행

- [GM·르노·KGM 생존기]KGM, 가동률 저하 묘수 '수출'

- [감액배당 리포트]티웨이항공, 예림당이 일구고 대명소노가 챙길 '3000억'

- [현대차그룹 벤더사 돋보기]실적 못 따라간 주가, 주주환원정책 '과제'

- [GM·르노·KGM 생존기]KGM, 여전한 과제 '재무 개선'....회사채 시장 복귀 목표

- [중견 철강사 생존전략]KAT '초전도 선재' 적자 지속…자본잠식 가능성은

- [중견 철강사 생존전략]순현금 달성했지만…'선재 수익성'에 발목