'유상증자 미달' 아시아나항공, 플랜B 가동 사모채 발행·은행 차입 추진, A380 도입 등 운영자금 충당 목적

김성미 기자공개 2016-11-07 08:27:16

이 기사는 2016년 11월 04일 09:54 thebell 에 표출된 기사입니다.

아시아나항공이 유상증자로 확보하지 못한 1000억 원가량을 외부 차입으로 조달하는 방안을 추진한다. 운영자금 마련을 위해 유상증자를 실시한 아시아나항공은 A380 도입 등으로 실탄이 필요한 상황이다.4일 업계에 따르면 아시아나항공은 이번 유상증자로 채우지 못한 1000억~1100억 원의 자금을 회사채 발행과 금융권 차입 등을 통해 조달할 계획이다. 아시아나항공은 지난 9월 주주배정 방식으로 1662억 원의 자금을 확충할 계획이었지만, 목표액을 채우지 못했다.

최대주주인 금호산업만 500억 원대 자금을 투입하고, 주요 주주인 금호석유화학과 산업은행은 불참했다. 아시아나항공은 추가 자금 확보를 위해 차선책을 마련했다.

아시아나항공은 올해 재무구조 개선을 위해 고강도 구조조정을 시행하면서 금융비용 지출을 불러오는 외부 차입을 자제했다. 그러나 지난달 A380 5호기에 이어 다음달 A380 6호기 도입을 앞두고 있어, 운영 자금 마련이 시급한 상황이다.

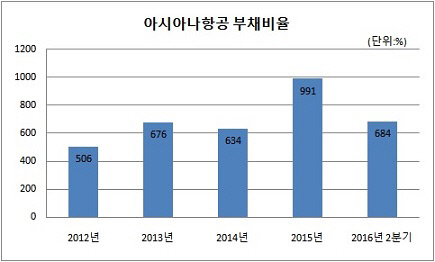

업계는 아시아나항공이 자산 매각 등으로 지난해 말 991%에 이르던 부채비율을 올 2분기 684%까지 낮춘데 이어 하반기 양호한 실적 전망으로 차입 증가 부담이 크지 않을 것으로 전망했다.

김용건 한국신용평가 기업평가본부 실장은 "이번 유상증자를 통한 모집자금이 500억 원에 그칠 것으로 예상되는 만큼, 이를 대비해 추가 유동성 확보 방안을 이미 세워뒀을 것으로 예상된다"고 말했다. 이어 "공모채 신규 발행과 차환 등에 어려움을 겪었지만 하반기 실적이 받쳐준다면 차입 증가로 인한 부담은 크지 않을 것"이라고 덧붙였다.

아시아나항공은 또 공모채 투심 잡기에 실패하자 지난달 사모채 조달에 나섰다. 계획이 여의치 않을 경우 금융권 차입으로 부족 자금을 충당할 것으로 예측된다.

아시아나항공의 6월 말 기준 차입금은 단기차입금 1324억 원, 유동성 장기 부채 1조 4666억 원, 사채 1조 172억 원, 장기차입금 1조 6630억 원 등 총 4조 2793억 원이다. 총 차입금은 지난해 말보다 1조 683억 원 줄었지만 하반기 다시 증가할 것으로 보인다.

결국 실적 증대와 수익성 개선이 재무 건전성 회복의 돌파구로 꼽힌다. 아시아나항공 관계자는 "운영 자금 마련을 위해 다양한 방안을 검토하고 있다"며 "3분기 계절적 성수기와 함께 에어서울 국제선 취항 등으로 실적 개선이 기대된다"고 설명했다.

아시아나항공은 올 3분기 매출 1조 6332억 원, 영업이익 1348억 원으로, 전년 동기대비 각각 6.2%, 94.3% 증가할 것으로 추정된다. 연료단가가 같은 기간 20% 하락한 것과 여객수송량(RPK)이 증가한 점이 영업이익 급증의 주요 원인이다. 아시아나항공의 일본 적자 노선이 에어서울에 이관된 점도 수익성 개선 요인으로 풀이된다.

업계 관계자는 "아시아나항공은 자산 매각, 해외지점 통폐합, 비핵심 업무 아웃소싱, 희망 휴직 실시 등을 통한 경영정상화 작업을 추진해왔다"며 "차입금 축소는 실적 개선을 통한 현금 증가 등으로 풀어나가야 할 것"이라고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '재무개선' AJ네트웍스, 조달비용 '확' 낮췄다

- '9년만에 엑시트' 한앤코, 한온시스템 거래구조 살펴보니

- 한국타이어앤테크놀로지, 한온시스템 인수한다

- [수술대 오른 커넥트웨이브]2대주주 지분매입 나선 MBK, 주식교환 카드 꺼냈다

- [이사회 모니터]이재용 에이비프로바이오 대표, 바이오·반도체 신사업 '드라이브'

- 와이투솔루션, 주인 바뀌어도 '신약' 중심엔 美 합작사 '룩사'

- 아이티센, 부산디지털자산거래소 본격 출범

- 아이에스시, AI·데이터센터 수주 증가에 '날개'

- [이사회 모니터]서정학 IBK증권 대표, ESG위원회도 참여 '영향력 확대'

- SW클라우드 '10주년' 폴라리스오피스, “초격차 밸류업”