신한은행, 국내 시중은행 최강 크레딧 입증 [Deal Story]글로벌 등급 타행 대비 1노치 가량 높아…9bp 가량 금리 절감

이길용 기자공개 2017-03-24 15:20:40

이 기사는 2017년 03월 22일 17:55 thebell 에 표출된 기사입니다.

신한은행이 선순위 글로벌본드(RegS/144a)를 성공적으로 발행했다. 3월 금리 인상의 여파는 미미했고 국내 시중은행에서 가장 좋은 글로벌 신용등급을 보유하고 있다는 점이 긍정적인 영향을 미친 것으로 보인다. 다른 시중은행들의 동일 만기 채권과 비교했을 때 약 9bp 가량 낮게 채권을 발행한 것으로 분석된다.신한은행은 지난 21일 아시아 시장에서 글로벌본드 발행을 선언(announce)하고 투자자 모집을 개시했다. 5년물 단일 트랜치로 제시했으며 중동과 유럽을 거쳐 22일 새벽 미국에서 딜을 마감했다.

이니셜 가이던스는 미국 국채 5년물(5T) 금리에 120bp를 가산한 수준으로 제시했다. 총 142개 기관이 19억 달러의 주문을 넣었고 발행 규모는 5억 달러로 확정했다. 최종 가산금리(스프레드)는 100bp로 결정됐다. 쿠폰 금리와 일드(Yield)는 각각 2.875%와 2.967%를 기록했다.

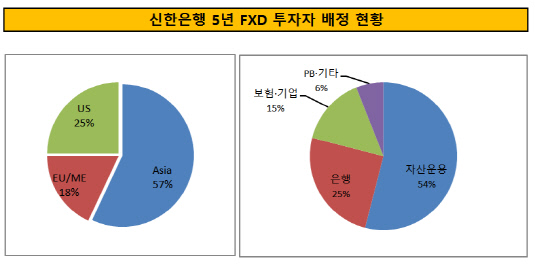

지역별로 보면 아시아가 절반 이상인 57%를 차지했고 유럽·중동은 18%, 미국은 25%를 배정받았다. 투자자 형태로 구분하면 자산운용사가 54%, 은행 25%, 보험·기업 15%, PB·기타 투자자는 6%를 가져갔다.

|

신한은행은 2년 만에 글로벌본드 시장을 찾았다. 2015년 4월 5년물 6억 달러 규모의 글로벌본드를 발행한 이후 지난해에는 후순위채에 집중하는 모습을 보였다. 지난해 3월과 12월 각각 5억 달러씩 후순위채를 발행해 외화를 조달했다.

신한은행의 글로벌 신용등급은 무디스 Aa3(부정적), S&P A+(안정적), 피치 A(안정적)이다. 신한은행은 국내 시중은행 중에서 신용도가 가장 우량한 것으로 분석된다. 신용평가사마다 다르지만 타 시중은행 대비 1노치 정도 신한은행의 등급이 높다.

신한은행은 5년 후에 만기가 도래하는 달러화 채권이 없어 직접적으로 비교할 만한 벤치마크가 없다. 다만 다른 시중은행들 중에서 만기가 5년 가량 남은 채권의 세컨더리(유통금리)가 109bp 수준을 기록하고 있는 것으로 전해졌다. 우량한 크레딧 덕분에 신한은행이 다른 시중은행 대비 9bp가량 낮게 채권을 발행했다는 분석이다.

이번 딜은 크레디아그리콜(CA), HSBC, JP모간, 미즈호증권, 모간스탠리(MS)가 주관했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '푸드테크에 진심' 롯데벤처스, 투자재원 확충 시동

- [thebell interview/비상하는 K-우주항공 스타트업]박동하 “코스모비로 우주와 인간 가까워지기를”

- [모태 2024 2차 정시출자]‘AC전용' 스포츠출발, 상상이비즈 '연속 GP' 도전

- '오스템임플란트 볼트온' MBK-UCK, 브라질 임플란트 3위 업체 인수

- '주주환원 강화' 케이카, 1분기 실적 주목

- 가보지 않은 길 'ARC' 셀비온-앱티스 맞손, 독성에 도전

- [여전사경영분석]BNK캐피탈, 순익 반등에도 수익성 제고 과제 여전히

- [은행경영분석]권재중 BNK금융 CFO 첫 성적표 'CET1 12%대' 진입

- 마이금융파트너, 신계약 성과에 2년째 매출 급증

- [여전사경영분석]문동권식 수익다변화 전략 적중…신한카드, 순익 회복 시동