현대미포 보유 '건설·일렉트릭' 로보틱스가 갖나 2년안에 지분 정리해야…로보틱스에 넘기면 지주사 요건 충족

강철 기자공개 2017-03-29 08:35:46

이 기사는 2017년 03월 27일 15시47분 thebell에 표출된 기사입니다

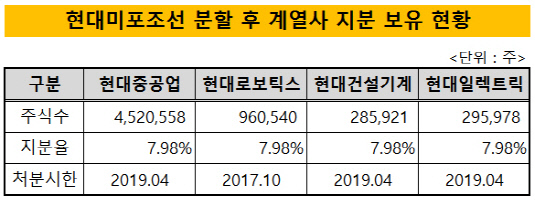

현대미포조선은 현대중공업 분할 후 현대중공업, 현대로보틱스, 현대건설기계, 현대일렉트릭앤에너지시스템 지분을 각각 7.98%씩 보유한다. 현대중공업그룹이 지주회사 전환을 추진하는 만큼 현대미포조선은 이들 지분을 2년 안에 매각해야 한다.이 중 현대건설기계, 현대일렉트릭 지분은 지주회사인 현대로보틱스에 넘길 가능성이 높다. 거래가 이뤄지면 현대로보틱스는 현대건설기계, 현대일렉트릭 지분을 20% 이상 확보하며 지주회사 행위제한 요건을 손쉽게 맞출 수 있다.

◇2019년 4월까지 건설기계·일렉트릭 지분 정리해야

현대중공업은 오는 4월 1일 △현대중공업(조선·해양·플랜트·엔진기계) △현대로보틱스(로봇·자동화) △현대건설기계(건설장비) △현대일렉트릭앤에너지시스템(전기전자시스템)의 4개 계열사로 인적분할된다.

인적분할 방식에 따라 정몽준 아산재단 이사장(10.15%), 현대미포조선(7.98%) 등 현대중공업 주요 주주들은 분사 후 같은 비율로 현대로보틱스, 현대건설기계, 현대일렉트릭 지분을 갖는다.

현대중공업그룹은 분할 후 현대로보틱스를 축으로 하는 지주사 전환을 추진할 예정이다. 이에 맞춰 현대중공업, 현대건설기계, 현대일렉트릭은 자사주 13.37%를 모두 현대로보틱스에 양도한다. '현대로보틱스→현대중공업·현대건설기계·현대일렉트릭·현대오일뱅크(자회사)→현대삼호중공업(손자회사)→현대미포조선(증손회사)'으로 이어지는 지배구조가 구축되는 셈이다.

공정거래법에 따르면 지주회사의 증손회사는 국내 계열사 지분을 보유할 수 없다. 현대미포조선이 현대중공업, 현대로보틱스, 현대건설기계, 현대일렉트릭 지분 7.98%를 모두 정리해야 한다는 얘기다.

이 지분의 처분 시한은 지주회사 전환일로부터 2년 후인 2019년 4월이다. 다만 현대로보틱스 지분 7.98%는 '현대미포조선→현대로보틱스→현대중공업→현대삼호중공업→현대미포조선'으로 이어지는 신규 순환출자를 유발하기 때문에 오는 10월 안에 정리해야 한다.

현대중공업그룹은 현재 이 지분의 매각을 최우선적으로 검토하고 있다. 지분의 가치가 1600억~1700억 원에 달하는 만큼 장내 매도보다는 우호적 투자자에게 블록딜(시간 외 대량매매)로 매각하는 것이 유력하다. 지분을 현대로보틱스에 넘기는 것은 자기주식이 늘어나는 효과를 가져오기 때문에 여의치 않다.

|

◇ 건설기계·일렉트릭 로보틱스에 넘기면 지주사 요건 쉽게 충족

현대중공업, 현대건설기계, 현대일렉트릭 지분 7.98%를 처분하는 건 시점 측면에서 현대로보틱스보다 여유가 있다. 이 중에서도 현대건설기계, 현대일렉트릭은 지분 가치를 감안할 때 현대중공업보다 이른 시점에 정리될 가능성이 높다.

지난 24일 종가(17만 4500원) 기준 현대중공업의 시가총액은 13조 2620억 원이다. 분할 비율은 △현대중공업 74.5% △현대로보틱스 15.8% △현대건설기계 4.7% △현대일렉트릭 4.8%다. 이를 적용한 분할 후 현대미포조선이 갖는 현대중공업 지분 7.98%의 가치는 약 8000억 원이다.

이에 반해 현대건설기계, 현대일렉트릭 지분 7.98%의 가치는 각각 497억 원, 508억 원이다. 두 지분을 합쳐도 현대중공업의 8분의 1 수준이다. 시장에 미치는 영향, 투자자 발굴 측면에서 현대중공업 지분을 처리하는 것보다 수월할 수 밖에 없다.

업계에선 현대미포조선이 현대건설기계, 현대일렉트릭 지분을 재상장이 완료되는 대로 현대로보틱스에 매각할 것으로 보고 있다. 송명준 현대중공업 기획실 재무팀장은 최근 열린 기업 설명회에서 "현대미포조선이 갖는 계열사 지분들을 모두 현대로보틱스에 넘기는 게 가장 좋은 그림"이라고 밝히기도 했다. 재상장 시점은 오는 5월 10일이다.

현대로보틱스가 지주회사 요건을 갖춰야 하는 점은 이 같은 전망에 무게를 실어 준다. 이들 지분이 넘어올 경우 현대로보틱스는 현대건설기계, 현대일렉트릭 지분을 각각 21.35%씩 보유하게 된다. '상장사 20%·비상장사 40% 이상 보유'의 지주회사 행위제한 요건을 손쉽게 충족할 수 있는 셈이다.

지분 매입 과정에서의 재무적 부담도 없다. 현대로보틱스의 분할 후 현금성 자산은 약 3600억 원이다. 보유 현금만으로 1000억 원 수준인 두 계열사 지분을 충분히 매입할 수 있다.

증권업계 관계자는 "현대로보틱스가 분할 후 현대오일뱅크 지분 91%를 갖는 데, 여기서 나오는 배당금만 가지고도 현대건설기계, 현대일렉트릭 지분을 살 수 있다"며 "현대중공업, 현대로보틱스 지분을 파는 것이 현대미포조선의 실질적인 고민이 될 것"이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 금호타이어, 화재 광주공장 '재건보다 이전' 무게

- '호반 견제' 연대 본격화…㈜LS-대한항공 '지분동맹'

- 되찾은 12%…한진칼, 정석기업 지배 구조 '공고히'

- 현대로템, K2가 끌고간 디펜스솔루션…추가동력도 '탄탄'

- '남은 건' STS뿐…현대비앤지스틸, '외연 축소' 현실화

- [이사회 분석]포스코GS에코머티리얼즈, 포스코 지분율 70%로 '급증'...이사회 구조는 유지

- [i-point]미래컴퍼니, 북아프리카 신시장 개척 본격화

- [i-point]폴라리스오피스, 1분기 연결기준 매출액 744억 기록

- [i-point]더바이오메드, 치주질환 조기진단 플랫폼 공동개발 MOU

- 채비, 인도네시아 Helio와 전기차 충전 인프라 MOU