회사채 수요예측 대기물량 1조 넘길 듯 [Weekly Brief]신세계·SK E&S 등 확정물량만 8500억… 3~5일 진행

민경문 기자공개 2017-04-04 15:15:41

이 기사는 2017년 04월 03일 08시05분 thebell에 표출된 기사입니다

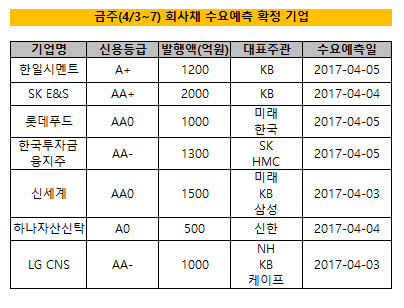

미국의 추가 금리 인상 가능성이 높아지고 있는 가운데 기업들도 회사채 발행을 서두르고 있다. 금주 수요예측이 확정된 이슈어만 7곳으로 발행 물량을 합하면 8500억 원에 달한다. 주초 추가적으로 증권신고서 제출이 예정돼 있다는 점을 고려하면 대기물량은 1조 원을 훌쩍 넘길 전망이다.스타트를 끊는 기업은 신세계와 LG CNS다. 신세계(AA0)는 1500억 원 규모의 회사채 발행을 위해 3일 수요예측을 시행한다. 지난해 6월 신용등급이 AA0로 떨어진 이후 첫 회사채라는 점에서 시장의 관심이 쏠리고 있다. 만기는 3년(500억)과 5년(1000억)이다. 조달 목적은 회사채 만기 상환용으로 추정된다.

같은 날 LG CNS(AA-)도 1000억 원 규모의 회사채 수요예측을 진행한다. 회사채 발행은 2년 만이다. 3년(600억)과 5년(400억 원)으로 만기를 나눴으며 조달자금은 차입금 상환과 운영자금 용도로 사용할 예정이다. NH투자증권 KB증권 케이프투자증권이 대표 주관사다.

SK E&S와 하나자산신탁은 4일 회사채 수요예측이 예정돼 있다. SK E&S(AA+)의 회사채 발행액은 2000억 원이다. 300억(5년), 500억(7년), 200억(10년)으로 만기가 나뉘었다. 지난해 회사채 발행 때는 3년, 5년, 7년물 모두 흥행하며 발행액을 3400억 원으로 증액한 바 있다. 주관사는 KB증권이다.

하나자산신탁의 회사채 발행은 이번이 처음이다. 3년물 500억 원어치를 발행할 예정이다. 운영자금 목적이며 주관사는 신한금융투자다.

5일에는 회사채 수요예측이 세 곳이나 몰렸다. 현대시멘트를 인수한 한일시멘트(A+)가 1200억 원 규모의 회사채를 찍는다. 만기는 3년(800억)과 5년(400억)이며 주관사는 KB증권이다.

롯데푸드(AA0)도 롯데그룹에 대한 중국의 전방위 사드 제재 압력을 뚫고 3년 만에 공모 회사채 발행을 추진한다. 발행액은 총 1000억 원으로 3년물과 5년물로 나눠 진행한다. 주관사는 미래에셋대우, 한국투자증권이다.

한국투자증권의 모회사인 한국투자금융지주(AA-)도 같은 날 1300억 원 규모의 회사채 수요예측을 진행한다. 만기는 3년이다. 수요예측 결과에 따라 발행 규모를 최대 2000억 원까지 늘리는 방안을 검토하고 있다. 주관사는 SK증권과 HMC투자증권이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '비상경영체 돌입' SKT, 유심 사태 수습 '총력전'

- 위메이드 "위믹스 해킹 늑장공시 아니야…DAXA 기준 불분명"

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중