'4000억 프리IPO' 삼호重, 신용도 회복은 먼길 [Credit & Equity]메자닌 형태로 프리IPO, 커버리지 개선…수주 확보 급선무

배지원 기자공개 2017-06-13 17:15:03

이 기사는 2017년 06월 09일 15시46분 thebell에 표출된 기사입니다

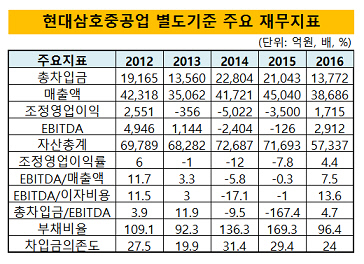

현대삼호중공업이 사모펀드인 IMM PE로부터 4000억 규모의 프리IPO 투자를 받기로 했다. 대규모 현금이 유입되면서 부채비율도 조선업체 중 가장 낮은 수준까지 낮출 수 있을 것으로 보인다. 현대중공업의 인적분할로 저하된 신용도를 회복할 수 있는 호재다.다만 삼호중공업의 신용도에서 가장 핵심적인 요소는 수주잔고다. 현재 매출액 대비 1배수에도 미치지 못하는 수주잔고 때문에 올해 하반기부터 당장 수익성을 걱정해야 하는 처지다.

◇IMM PE, 전환우선주 인수…수주잔고 급감, 신용도에 영향 '미미'

사모펀드 IMM PE는 4월 주요사항합의서를 체결한 프리IPO 투자규모를 기존 3000억 원에서 4000억 원까지 확대했다. 조선업황이 저점을 찍고 회복기에 들어섰다는 평가를 내렸다.

이달 말 본계약이 체결된 후 총 4000억 원의 투자가 집행될 예정이다. 삼호중공업은 전환우선주를 새로 발행할 예정이다. 이후 IMM PE의 지분율은 약 15% 내외가 될 전망이다.

|

지난해 말 기준 삼호중공업의 별도기준 부채비율은 96.4 %, 순차입금은 1조 6082억 원을 기록했다. 이번 투자유치가 이뤄지면 삼호중공업의 부채비율은 약 72.8%까지 낮아지게 돼 조선업체 중에서는 최고 수준의 재무건전성을 갖추게 된다.

현재 삼호중공업의 신용등급은 BBB+등급에 '부정적' 전망이 부여돼 있다. 현대중공업의 인적분할은 사업경쟁력과 이익기반을 약화시켜 삼호중공업에 부정적인 이벤트로 평가됐다. 분할 계획이 발표된 후 지난해 삼호중공업은 신용등급은 A-급에 '하향검토대상'으로 등제됐다. 분할이 완료된 이후 BBB+등급으로 떨어졌지만 여전히 '부정적' 전망도 다시 붙었다.

이번 프리IPO로 재무건전성이 개선될 예정이지만 신주발행 및 투자유치가 신용도에 미치는 영향은 미미할 것이라는 분석이다. 한국신용평가 관계자는 "현재 삼호중공업의 신용도에서 가장 이슈가 되는 점은 수주잔고가 부족하다는 점과 현대중공업의 향후 신용도"라며 "등급의 향방을 결정하는 건 신규수주 등 수익성 확보가 될 것으로 보인다"고 말했다.

삼호중공업의 지난해 매출규모는 약 3조 8686억 원이다. 매년 4조 원 내외의 매출액을 기록하고 있다. 하지만 지난해 수주가 급감하면서 수주실적이 약 10억 달러에 그쳤다.

2016년 말 기준 수주잔고는 약 3조 9000억 원으로 연간 매출액 대비 1배 수준까지 규모가 줄어들었다. 이 때문에 올해 하반기부터는 매출 규모도 크게 감소할 것으로 전망되고 있다.

이영규 NICE신용평가 책임연구원은 "현재 수주잔고는 연간 매출액을 하회하는 수준"이라며 "단기간 내 현저한 수주실적 개선이 이루어지지 못할 경우 2018년까지 매출 감소로 고정비 부담이 커질 것으로 보인다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 미래에셋운용, 인프라 투자도 질주…AUM 8조 목전

- 삼표그룹, 사상 첫 '외국인 부회장' 영입

- '3조 클럽' 풀무원, 중국 사업 건기식→식품 재편 박차

- [사모펀드 유통 포트폴리오 점검]네파, 합병에서 기인한 상환 부담…'수익성'에 방점

- [고운세상코스메틱은 지금]지배구조 변동 전 주주 정책 변화, 대규모 배당 실시

- [Company Watch]미국 키우는 LG생활건강, '1800억' 투자 재무 영향은

- [지앤푸드는 지금]'오븐구이'로 성장한 20년, 신사업 전환점 맞나

- [레페리는 지금]'뷰티 마케팅' 특화된 MCN, 1호 상장사례 만들까

- [thebell desk]오리온의 '심장'

- [사모펀드 유통 포트폴리오 점검]락앤락, '투자→자산 매각'으로 효율화 선회