IPO 앞둔 ㈜보성, 계열지원 부담 '여전' [Credit & Equity]보성산업의 매출채권 ABCP 지급보증…작년말 기준 단기대출 310억

민경문 기자공개 2017-06-16 09:19:14

이 기사는 2017년 06월 13일 16시16분 thebell에 표출된 기사입니다

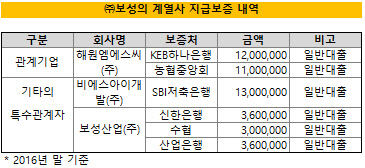

중견 건설사 ㈜보성의 계열사 자금 지원이 끊이지 않고 있다. 단기대출, 자산유동화기업어음(ABCP) 매입 확약 등 지원 경로는 다양하다. 내년 상장을 앞둔 상황에서 이 같은 계열 리스크가 밸류에이션에 악영향을 미칠 수 있다는 우려도 나온다.특수목적회사(SPC) 에이치와이원주식회사는 13일 100억 원 규모의 ABCP를 발행했다. 보성산업의 100억 원 규모 대출채권을 유동화했다. 만기일은 올해 12월 13일이다. 한국기업평가는 해당 ABCP에 A3 신용등급을 부여했다. ㈜보성은 유동화증권 상환이 어려워질 경우 SPC에 자금을 보충키로 약정했다.

㈜보성은 '한양수자인' 아파트로 유명한 보성그룹의 지주사격인 회사다. 주택 건축과 부동산 매매, 개발 및 임대업을 벌이는 사업형 지주사다. 보성산업은 ㈜보성의 건설업 부문을 물적분할해 2012년 설립됐다. 그룹 내에서 매출이 가장 큰 계열사로서 유일하게 시공사 역할도 맡고 있다.

양사 간 직접적인 지분 관계는 없지만 다른 계열사를 통해 일부 주식을 공유하고 있다. 보성그룹 오너 2세들이 보유한 보성산업을 지주사인 ㈜보성이 지탱하는 구조다.

|

업계에서는 ㈜보성이 내년 상장 계획을 밝힌 상황에서 이 같은 계열 지원이 언제까지 이어질 지 주목하고 있다. 자금 부담이 커지면 커질수록 IPO 밸류에이션에 부정적으로 작용할 가능성이 높다. 투자자 모집에도 악영향을 미칠 수 있다.

㈜보성은 지난해 별도기준 매출 1158억 원, 영업이익 905억 원, 순이익 1392억 원을 각각 기록했다. 전년 동기대비 매출은 33.6% 올랐고 영업이익과 순이익은 모두 흑자 전환했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [중간지주 배당수익 분석]세아베스틸지주, 배당수익 3배 급증...분할회사도 첫 기여